Документ "Расчет НДС" (УАУ)

Меню Журналы > Закрытие периода > Документы закрытия периода

Документ принадлежит к группе документов, формируемых в конце отчетного периода, и предназначен для расчета оплаченного НДС продаж и оплаченного НДС покупок (в зависимости от выбранного флага). Документ призван заменить документы «НДС к уплате» и «НДС к возмещению».

Элементы управления

- Флаг «Тип расчета» устанавливается в зависимости от того, какой вид НДС рассчитывается документом: к уплате или к возмещению.

- Флаг «Формирование: по отгрузке/оплате» - предназначен для выбора учетной политики по уплате НДС (доступен только в документе с типом расчета «НДС к уплате».

- «Отбор документов по дате» (доступен только для документа с типом расчета «НДС к уплате») - предназначается для указания признака отбора документов: «Раньше», «Позже», «Все документы».

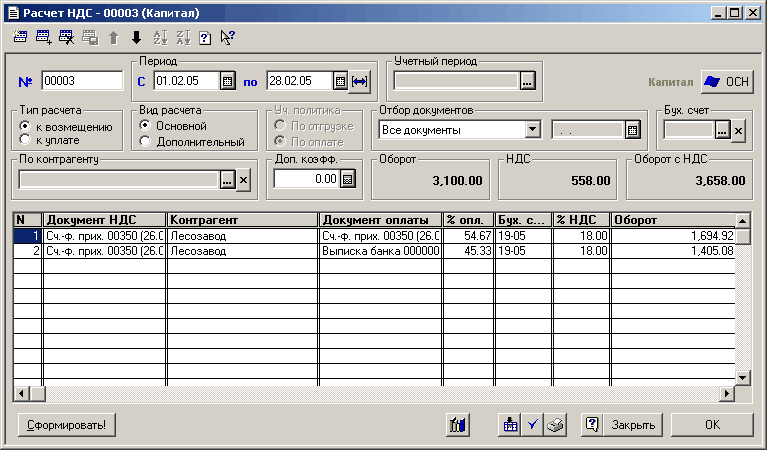

Диалоговая форма документа «Расчет НДС»

- «Бух. счет» - предназначен для установки отбора операций НДС только по указанному бухгалтерскому счету.

- «По контрагенту» - ссылка на элемент справочника Реестр контрагентов. Позволяет установить отбор только по операциям определенного контрагента.

Автоматическое формирование документа выполняется с помощью элемента управления «Сформировать». При формировании расчета «НДС к возмещению»:

- если установлен флаг «Тип расчета» в значение «К уплате» - анализируется регистр оплаты покупок и регистр оплаты продаж, и рассчитывается оплаченный НДС по оплаченным документам;

- анализируется регистр оплаты покупок и рассчитывается доля оплаченного НДС на основании суммы оплаты документов.

При формировании расчета «НДС к уплате» производится анализ в зависимости от выбранной учетной политики предприятия (установлен соответствующий флаг):

- если «по оплате», то анализируется регистр оплаты продаж и рассчитывается оплаченный НДС по оплаченным документам,

- если «по отгрузке», то документ формируется на основании регистра реализации товаров/услуг.

Табличная часть документа содержит поля:

- Документ НДС - оплаченный документ.

- Контрагент - клиент-продавец (или клиент-покупатель).

- Документ оплаты - документ, который оплатил данный документ покупки или продажи.

- % опл. - процент оплаты документа.

- Бух. счет.

- % НДС.

- Оборот - оборот покупок (продаж).

- Сумма НДС.

- Оборот с НДС - сумму покупки с НДС.

- Операция - типовая операция распределение суммы оплаченного НДС по субсчетам счета «19» (счета «76-10») или по ставкам НДС.

После автоматического формирования документа табличная часть содержит информацию о каждом оплаченном документе. Это удобно, когда возникает необходимость проанализировать оплату в разрезе документов. Однако иногда необходимо получить сумму оплаты покупок (продаж) в целом по контрагенту. В этом случае, в реквизите Контрагент указывается элемент справочника «Реестр контрагентов», по которому будет вестись отбор.

При расчете оплаченного НДС анализируется процент оплаты документа, выясняется доля оплаты документа. В той же доле считается оплаченным и, следовательно, подлежащим к возмещению или уплате (при политике «По оплате»), и НДС данного документа. Отклонение от данного правила возможно при расчете НДС к возмещению по капитальным вложениям. В этом случае учитывается также информация о вводе в эксплуатацию основных средств. Подробнее принцип работы данного механизма разъясняется в пункте Введено в эксплуатацию.

|

Для правильного формирования документа «Расчет НДС» бухгалтерские счета учета НДС должны быть привязаны к соответствующим регламентированным счетам учета НДС (см. описание справочника План счетов). |

В справочнике Типовые операции (в группе типовых операций данного документа) должна быть определена группа операций «РасчетНДС», в этой группе должны быть операции «Уплата НДС» и «Возмещение НДС» (см. рис.выше).

Оборот оплаты и сумма НДС документов, оплата которых произведена списанием долга, находится в строке с «пустым продавцом» (реквизит Продавец не заполнен). По данной строке выполняются следующие предопределенные типовые операции: «Списание 19-01», «Списание 19-02», «Списание 19-03», «Списание 19-04», «Списание 19-05», «Списание 19-06», «Списание 19-07».