Методические рекомендации по расчету амортизации объектов основных средств с соблюдением требований ПБУ 18 (УАУ)

Методические рекомендации по расчету амортизации объектов основных средств с соблюдением требований ПБУ 18 для предприятий, ведущих налоговый учет как неотъемлемую часть бухгалтерского.

Содержание

- 1 Необходимые настройки учета ОС и амортизации

- 1.1 Счета учета ОС, износа ОС и счета учета затрат должны быть разбиты по субсчетам

- 1.2 Счета износа должны быть сопряжены со счетами учета ОС

- 1.3 Настройка аналитики счетов 09-01 и 77-01

- 1.4 Установка флага «Учет по ПБУ 18»

- 1.5 Настройка счета учета доходов

- 1.6 Настройка бухгалтерских счетов учета постоянных и временных разниц

- 1.7 Настройка проводок начисления амортизации

- 1.8 Настройка типовых операций по начислению и зачету отложенных налоговых активов

- 2 Расчет амортизации объектов основных средств отдельными документами

- 3 Расчет амортизации при помощи мастера расчета

Необходимые настройки учета ОС и амортизации

Счета учета ОС, износа ОС и счета учета затрат должны быть разбиты по субсчетам

Счета учета ОС, износа ОС и счета учета затрат должны быть разбиты по субсчетам (нумерация субсчетов рекомендуемая)

- -01 – налоговый учет (количественный учет только по счету 01-01);

- -02 – учет постоянных разниц;

- -03 – учет временных разниц.

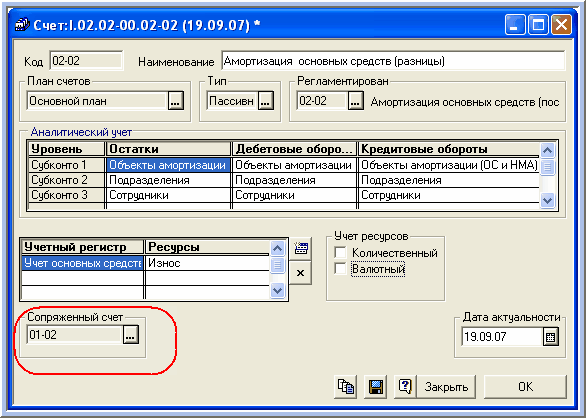

Счета износа должны быть сопряжены со счетами учета ОС

Счета износа должны быть сопряжены со счетами учета ОС (см. Рисунок 1):

- 02-01 с 01-01;

- 02-02 с 01-02;

- 02-03 с 01-03.

|

Все указанные счета должны иметь одинаковую аналитику. |

Настройка аналитики счетов 09-01 и 77-01

Должны быть введены и настроены в разрезе аналитики «Объекты амортизации» счета:

- 09-01 «Отложенные налоговые активы по объектам ОС»

- 77-01 «Отложенные налоговые обязательства по объектам ОС».

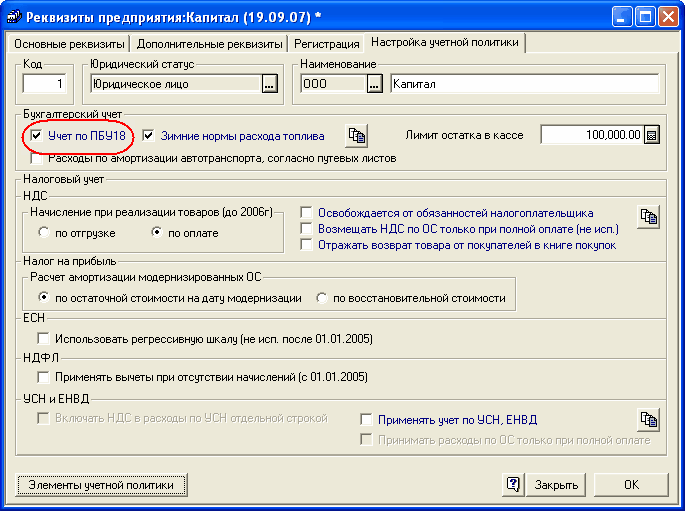

Установка флага «Учет по ПБУ 18»

В справочнике «Реквизиты предприятия» на закладке «Настройка учетной политики» необходимо установить флажок «Учет по ПБУ 18» (см. Рисунок 2)

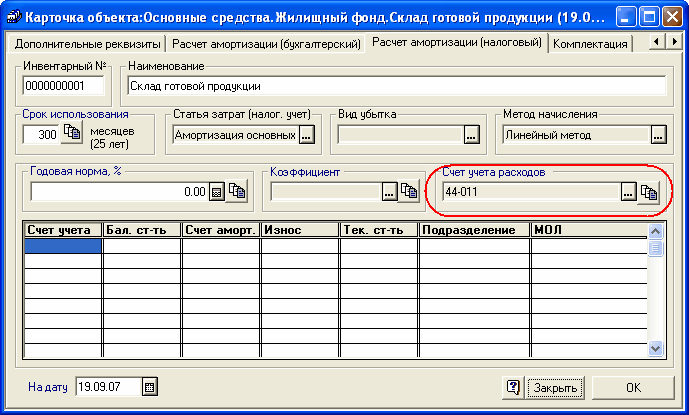

Настройка счета учета доходов

В карточке по объекту ОС счета учета расходов (счет учета затрат, корреспондирующий со счетом амортизации) должен быть установлен:

- налоговый учет – счета учета затрат по правилам налогового учета (20-01,26-01,44-01 и пр.) (Рисунок 3).

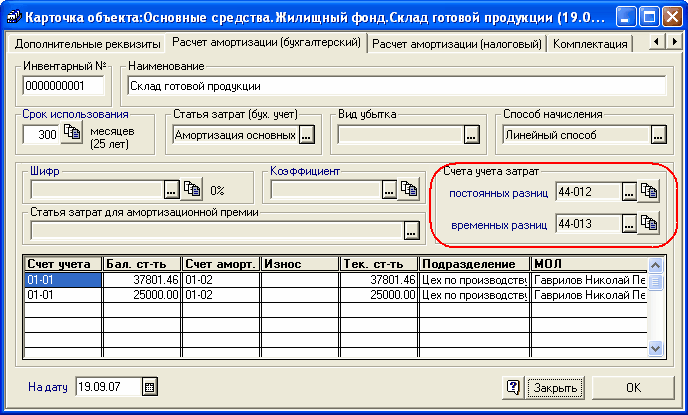

Настройка бухгалтерских счетов учета постоянных и временных разниц

Необходимо настроить бухгалтерский учет - затратные счета учета постоянных и временных разниц (20-02 и 20-03, 26-02 и 26-03,44-02 и 44-03 и пр.), т.е. счета учета разниц между бухгалтерским и налоговым учетами затрат (Рисунок 4).

|

Eсли не стоит флажок «Учет по ПБУ 18», см.п. 1.4., то вместо счетов учета затрат постоянных и временных разниц, имеется место для указания счета учета затрат по бухгалтерскому учету. |

Настройка проводок начисления амортизации

Необходимо ввести в реестр проводки начисления амортизации соответственно субсчетам:

- 20-01/02-01

- 20-02/02-02

- 20-03/02-03

- и т.д.

Настройка типовых операций по начислению и зачету отложенных налоговых активов

В справочнике «Типовые операции» в группу «Дополнительные проводки» необходимо ввести типовые операции, предусматривающие начисление и зачет отложенных налоговых активов и обязательств (ОНА, счет 09-01 и ОНО, счет 77-01). Указанные счета имеют аналитику по Объектам амортизации и корреспондируют со счетом 68-32 «Расчет налога на прибыль» (дополнительный к существующему 68-31 «Расчеты с бюджетом по налогу на прибыль») на котором собираются суммы отложенных налогов к доплате или возмещению.

| Вид операции | Проводка |

|---|---|

| Начисление ОНО | 68-32/77-01 |

| Зачет ОНО | 77-010/68-32 |

| Начисление ОНА | 09-01/68-32 |

| Зачет ОНА | 68-32/09-01 |

Расчет амортизации объектов основных средств отдельными документами

Данным способом расчет амортизации объектов основных средств за месяц производится в 4 этапа:

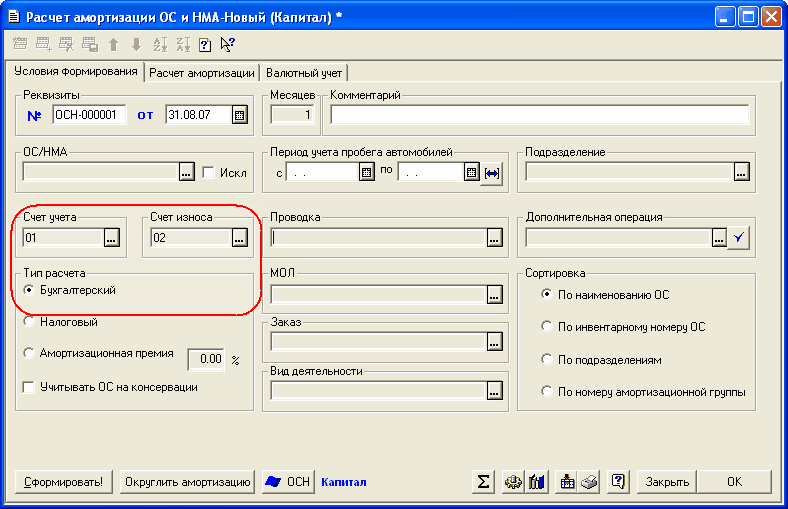

Расчет амортизации в бухгалтерском учете

Тип расчета – бухгалтерский.

Счет учета – 01 (группа счетов), счет износа – 02(группа счетов) (см. Рисунок 5).

Расчет сохраняется, но не проводится.

Для правильного расчета амортизации данный документ должен быть сформирован первым за рассчитываемый период.

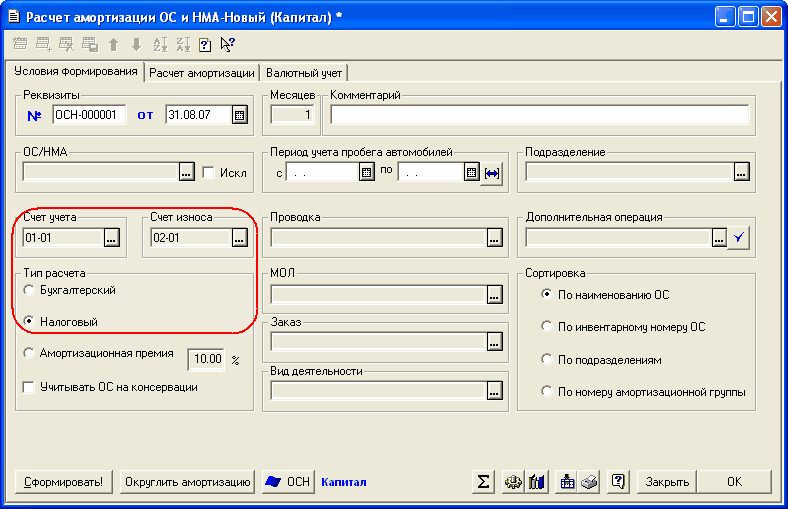

Расчет амортизации в налоговом учете

Тип расчета – налоговый.

Счет учета – 01-01 (налоговый ), счет износа – 02-01 (налоговый) (Рисунок 6).

Расчет сохраняется и проводится.

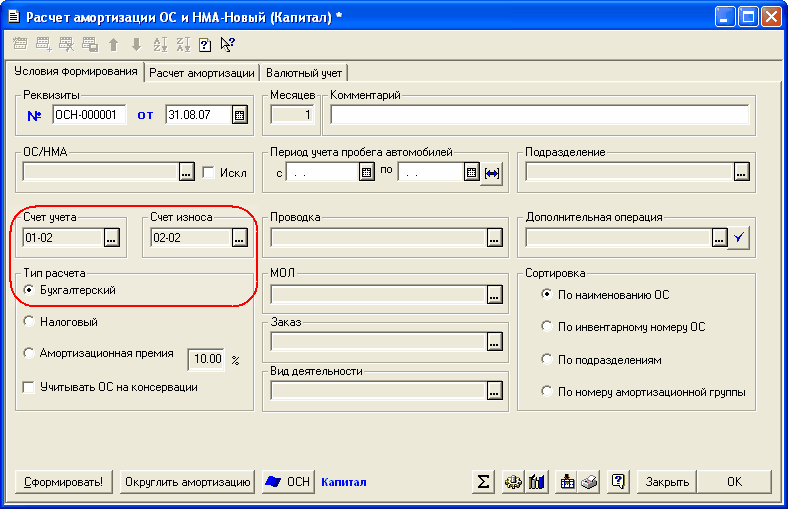

Расчет амортизации с постоянных разниц ОС

Тип расчета – бухгалтерский.

Счет учета – 01-02 (постоянные разницы) счет износа – 02-02 (постоянные разницы) (см. Рисунок 7).

Расчет сохраняется и проводится.

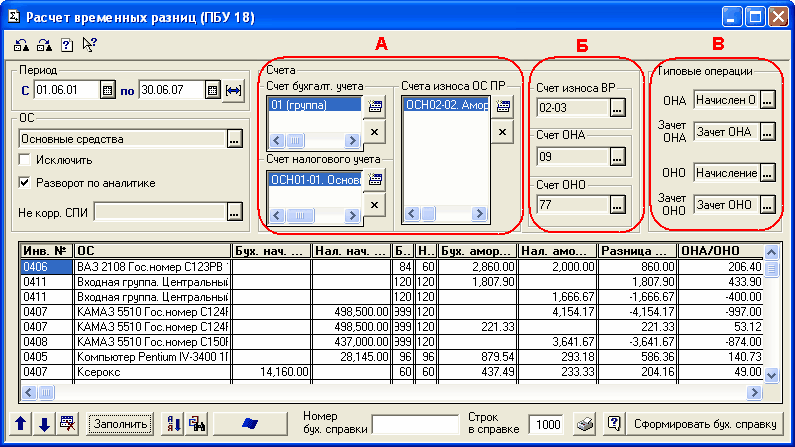

Запуск обработки «Расчет Временных Разниц»

Запускается обработка «Расчет Временных Разниц» (меню Операции -> Обработки) для расчета амортизации с временных разниц ОС и формирования проводок по отражению в учете ОНА и ОНО.

Настройки обработки:

А - Выбор счетов исходных данных

- Счет износа ОС ПР - счета износа постоянных разниц, т.е. счета сумма начисленного износа по которым не участвует в расчете временных разниц;

- Счет налогового учета – счет учета ОС налоговый;

- Счет бухгалт. учета – группа счетов учета ОС, в сумме составляющие бухгалтерский учет;

Возможен подбор списком.

Б. Счета для начисления результатов

- Счет износа ВР – счет начисления износа временных разниц, на который относится вычисляемая разница между износом бухгалтерским и налоговым (за исключением постоянных разниц);

- Счет ОНА – счет учета отложенных налоговых активов;

- Счет ОНО - счет учета отложенных налоговых обязательств.

В. Типовые операции для начисления/зачета ОНА и ОНО

Элемент управления «Заполнить» - обработка формирует расчет сумм ОНО-ОНА по разницам амортизации и в зависимости от наличия сальдо по счетам 09-01 и 77-01 разбивает ее на начисление-зачет ОНО или ОНА.

В нижней части формы сосредоточены управляющие кнопки для перемещения и удаления сформированных строк табличной части, а также кнопки сортировки и контроля дублирования.

Имеется возможность вывода сформированных данных на печать для контроля.

|

В обработке используются элементы «СтавкаНалогаНаПрибыльФед», «СтавкаНалогаНаПрибыльРег», «СтавкаНалогНаПрибыльМест» справочника «Регламентные ставки». Они должны присутствовать, или, как вариант, если они не используются с конфигурации, один из них равный 24% |

Формирование бухгалтерской справки

Расчет амортизации завершается формированием бухгалтерской справки – элемент управления «Сформировать бух. справку».

Расчет амортизации при помощи мастера расчета

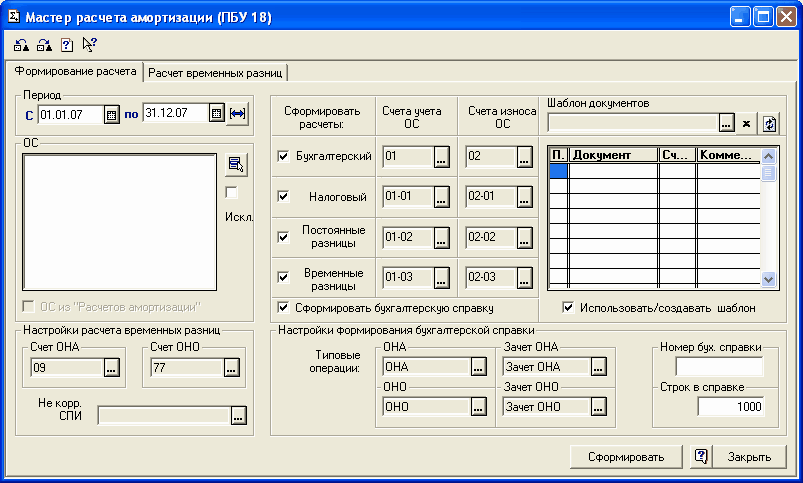

В программный комплекс начиная с редакции 08.03 введен мастер расчета амортизации ( меню Журналы - Учет ОС - Мастер расчета амортизации (ПБУ18)), позволяющий единой обработкой произвести все 4 этапа расчета.

Указанный мастер совмещает в себе оба документа (расчет амортизации и расчет временных разниц) со всем функционалом. Особенностями настройки данного мастера является то, что по необходимости галочками выделяются те расчеты, которые необходимо произвести, а также использование шаблона, в случае, если есть необходимость производить расчеты по различным алгоритмам. Настройка мастера производится аналогично настройке вышеописанных расчетов.

Результатом обработки являются сформированные отмеченные документы, которые разносятся в свои журналы (Бухгалтерский расчет амортизации сохраняется непроведенным).