Методика НДС: Уплата НДС в бюджет (УАУ)

Пунктом 3 ст.171 НК РФ установлено, что вычетам подлежат суммы налога, уплаченные в соответствии со ст.173 НК РФ покупателями - налоговыми агентами. Право на указанные налоговые вычеты имеют покупатели - налоговые агенты, состоящие на учете в налоговых органах и исполняющие обязанности налогоплательщика в соответствии с гл.21 НК РФ.

Положения указанного пункта применяются при условии, что товары (работы, услуги) были приобретены налогоплательщиком, являющимся налоговым агентом, для целей, указанных в п.2 ст.171 НК РФ, и при их приобретении он удержал и уплатил налог из доходов налогоплательщика.

Таким образом, сумма НДС, уплаченная организацией с арендной платы при аренде муниципального имущества, принимается к вычету при условии, что указанная организация исполняет обязанности по исчислению и уплате НДС, и налоговый агент удержал и уплатил налог в бюджет с суммы арендной платы с учетом налога.

В книге покупок счет-фактура регистрируется только в части арендного платежа, который подлежит включению в данном отчетном периоде в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, и в соответствующей доле подлежит возмещению из бюджета НДС.

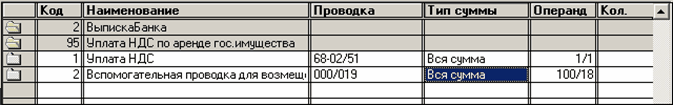

Погашение задолженности перед бюджетом отражается в обычном порядке при помощи документов Платежное поручение, Выписка банка (меню Журналы > Банковские документы). Типовая операция по уплате НДС будет следующей:

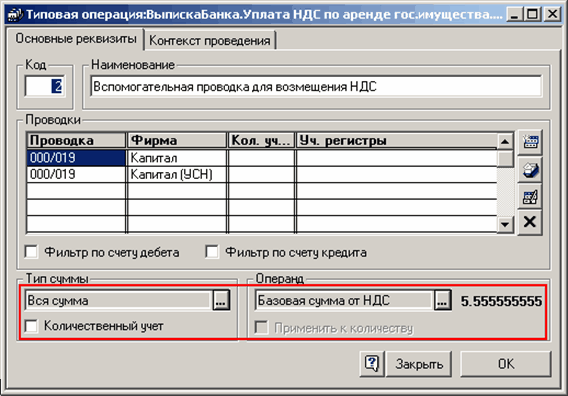

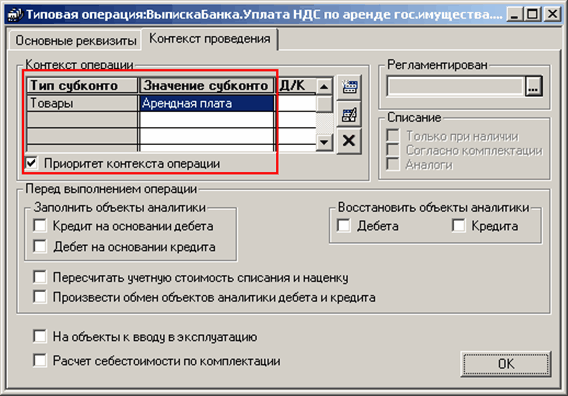

В данной типовой операции также присутствует вспомогательная проводка по учету арендной платы на забалансовых счетах Д000/К019 для того, чтобы произвести зачет отложенной ранее суммы НДС. Настроить данную типовую операцию необходимо следующим образом:

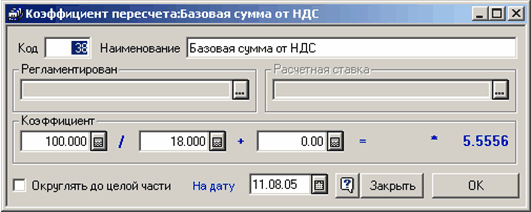

Сумма проводки Д000/К019 рассчитывается от суммы уплаченного НДС при помощи операнда (100 / 18):