Строительство объектов основных средств (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-{{Template:Replicate-from-kintwiki}} +)) |

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-Категория: WasPublic +)) |

||

| Строка 1: | Строка 1: | ||

| − | + | ||

[[Категория: Основные средства и нематериальные активы. Методические материалы|С]] | [[Категория: Основные средства и нематериальные активы. Методические материалы|С]] | ||

==Строительство подрядным способом== | ==Строительство подрядным способом== | ||

Версия 09:48, 24 июня 2009

Строительство подрядным способом

С 01.01.2006г. суммы НДС по подрядным работам принимаются к вычету в общем порядке, т.е. по мере принятия к учету выполненных работ, независимо от факта оплаты подрядчику и ввода объекта в эксплуатацию. Аналогичный порядок предусмотрен и для сумм НДС, уплаченных при приобретении объекта незавершенного строительства. Такой порядок распространяется только на суммы НДС, предъявленные подрядчиками (продавцами) после 01.01.2006г.

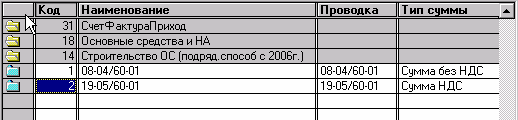

Для учета сумм, предъявленных подрядными организациями, используется документ Счет-фактура полученный. В типовых операциях данного документа нужно создать группу операций «Строительство ОС (подрядный способ с 2006г.)», содержащую следующие операции:

Отличия данных типовых операций от аналогичных операций до 01.01.06 следующие:

- в операции Д08-04 /К60-01 флаг «На объекты ко вводу в эксплуатацию» не установлен;

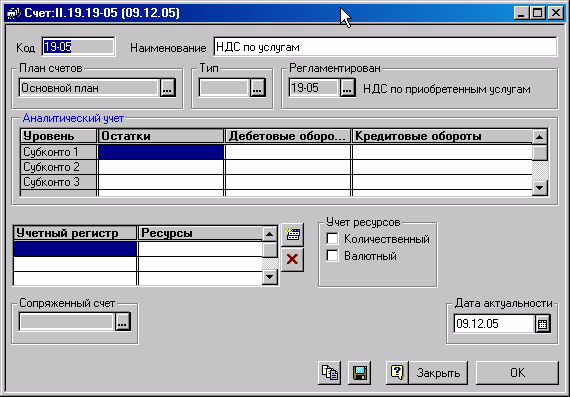

- учет НДС ведется на обычном субсчете счета 19 «НДС по услугам», регламентированном как 19-05.

Строительство хозяйственным способом

Выполнение строительно-монтажных работ хозяйственным способом является объектом обложения НДС. С 01.01.2006г. НДС на стоимость выполненных СМР необходимо начислять по окончании каждого налогового периода (ежемесячно либо ежеквартально), исходя из суммы расходов на строительство за соответствующий период. К вычету этот НДС принимается по мере фактической уплаты в бюджет. Вычет предоставляется при условии, что строящийся объект предназначен для осуществления операций, облагаемых НДС, и его стоимость будет включена в расходы в целях налогообложения прибыли (в том числе через амортизационные отчисления).

По окончании налогового периода на стоимость выполненных работ необходимо составить счет-фактуру в одном экземпляре и зарегистрировать ее в Книге продаж. Данный документ должен выполнить проводки по начислению НДС в бюджет Д19 «НДС к уплате по СМР для собственного потребления» / К68 «Расчеты по НДС».

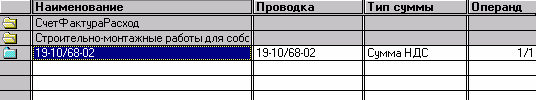

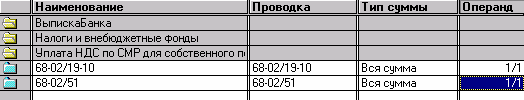

Для этого необходимо произвести соответствующую настройку типовых операций. В типовых операциях документа Счет-фактура выданный создается группа типовых операций «Строительно-монтажные работы для собственного потребления»:

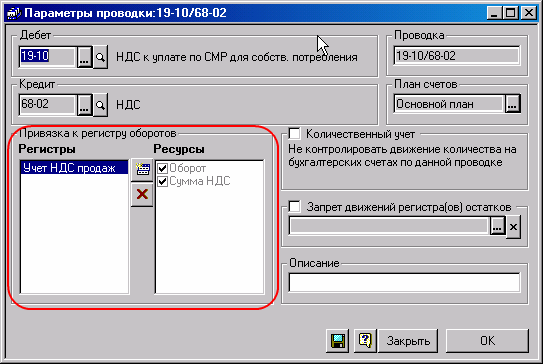

В проводке Д19 «НДС к уплате по СМР для собственного потребления» / К68 «Расчеты по НДС» устанавливается привязка к регистру « Учет НДС продаж» с ресурсами «Оборот» и «Сумма НДС».

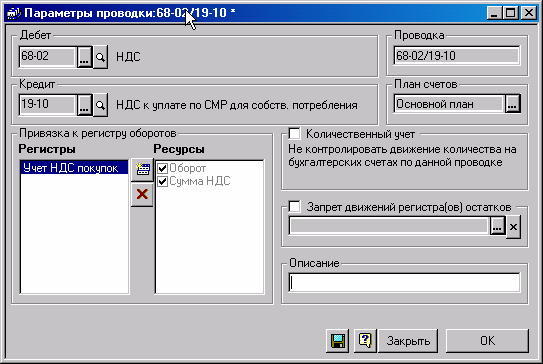

При уплате начисленной суммы НДС в бюджет производятся налоговые вычеты указанных сумм. На сумму вычета выполняется обратная проводка Д68 «Расчеты по НДС» / К19 «НДС к уплате по СМР для собственного потребления». В типовых операциях документа Выписка банка» необходимо создать группу типовых операций «Уплата НДС по СМР для собственного потребления»:

Проводка, выполняющая налоговые вычеты, должна быть привязана к регистру «Учет НДС покупок» с ресурсами «Оборот» и «Сумма НДС».

Суммы «входного» НДС по товарам (работам, услугам), приобретенным для строительства, будут приниматься к вычету в общем порядке – по мере принятия к учету этих товаров (работ, услуг), независимо от факта оплаты поставщику и ввода объекта в эксплуатацию.

Следовательно, при поступлении указанных товаров в документе Счет-фактура полученный можно использовать типовые операции, обычно применяемые при поступлении ТМЦ.