Методика НДС: Восстановление «входного» НДС (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-Категория: WasPublic +)) |

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-Категория: Проверить оформление для переноса в энциклопедию УАУ +)) |

||

| Строка 2: | Строка 2: | ||

[[Категория:Методика исчисления НДС|В]] | [[Категория:Методика исчисления НДС|В]] | ||

| − | + | ||

[[Категория: Проверить содержание для переноса в энциклопедию УАУ]] | [[Категория: Проверить содержание для переноса в энциклопедию УАУ]] | ||

Согласно п.3 статьи 170 НК РФ суммы налога, принятые к вычету по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению в случаях: | Согласно п.3 статьи 170 НК РФ суммы налога, принятые к вычету по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению в случаях: | ||

Версия 16:01, 26 июня 2009

Согласно п.3 статьи 170 НК РФ суммы налога, принятые к вычету по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению в случаях:

1) Передачи имущества, нематериальных активов и имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ или паевых взносов в паевые фонды кооперативов.

Суммы налога, подлежащие восстановлению в соответствии с настоящим подпунктом, не включаются в стоимость имущества, нематериальных активов и имущественных прав и подлежат налоговому вычету у принимающей организации в порядке, установленном главой 21 НК РФ. При этом сумма восстановленного налога указывается в документах, которыми оформляется передача указанных имущества, нематериальных активов и имущественных прав.

2) Дальнейшего использования таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления следующих операций:

- приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

- приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

- приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, лицами, не являющимися налогоплательщиками налога на добавленную стоимость либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

- приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ.

Суммы налога, подлежащие восстановлению в соответствии с настоящим подпунктом, не включаются в стоимость указанных товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, а учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету, а в отношении основных средств и нематериальных активов - в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Восстановление сумм налога производится в том налоговом периоде, в котором товары (работы, услуги), в том числе основные средства и нематериальные активы, и имущественные права были переданы или начинают использоваться налогоплательщиком для осуществления операций, указанных в пункте 2.

При переходе налогоплательщика на специальные налоговые режимы (УСН и ЕНВД) суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

Кроме того, в п.6 статьи 171 НК РФ предусмотрены специальные положения о восстановлении НДС по объектам недвижимости. Суммы налога, предъявленные при проведении подрядчиками капитального строительства объектов недвижимости (основных средств), при приобретении недвижимого имущества, исчисленные при выполнении строительно-монтажных работ для собственного потребления, принятые к вычету, подлежат восстановлению в случае, если указанные объекты недвижимости (основные средства) в дальнейшем используются для осуществления рассмотренных в п.2 операций, за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию прошло не менее 15 лет.

В указанном случае налогоплательщик обязан по окончании каждого календарного года в течение десяти лет начиная с года, в котором начинается начисления амортизации по объекту, в налоговой декларации, представляемой в налоговые органы по месту своего учета за последний налоговый период каждого календарного года из десяти, отражать восстановленную сумму налога. Расчет суммы налога, подлежащей восстановлению и уплате в бюджет, производится исходя из одной десятой суммы налога, принятой к вычету, в соответствующей доле. Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом и указанных в пункте 2 статьи 170 НК РФ, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за календарный год.

Сумма налога, подлежащая восстановлению, также не включается в стоимость данного имущества, а учитывается в составе прочих расходов в соответствии со статьей 264 настоящего Кодекса.

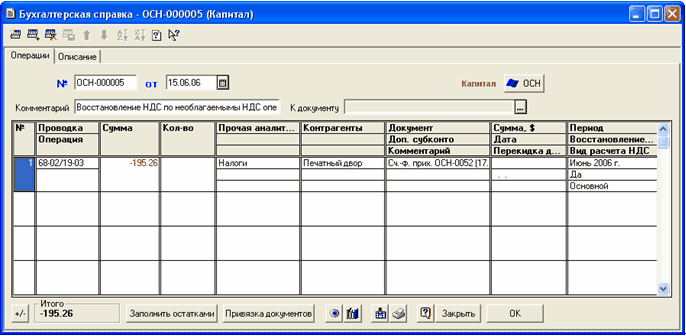

Выполнить восстановление НДС в программном комплексе можно при помощи документа Бухгалтерская справка. Для корректного отражения операции в книге покупок/продаж необходимо заполнить реквизиты:

- Период - период книги покупок/продаж или дополнительных листов к ним, в котором должно отразиться восстановление. Если период включает дату документа, то «Вид расчета НДС» классифицируется как «Основной» и восстановление отразится в книге покупок/продаж текущего периода. Если период не включает дату документа, то «Вид расчета НДС» классифицируется как «Дополнительный» и восстановление отразится в дополнительном листе книги покупок/продаж соответствующего периода.

- Восстановление НДС - в случаях восстановления НДС согласно требований НК РФ необходимо указать «Да». Данные документы будут зарегистрированы в книге продаж в периоде, указанном в реквизите «Период».

- Документ - первичный документ (счет-фактура), по которому изначально был произведен налоговый вычет. Данный документ отразится в столбце «Дата и номер счета-фактуры» книги покупок/продаж.

Налоговые органы придерживаются мнения, что восстанавливать НДС нужно также и в ряде случаев, не предусмотренных в Налоговом Кодексе, например, при списании брака, недостач, списании основных средств по причине морального износа или ликвидации и т.п.

Если налогоплательщиком принято решение о восстановлении НДС в подобных случаях, то в реквизите «Восстановление НДС» необходимо установить «Нет», т.к. данная операция согласно п.16 Постановления Правительства РФ от 02.12.2000 №914 не должна отражаться в книге продаж и будет зарегистрирована сторнировочной записью в книге покупок (дополнительном листе к ней) за соответствующий период.