Расчет заработной платы (УАУ8) — различия между версиями

| (не показано 12 промежуточных версий 2 участников) | |||

| Строка 2: | Строка 2: | ||

{{notice|С 2023 г. дата признания доходов для целей учета НДФЛ определяется как день выплаты дохода. | {{notice|С 2023 г. дата признания доходов для целей учета НДФЛ определяется как день выплаты дохода. | ||

| − | + | Теперь дата получения для доходов в виде оплаты труда – это дата их фактической выплаты, а не последнее число месяца, как было ранее. | |

| + | Это означает что, если зарплату за декабрь выплачиваем в январе, в учете НДФЛ она будет относиться к доходам 2023 года.}} | ||

| − | {{notice|Для правильного расчета НДФЛ | + | {{notice|Для правильного расчета НДФЛ и заработной зарплаты необходимо соблюдать общую последовательность документов расчета: |

# Расчет зарплаты за первую половину месяца | # Расчет зарплаты за первую половину месяца | ||

# Межрасчетные начисления | # Межрасчетные начисления | ||

| Строка 12: | Строка 13: | ||

{{notice|Межрасчетные начисления — это начисления между авансом и окончательной зарплатой. | {{notice|Межрасчетные начисления — это начисления между авансом и окончательной зарплатой. | ||

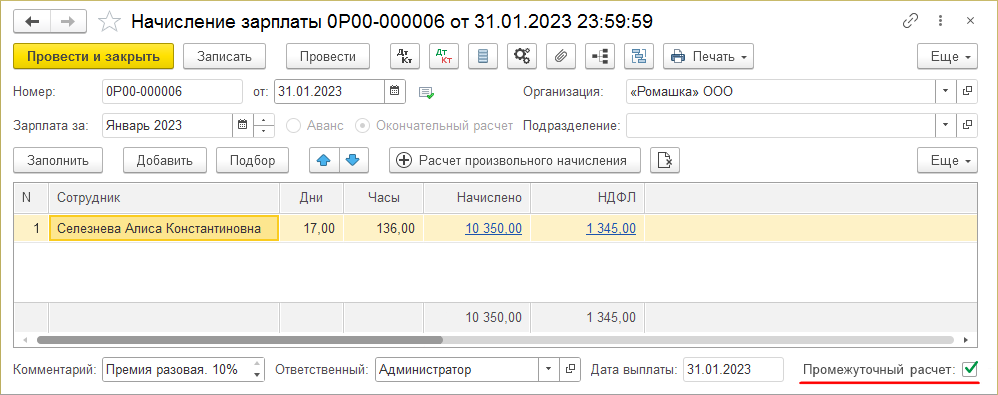

| − | Для определения межрасчетных начислений в документе «Начисление зарплаты» добавлен дополнительный реквизит «Промежуточный расчет». | + | Для определения межрасчетных начислений в документе «Начисление зарплаты» добавлен дополнительный реквизит «Промежуточный расчет». |

| + | В документах с таким флагом не будет выполняться зачет аванса. | ||

| − | + | [[Файл:Начисление зарплаты Промежуточный расчет.png]]}} | |

| − | + | ||

| + | Пример: Сотрудница Селезнева Алиса Константиновна, оклад 30000 р. в месяц, применяется районный коэффициент 15%, сотрудница имеет право на стандартный вычет на одного ребенка. | ||

| + | |||

| + | Заработная плата за декабрь 2022 г. выплачена в январе 2023 г., дата выплаты дохода 15.01.2023 г: | ||

[[Файл:Окончательная зарплата за декабрь 2022.png]] | [[Файл:Окончательная зарплата за декабрь 2022.png]] | ||

| Строка 27: | Строка 32: | ||

| − | Если дата выплаты отличается от настроек зарплаты организации, укажите ее | + | Если дата выплаты отличается от настроек зарплаты организации, укажите ее в форме расчета. |

| − | [[Файл:Расчет зарплаты за декабрь 2022 УАУ дата выплаты.png]] | + | [[Файл:Расчет зарплаты за декабрь 2022 УАУ дата выплаты.png|Расчет окончательной зарплаты за декабрь 2022 г.]] |

| − | + | Ведомость на выплату заработной платы: | |

| Строка 39: | Строка 44: | ||

| − | + | В отчете «Подробный анализ НДФЛ по сотруднику» (ЗАРПЛАТА И КАДРЫ — '''Зарплата''' — '''Отчеты по зарплате''') сумма доходов и стандартные вычеты отобразились как доход и вычеты января. | |

| Строка 45: | Строка 50: | ||

| − | + | Расчет зарплаты за первую половину января 2023 г. Дата получения дохода автоматически заполнилась по настройкам зарплаты организации: | |

| Строка 51: | Строка 56: | ||

| − | + | При создании ведомости на выплату зарплаты за первую половину месяца установите вид выплаты «Аванс». | |

| + | Выплата зарплаты за первую половину января 2023 г. А.К.Селезневой: начислено 12176,48 р., НДФЛ 1583,00 р., к выдаче 12176,48-1583,00=10594 р. | ||

| − | |||

| + | [[Файл:Выплата аванса за январь 2023.png]] | ||

| − | |||

| + | Выполним несколько промежуточных расчетов. | ||

| − | |||

| + | За январь 2023 г. Селезневой А.К. начислена премия, которая будет выплачена 31.01.2023 г. Дата выплаты отличается от настроек зарплаты организации, поэтому необходимо указать ее вручную в форме расчета. | ||

| − | + | Флаг «Промежуточный расчет» обязателен, т.к. это не последний документ расчета: | |

| Строка 69: | Строка 75: | ||

| − | + | [[Файл:Расчет премии УАУ дата выплаты.png|Расчет премии]] | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| + | В январе сотрудника отправляли в командировку. Средний заработок за время командировки будет выплачен в феврале. Это первый доход сотрудника в феврале, в расчете НДФЛ будет применен стандартный вычет на ребенка за февраль. | ||

| − | + | Флаг «Промежуточный расчет» обязателен. | |

| − | |||

[[Файл:Командировка за январь 2023.png]] | [[Файл:Командировка за январь 2023.png]] | ||

| − | + | Окончательный расчет заработной платы А.К.Селезневой за январь 2023 г. | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | + | Это последний документ расчета в месяце, поэтому флаг «Промежуточный расчет» в документе не устанавливается. | |

| − | Суммы НДФЛ в окончательном расчете зарплаты | + | Суммы НДФЛ в окончательном расчете зарплаты разделились по датам получения дохода (дата выплаты аванса и дата выплаты заработной платы). |

| Строка 100: | Строка 95: | ||

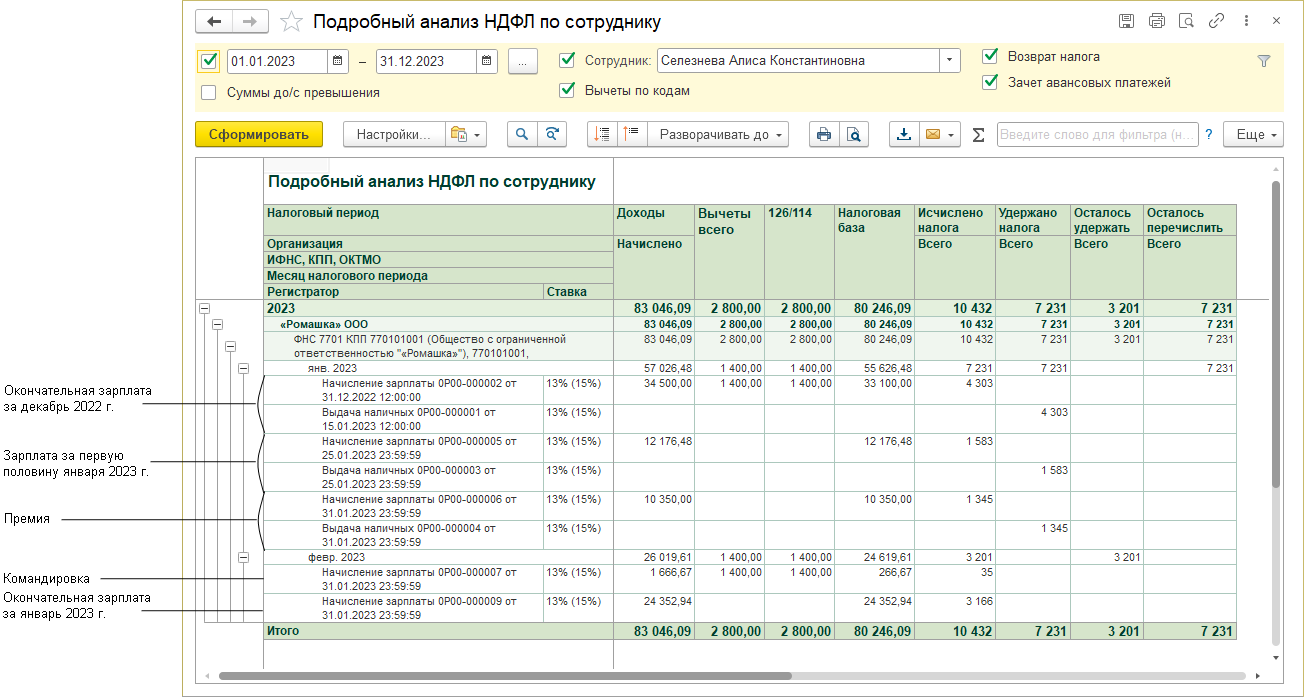

| − | + | В отчете «Подробный анализ НДФЛ по сотруднику» можно проанализировать результаты начислений по месяцам налогового периода. | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

[[Файл:Отчет Подробный анализ НДФЛ по сотруднику.png]] | [[Файл:Отчет Подробный анализ НДФЛ по сотруднику.png]] | ||

Текущая версия на 11:45, 22 февраля 2023

|

С 2023 г. дата признания доходов для целей учета НДФЛ определяется как день выплаты дохода. Теперь дата получения для доходов в виде оплаты труда – это дата их фактической выплаты, а не последнее число месяца, как было ранее. Это означает что, если зарплату за декабрь выплачиваем в январе, в учете НДФЛ она будет относиться к доходам 2023 года. |

|

Для правильного расчета НДФЛ и заработной зарплаты необходимо соблюдать общую последовательность документов расчета:

|

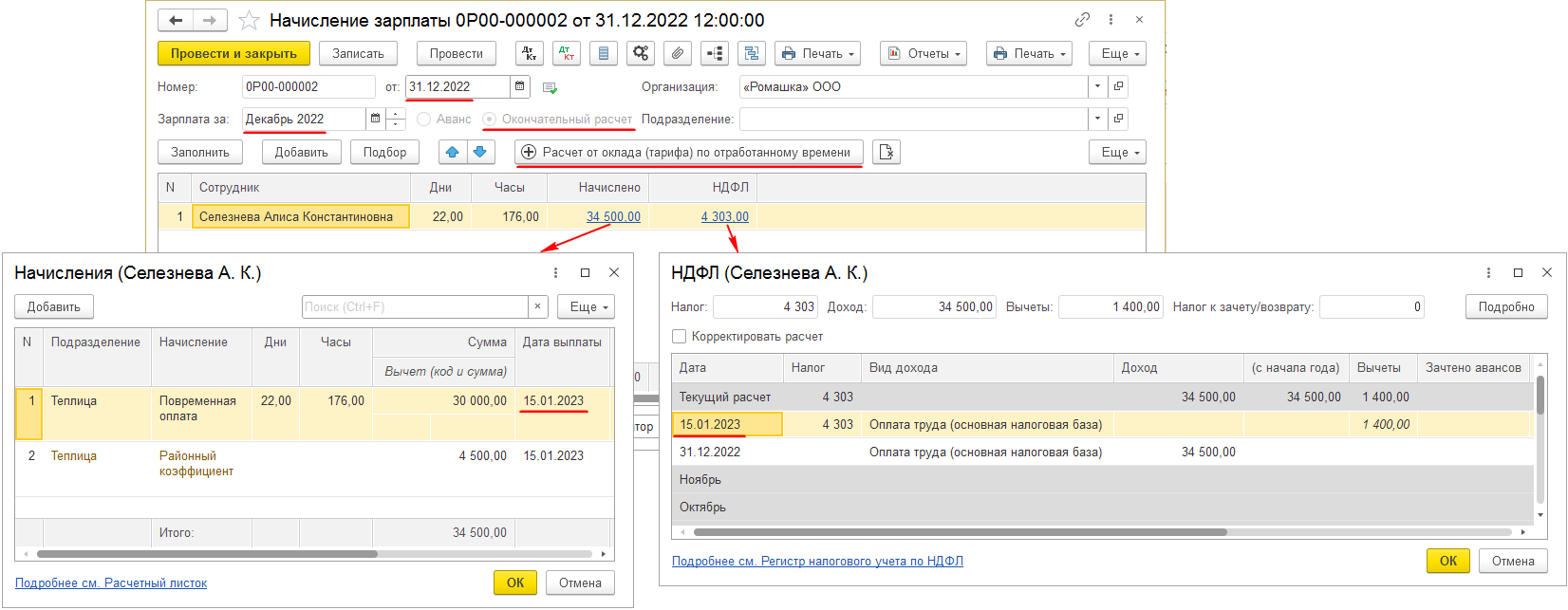

Пример: Сотрудница Селезнева Алиса Константиновна, оклад 30000 р. в месяц, применяется районный коэффициент 15%, сотрудница имеет право на стандартный вычет на одного ребенка.

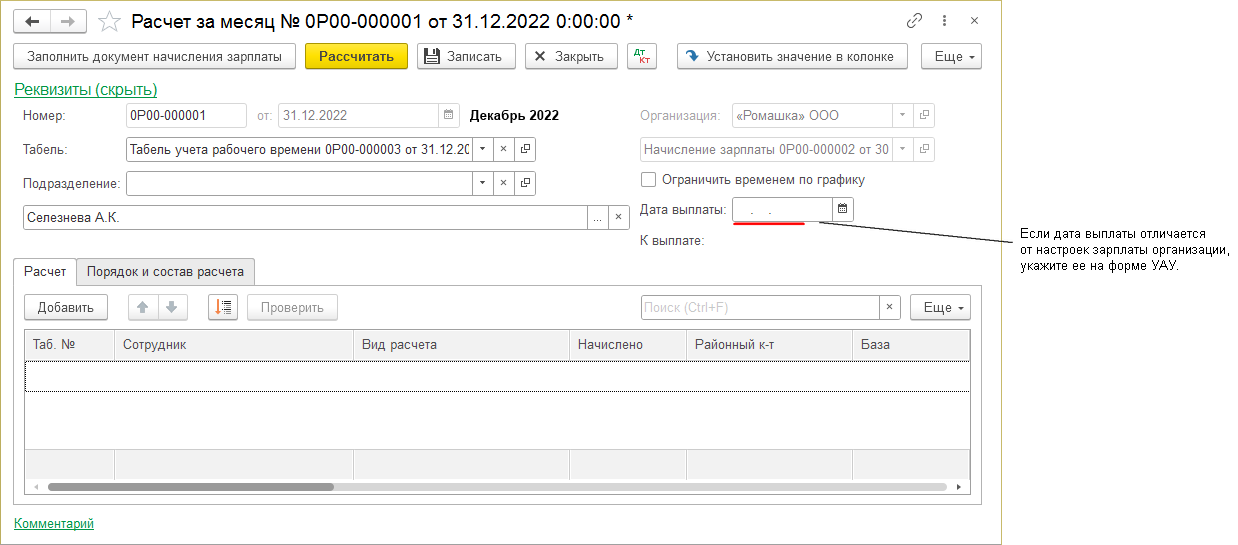

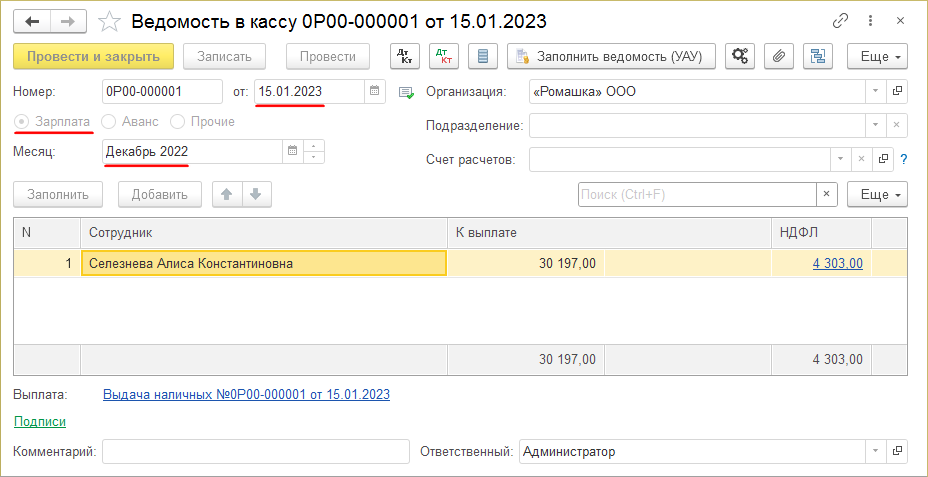

Заработная плата за декабрь 2022 г. выплачена в январе 2023 г., дата выплаты дохода 15.01.2023 г:

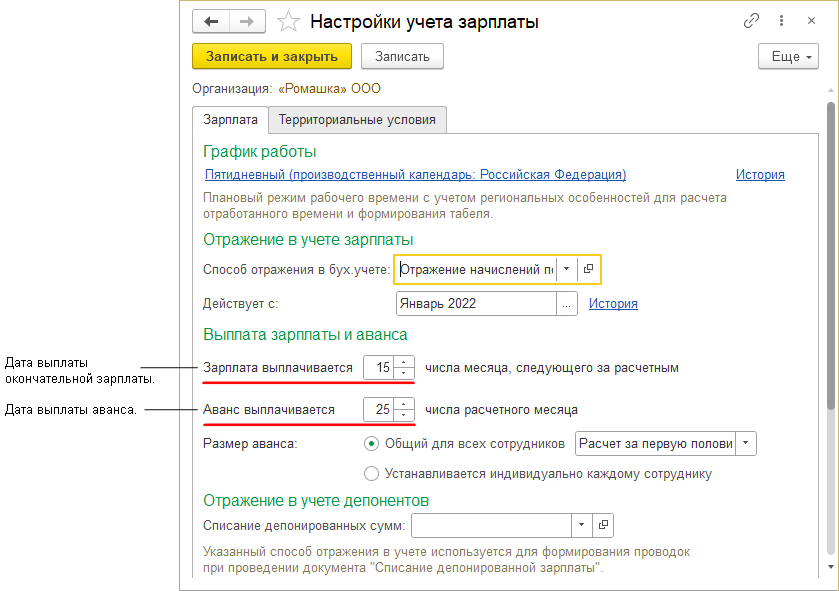

Дата выплаты устанавливается автоматически из настроек учета зарплаты организации (ЗАРПЛАТА И КАДРЫ — раздел Справочники и настройки — Настройки зарплаты — Порядок учета зарплаты).

Если дата выплаты отличается от настроек зарплаты организации, укажите ее в форме расчета.

Ведомость на выплату заработной платы:

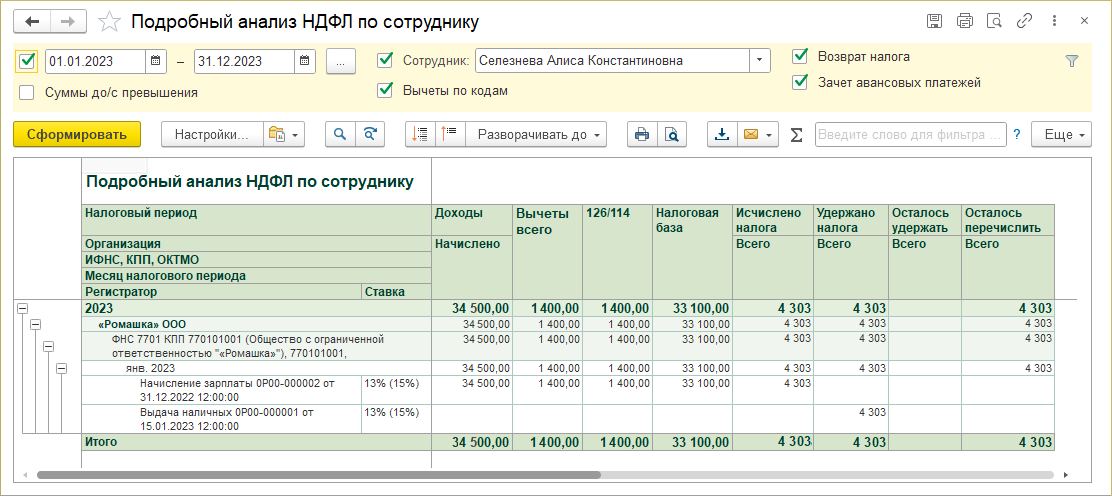

В отчете «Подробный анализ НДФЛ по сотруднику» (ЗАРПЛАТА И КАДРЫ — Зарплата — Отчеты по зарплате) сумма доходов и стандартные вычеты отобразились как доход и вычеты января.

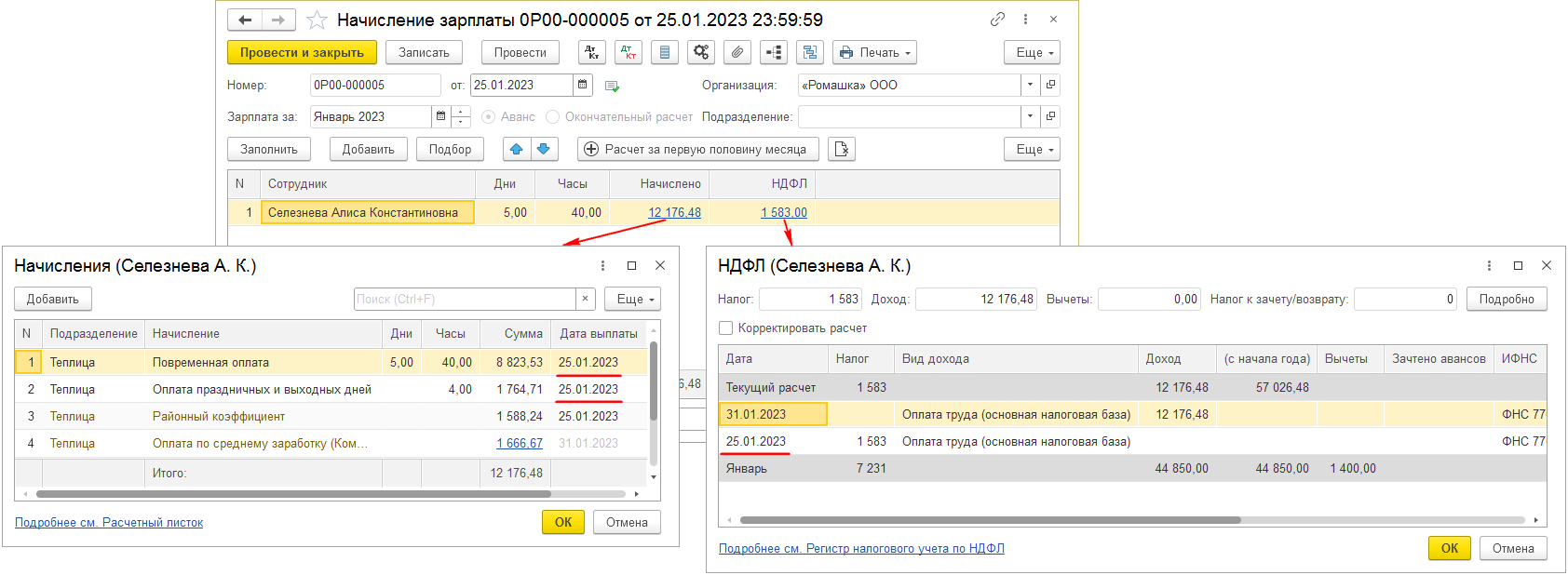

Расчет зарплаты за первую половину января 2023 г. Дата получения дохода автоматически заполнилась по настройкам зарплаты организации:

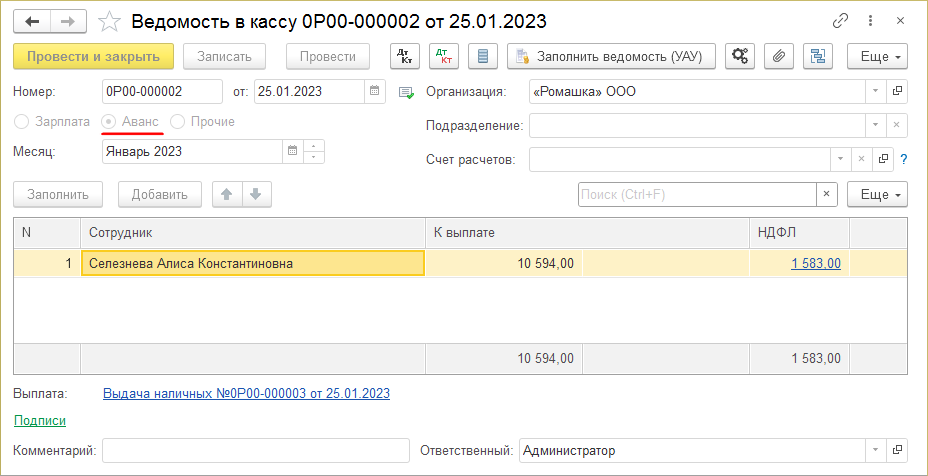

При создании ведомости на выплату зарплаты за первую половину месяца установите вид выплаты «Аванс».

Выплата зарплаты за первую половину января 2023 г. А.К.Селезневой: начислено 12176,48 р., НДФЛ 1583,00 р., к выдаче 12176,48-1583,00=10594 р.

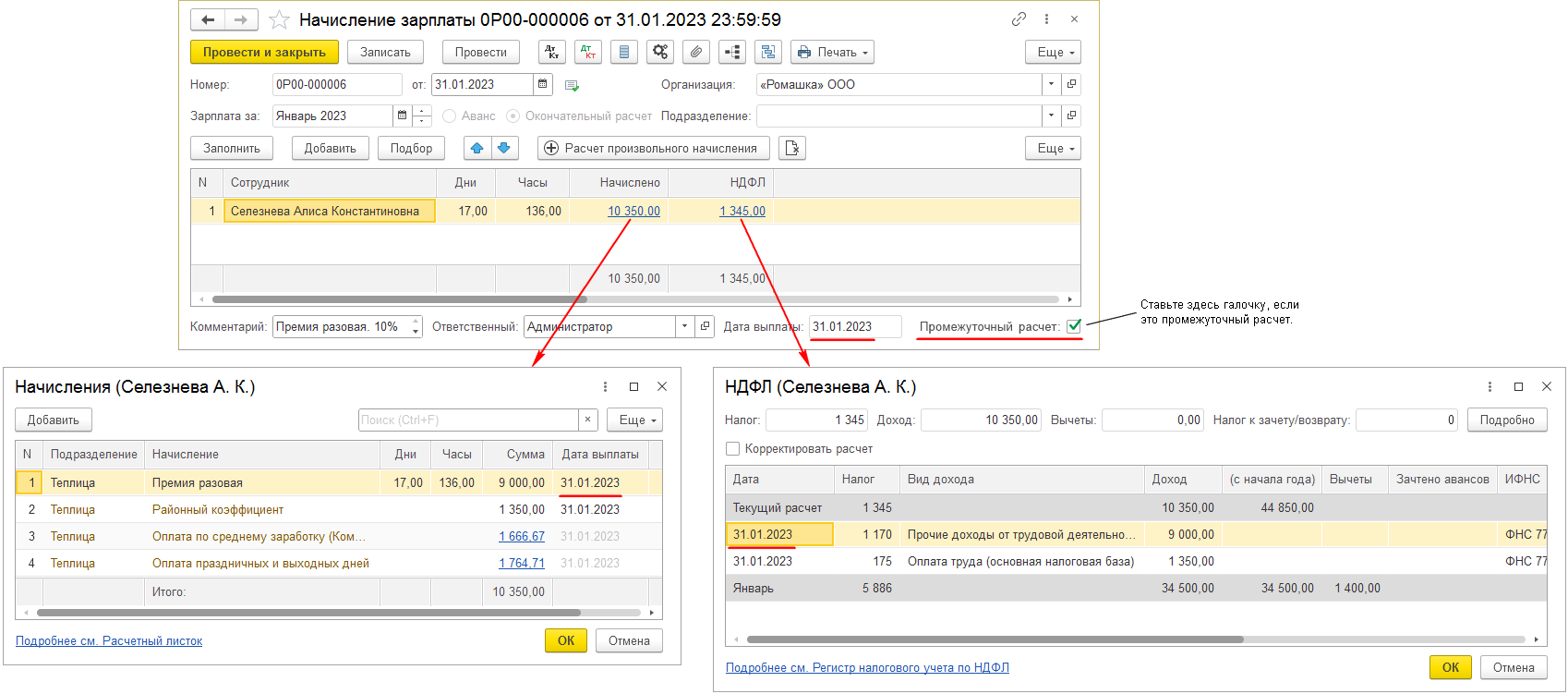

Выполним несколько промежуточных расчетов.

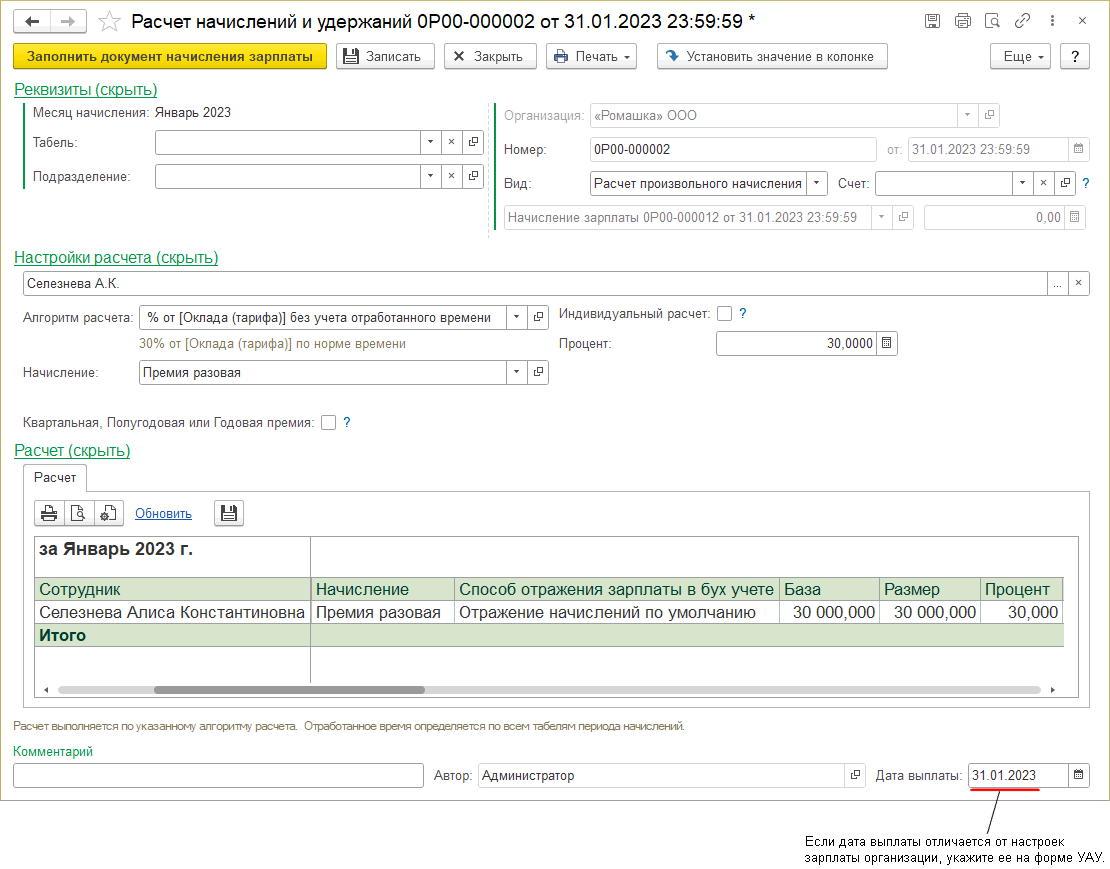

За январь 2023 г. Селезневой А.К. начислена премия, которая будет выплачена 31.01.2023 г. Дата выплаты отличается от настроек зарплаты организации, поэтому необходимо указать ее вручную в форме расчета.

Флаг «Промежуточный расчет» обязателен, т.к. это не последний документ расчета:

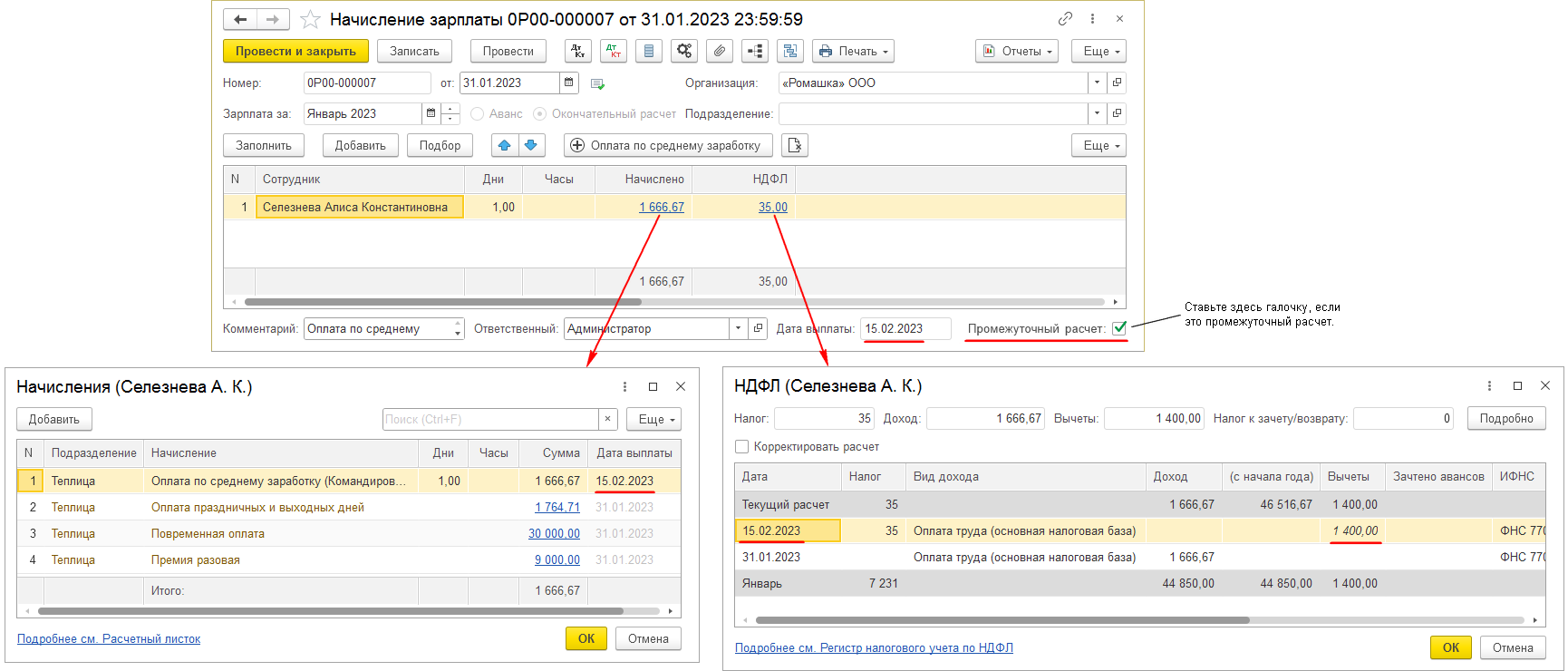

В январе сотрудника отправляли в командировку. Средний заработок за время командировки будет выплачен в феврале. Это первый доход сотрудника в феврале, в расчете НДФЛ будет применен стандартный вычет на ребенка за февраль.

Флаг «Промежуточный расчет» обязателен.

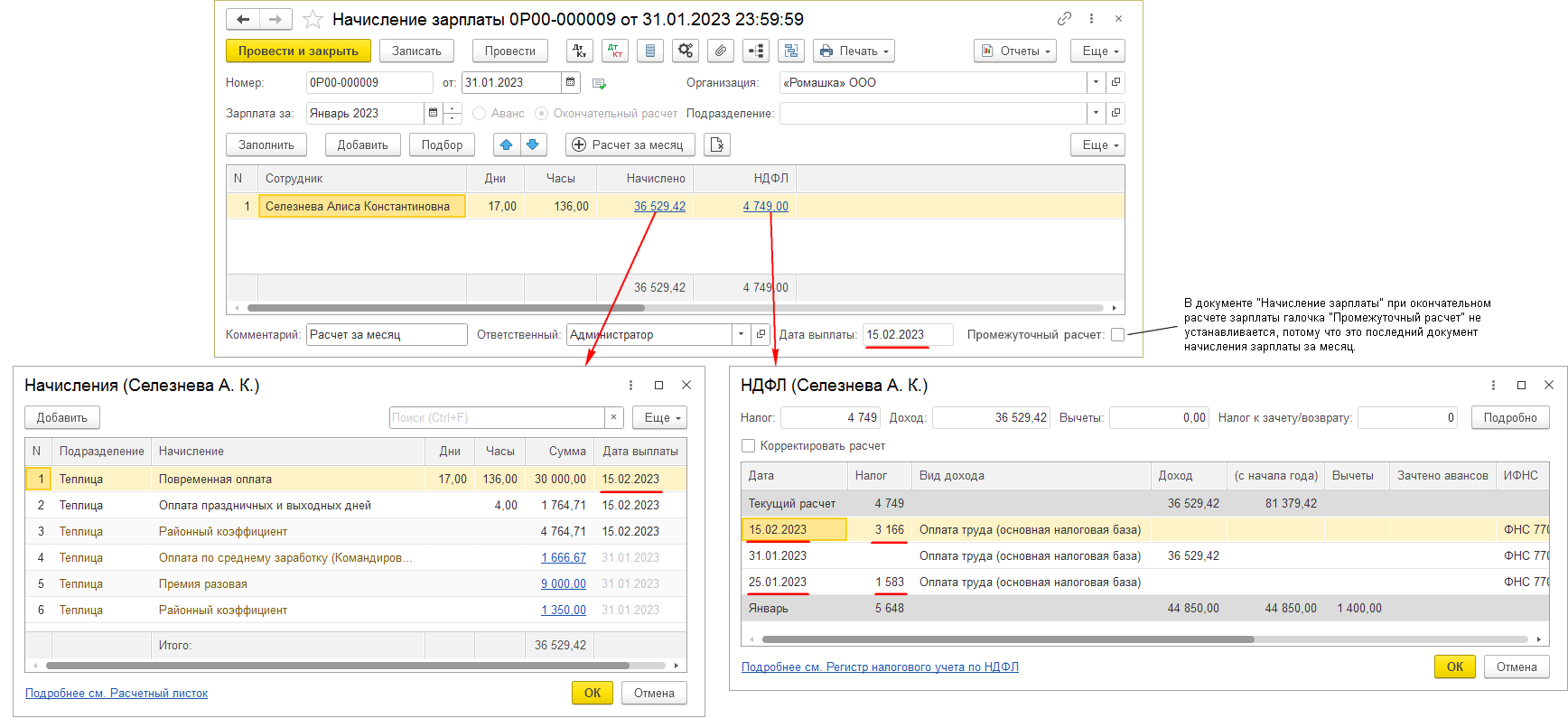

Окончательный расчет заработной платы А.К.Селезневой за январь 2023 г.

Это последний документ расчета в месяце, поэтому флаг «Промежуточный расчет» в документе не устанавливается.

Суммы НДФЛ в окончательном расчете зарплаты разделились по датам получения дохода (дата выплаты аванса и дата выплаты заработной платы).

В отчете «Подробный анализ НДФЛ по сотруднику» можно проанализировать результаты начислений по месяцам налогового периода.