Как сформировать отчет "6-НДФЛ" (УАУ8) — различия между версиями

| (не показано 79 промежуточных версий 6 участников) | |||

| Строка 1: | Строка 1: | ||

| − | С 2016 года вводится новая отчетность для | + | [[Категория:Отчеты "Зарплата и кадры" (УАУ8)]] |

| + | {| align="right" | ||

| + | | __TOC__ | ||

| + | |} | ||

| + | С 2016 года вводится новая отчетность для налоговых агентов 6-НДФЛ. | ||

| − | Новый | + | Новый отчет должны сдавать все организации и индивидуальные предприниматели, у которых есть наемные работники, а также налоговые агенты, которые выплачивают доходы физлицам, не являющимися их сотрудниками. |

| − | + | Расчет состоит из титульного листа, '''раздела 1 «Обобщенные показатели»''' и '''раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ»'''. | |

| − | + | Наибольшую трудность пользователи УАУ8 испытывают при заполнении раздела 2 отчета 6-НДФЛ. | |

| − | + | Цель этой статьи — помочь понять принцип формирования отчета: откуда берутся данные и почему возникают ошибки при заполнении. | |

| + | === Определение даты фактического получения дохода === | ||

| + | Согласно законодательства, '''Дата получения дохода''' — это дата, на которую доход признается фактически полученным для целей включения его в налоговую базу по НДФЛ. Эта дата зависит от вида дохода. | ||

| − | + | Напомним, как '''в 2016 году''' нужно будет определять дату фактического получения дохода по наиболее распространенным видам доходов: | |

| + | * '''оплата труда по трудовому договору''' (абз. 1 п. 2 ст. 223 НК РФ) — последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором; | ||

| + | * '''оплата труда в случае увольнения до истечения календарного месяца''' (абз. 2 п. 2 ст. 223 НК РФ) — последний день работы, за который начислен доход; | ||

| + | * '''доходы в натуральной форме''' (подп. 2 п. 1 ст. 223 НК РФ) — день передачи доходов в натуральной форме; | ||

| + | * '''доходы в денежной форме''' (подп. 1 п. 1 ст. 223 НК РФ) — день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц; | ||

| + | * '''доходы в виде материальной выгоды''' (подп. 3 п. 1 ст. 223 НК РФ) — день приобретения товаров (работ, услуг); | ||

| + | * '''командировочные выплаты''' (новый подп. 6 п. 1 ст. 223 НК РФ) — последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки. | ||

| + | * '''доход от экономии на процентах по займу''' (новый подп. 7 п. 1 ст. 223НК РФ)- последний день каждого месяца в течение срока, на который были предоставлены заемные средства. | ||

| − | * в регистре ''' | + | === Учет НДФЛ в программе === |

| + | В программе «1С-Предприятие» отчет 6-НДФЛ формируется по данным регистров '''«Расчеты налогоплательщиков с бюджетом»''' и '''«Учет доходов для исчисления НДФЛ»'''. | ||

| + | |||

| + | Оба регистра имеют одинаковый показатель '''«Дата получения дохода»''', но назначение его разное: | ||

| + | |||

| + | * в регистре '''«Расчеты налогоплательщиков с бюджетом»''' этот показатель означает '''дату удержания и сумму налога''', вид движения «приход», | ||

| + | * в регистре '''«Учет доходов для исчисления НДФЛ»''' — '''дату получения и сумму доходов''' для целей исчисления налога. | ||

| + | |||

| + | |||

| + | Для того, чтобы была возможность указать дату фактического получения дохода для начислений, отличных от основного расчета (отпускные, больничные, расчет зарплаты для уволенного сотрудника и т. д.), в документ '''«Начисление зарплаты»''' разработчиками ПК УАУ8 был добавлен одноименный реквизит '''«Дата получения дохода»'''. | ||

| + | |||

| + | При установке флага '''"Установить дату получения дохода"''' становится активным поле для ввода даты. | ||

| + | |||

| + | Указанная дата выплаты, установится в регистрах '''«Учет доходов для исчисления НДФЛ»''' и '''«Расчеты налогоплательщиков с бюджетом»''' автоматически. | ||

| + | |||

| + | Реквизит '''не используется для основного расчета''' заработной платы, так как для оплаты по трудовому договору в документе по умолчанию устанавливается последний день месяца. | ||

| + | |||

| + | |||

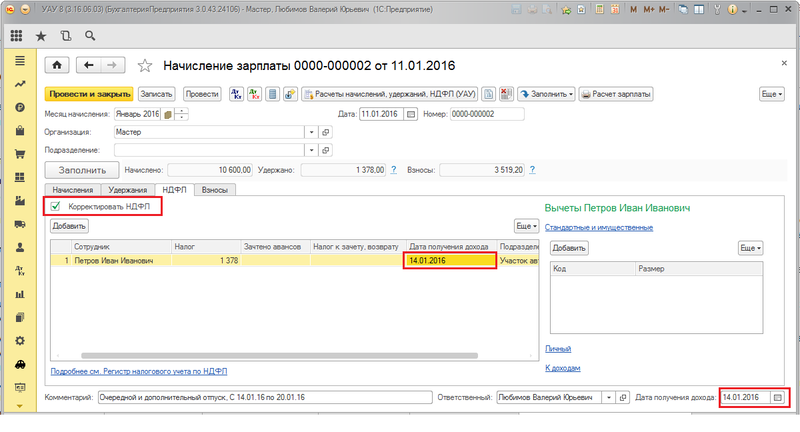

| + | В релизах '''ранее 16.07.01''' для того, чтобы указать дату в регистре '''«Расчеты налогоплательщиков с бюджетом»''', в документе начисления зарплаты необходимо было установить флаг '''«Корректировать НДФЛ»''' и указать в табличной части дату получения дохода вручную: | ||

| + | |||

| + | [[Файл:Поле_дата.png|800px]] | ||

| − | |||

| + | === Пример расчета налога === | ||

| − | + | '''Рассмотрим, как данные из документов начисления зарплаты отражаются в Разделе 2 отчета 6-НДФЛ на примере отпускных выплат:''' | |

| − | + | При выполнении расчета отпускных с использованием Расчета УАУ8, в дополнительном реквизите автоматически установится дата выплаты отпускных, согласно трудовому законодательству. | |

| + | В нашем примере мы 11.01.2016 рассчитали отпускные сотруднику, который пойдет в отпуск с 17.01.2016, поэтому дата выплаты дохода установилась 14.01.2016 (за 3 дня до начала отпуска). | ||

| + | |||

| + | Если вы рассчитываете доплату к уже начисленному отпуску (такое часто бывает, если сотрудник идет в отпуск с первого числа и зарплата за последний месяц расчетного периода еще не посчитана), то нужную дату нужно установить самостоятельно. | ||

| + | |||

| + | |||

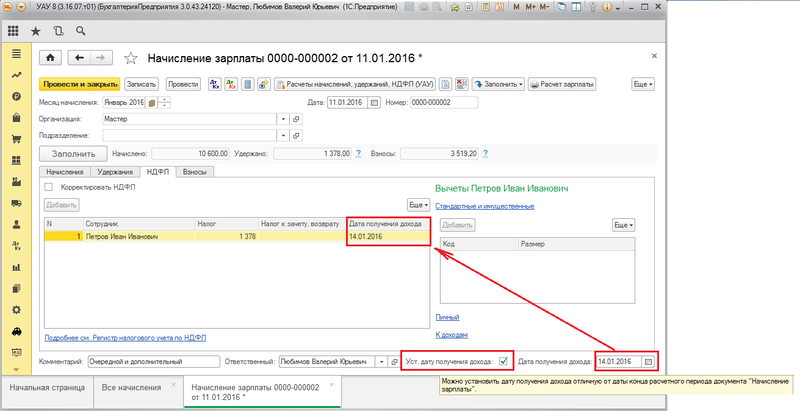

| + | Включим флаг «Установить дату получения дохода» и укажем в дату 14.01.2016. В табличной части расчета НДФЛ дата получения дохода автоматически изменилась на 14.01.2016: | ||

| + | |||

| + | [[Файл:Поле_дата1.png|800px]] | ||

| − | |||

| − | |||

| − | |||

| − | |||

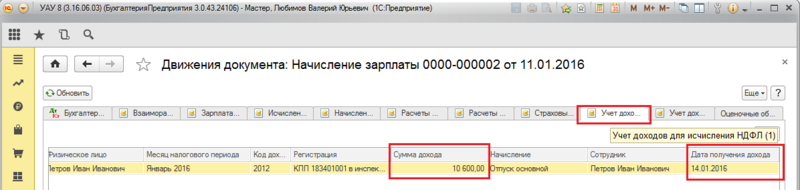

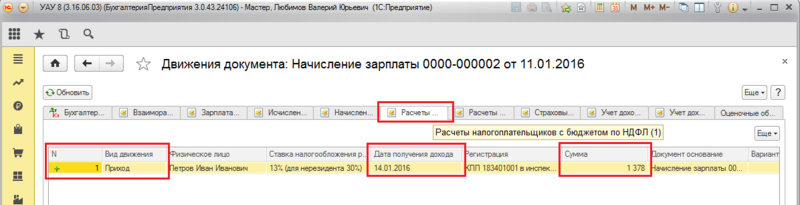

| − | + | При проведении документа '''«Начисление заработной платы»''' формируются следующие движения: | |

| − | * | + | * в регистре '''«Учет доходов для исчисления НДФЛ»''' отражаются суммы дохода физлиц и дата выплаты дохода: |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | + | [[Файл:регистр учет доходов.png|800px]] | |

| − | |||

| − | |||

| − | + | * в регистре '''«Расчеты налогоплательщиков с бюджетом»''' отражаются движения с видом '''«Приход»''': | |

| + | [[Файл:РасчетыНалогоплательщиковПриход.png|800px]] | ||

| − | |||

| − | + | '''Сформируем ведомость и выплатим отпускные.''' | |

| + | При проведении документа '''«Списание с расчетного счета»''' на выплату заработной платы или выдаче наличных из кассы в регистре '''«Расчеты налогоплательщиков с бюджетом»''' отражаются движения с видом '''«Расход»'''. | ||

| − | + | Если в регистре '''«Расчеты налогоплательщиков с бюджетом»''' даты получения дохода в движениях прихода и расхода совпадают, суммы налога и дохода попадут в отчет 6-НДФЛ без ошибок: | |

| + | [[Файл:Списание зарплата.png|800px]] | ||

| − | |||

| + | '''В конце месяца сформируем основной расчет за январь.''' | ||

| − | + | В расчете не нужно ничего корректировать, так как даты фактического получения дохода установятся по умолчанию 31.01.2016 года: | |

| − | [[Файл: | + | [[Файл:основной.png|800px]] |

| + | Выплатим зарплату по ведомости, дата выписки '''11.02.2016 года'''. | ||

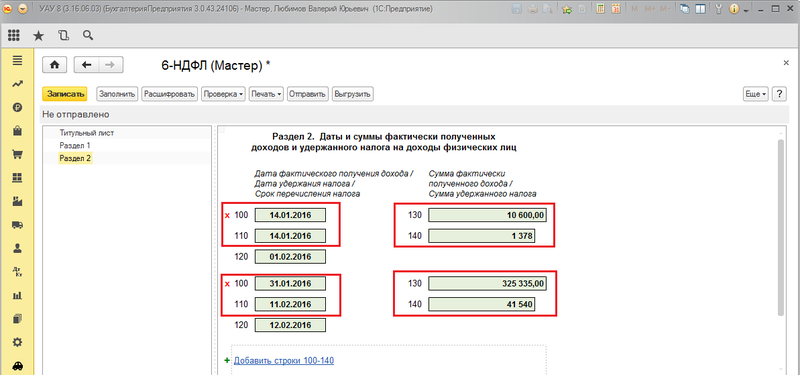

Теперь посмотрим, что отразится во '''2 Разделе отчета 6-НДФЛ''': | Теперь посмотрим, что отразится во '''2 Разделе отчета 6-НДФЛ''': | ||

| + | [[Файл:Раздел2.png|800px]] | ||

| + | |||

| + | * из регистра '''«Учет доходов для исчисления НДФЛ»''' в отчете заполнились строки '''100 — Дата фактического получения дохода''' и '''130 — Сумма фактически полученного дохода'''. | ||

| + | |||

| + | * из регистра '''«Расчеты налогоплательщиков с бюджетом»''' в отчете заполнились строки '''110 — Дата удержания налога''' и '''140 — Сумма удержанного налога'''. | ||

| + | |||

| + | |||

| + | === Возможные ошибки при заполнении отчета === | ||

| + | |||

| + | * '''не заполняется строка 130, возможные причины:''' | ||

| + | ** не совпадают значения «Дата выплаты дохода» в регистрах в документе «Начисление зарплаты»; | ||

| + | ** дата выписки отличается от даты выплаты в документе «Начисление зарплаты»; | ||

| + | ** выписка проведена раньше, чем документ «Начисление зарплаты». | ||

| + | |||

| + | * '''в строках 130 или 140 неверные значения:''' | ||

| + | ** в документах начисления зарплаты отсутствует дата выплаты дохода; | ||

| + | ** выписка проведена раньше, чем документ «Начисление зарплаты»; | ||

| + | ** проведена выплата дохода без документа начисления; | ||

| + | |||

| + | |||

| + | === Рекомендации === | ||

| + | * в документе начисления зарплаты необходимо через кнопку «Ещё» изменить форму документа, добавив видимость графы «Налог к зачету, возврату» и «Зачтено авансов» (если в организации работают сотрудники-иностранцы на основании патента): | ||

| − | [[Файл: | + | [[Файл:Налог к зачету.png|800px]] |

| − | + | * при расчете налога отслеживать правильность отражения сумм в этой графе. Возможно нарушена последовательность проведения документов; | |

| − | + | * необходимо периодически проверять движения по регистру «Расчеты налогоплательщиков с бюджетом». Это можно сделать при помощи Универсального отчета (Меню — Отчеты — Стандартные отчеты — Универсальный отчет). Приход по регистру соответствует кредиту сч. 68.01. | |

Текущая версия на 20:09, 13 ноября 2019

С 2016 года вводится новая отчетность для налоговых агентов 6-НДФЛ.

Новый отчет должны сдавать все организации и индивидуальные предприниматели, у которых есть наемные работники, а также налоговые агенты, которые выплачивают доходы физлицам, не являющимися их сотрудниками.

Расчет состоит из титульного листа, раздела 1 «Обобщенные показатели» и раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ».

Наибольшую трудность пользователи УАУ8 испытывают при заполнении раздела 2 отчета 6-НДФЛ.

Цель этой статьи — помочь понять принцип формирования отчета: откуда берутся данные и почему возникают ошибки при заполнении.

Определение даты фактического получения дохода

Согласно законодательства, Дата получения дохода — это дата, на которую доход признается фактически полученным для целей включения его в налоговую базу по НДФЛ. Эта дата зависит от вида дохода.

Напомним, как в 2016 году нужно будет определять дату фактического получения дохода по наиболее распространенным видам доходов:

- оплата труда по трудовому договору (абз. 1 п. 2 ст. 223 НК РФ) — последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором;

- оплата труда в случае увольнения до истечения календарного месяца (абз. 2 п. 2 ст. 223 НК РФ) — последний день работы, за который начислен доход;

- доходы в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ) — день передачи доходов в натуральной форме;

- доходы в денежной форме (подп. 1 п. 1 ст. 223 НК РФ) — день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц;

- доходы в виде материальной выгоды (подп. 3 п. 1 ст. 223 НК РФ) — день приобретения товаров (работ, услуг);

- командировочные выплаты (новый подп. 6 п. 1 ст. 223 НК РФ) — последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

- доход от экономии на процентах по займу (новый подп. 7 п. 1 ст. 223НК РФ)- последний день каждого месяца в течение срока, на который были предоставлены заемные средства.

Учет НДФЛ в программе

В программе «1С-Предприятие» отчет 6-НДФЛ формируется по данным регистров «Расчеты налогоплательщиков с бюджетом» и «Учет доходов для исчисления НДФЛ».

Оба регистра имеют одинаковый показатель «Дата получения дохода», но назначение его разное:

- в регистре «Расчеты налогоплательщиков с бюджетом» этот показатель означает дату удержания и сумму налога, вид движения «приход»,

- в регистре «Учет доходов для исчисления НДФЛ» — дату получения и сумму доходов для целей исчисления налога.

Для того, чтобы была возможность указать дату фактического получения дохода для начислений, отличных от основного расчета (отпускные, больничные, расчет зарплаты для уволенного сотрудника и т. д.), в документ «Начисление зарплаты» разработчиками ПК УАУ8 был добавлен одноименный реквизит «Дата получения дохода».

При установке флага "Установить дату получения дохода" становится активным поле для ввода даты.

Указанная дата выплаты, установится в регистрах «Учет доходов для исчисления НДФЛ» и «Расчеты налогоплательщиков с бюджетом» автоматически.

Реквизит не используется для основного расчета заработной платы, так как для оплаты по трудовому договору в документе по умолчанию устанавливается последний день месяца.

В релизах ранее 16.07.01 для того, чтобы указать дату в регистре «Расчеты налогоплательщиков с бюджетом», в документе начисления зарплаты необходимо было установить флаг «Корректировать НДФЛ» и указать в табличной части дату получения дохода вручную:

Пример расчета налога

Рассмотрим, как данные из документов начисления зарплаты отражаются в Разделе 2 отчета 6-НДФЛ на примере отпускных выплат:

При выполнении расчета отпускных с использованием Расчета УАУ8, в дополнительном реквизите автоматически установится дата выплаты отпускных, согласно трудовому законодательству.

В нашем примере мы 11.01.2016 рассчитали отпускные сотруднику, который пойдет в отпуск с 17.01.2016, поэтому дата выплаты дохода установилась 14.01.2016 (за 3 дня до начала отпуска).

Если вы рассчитываете доплату к уже начисленному отпуску (такое часто бывает, если сотрудник идет в отпуск с первого числа и зарплата за последний месяц расчетного периода еще не посчитана), то нужную дату нужно установить самостоятельно.

Включим флаг «Установить дату получения дохода» и укажем в дату 14.01.2016. В табличной части расчета НДФЛ дата получения дохода автоматически изменилась на 14.01.2016:

При проведении документа «Начисление заработной платы» формируются следующие движения:

- в регистре «Учет доходов для исчисления НДФЛ» отражаются суммы дохода физлиц и дата выплаты дохода:

- в регистре «Расчеты налогоплательщиков с бюджетом» отражаются движения с видом «Приход»:

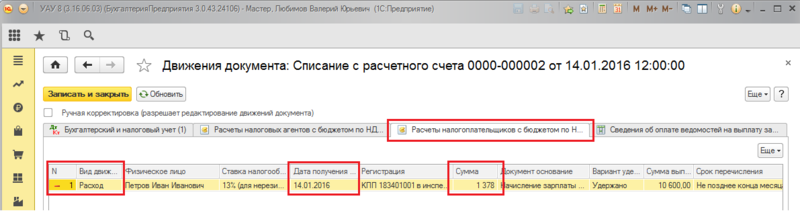

Сформируем ведомость и выплатим отпускные.

При проведении документа «Списание с расчетного счета» на выплату заработной платы или выдаче наличных из кассы в регистре «Расчеты налогоплательщиков с бюджетом» отражаются движения с видом «Расход».

Если в регистре «Расчеты налогоплательщиков с бюджетом» даты получения дохода в движениях прихода и расхода совпадают, суммы налога и дохода попадут в отчет 6-НДФЛ без ошибок:

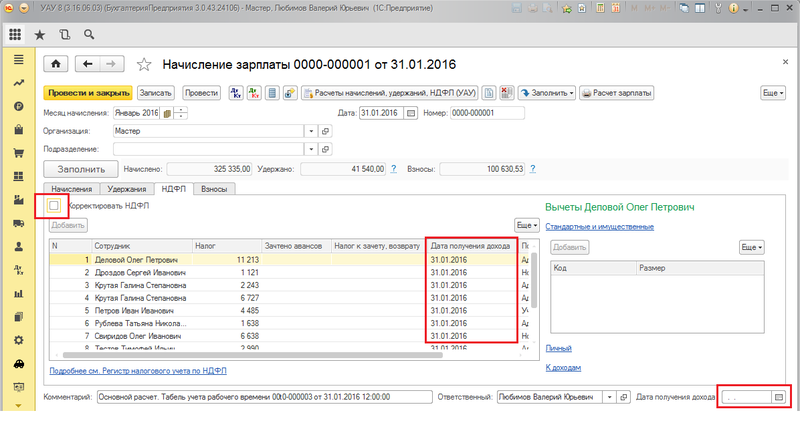

В конце месяца сформируем основной расчет за январь.

В расчете не нужно ничего корректировать, так как даты фактического получения дохода установятся по умолчанию 31.01.2016 года:

Выплатим зарплату по ведомости, дата выписки 11.02.2016 года.

Теперь посмотрим, что отразится во 2 Разделе отчета 6-НДФЛ:

- из регистра «Учет доходов для исчисления НДФЛ» в отчете заполнились строки 100 — Дата фактического получения дохода и 130 — Сумма фактически полученного дохода.

- из регистра «Расчеты налогоплательщиков с бюджетом» в отчете заполнились строки 110 — Дата удержания налога и 140 — Сумма удержанного налога.

Возможные ошибки при заполнении отчета

- не заполняется строка 130, возможные причины:

- не совпадают значения «Дата выплаты дохода» в регистрах в документе «Начисление зарплаты»;

- дата выписки отличается от даты выплаты в документе «Начисление зарплаты»;

- выписка проведена раньше, чем документ «Начисление зарплаты».

- в строках 130 или 140 неверные значения:

- в документах начисления зарплаты отсутствует дата выплаты дохода;

- выписка проведена раньше, чем документ «Начисление зарплаты»;

- проведена выплата дохода без документа начисления;

Рекомендации

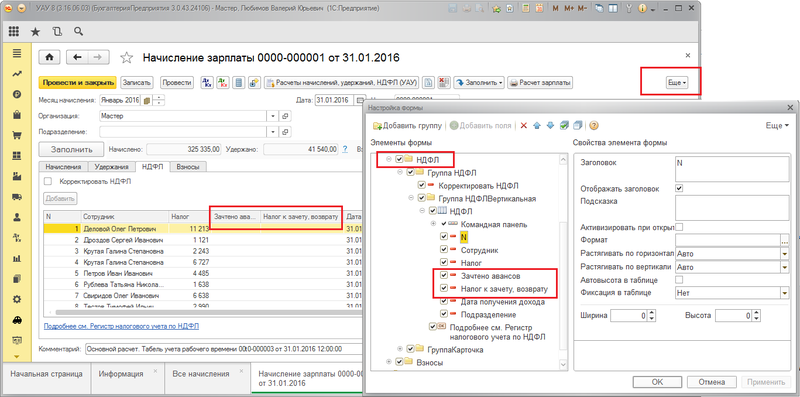

- в документе начисления зарплаты необходимо через кнопку «Ещё» изменить форму документа, добавив видимость графы «Налог к зачету, возврату» и «Зачтено авансов» (если в организации работают сотрудники-иностранцы на основании патента):

- при расчете налога отслеживать правильность отражения сумм в этой графе. Возможно нарушена последовательность проведения документов;

- необходимо периодически проверять движения по регистру «Расчеты налогоплательщиков с бюджетом». Это можно сделать при помощи Универсального отчета (Меню — Отчеты — Стандартные отчеты — Универсальный отчет). Приход по регистру соответствует кредиту сч. 68.01.