Отчет "Книги покупок и продаж" (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Automatic page editing) |

Rebot (обсуждение | вклад) (Automatic page editing) |

||

| Строка 4: | Строка 4: | ||

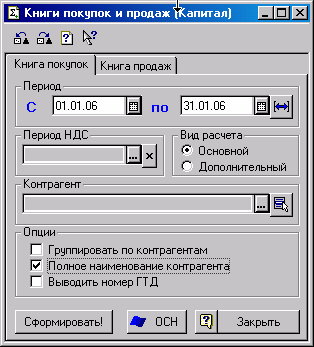

Отчет используется для формирования книги покупок и книги продаж. Диалоговая форма отчета содержит две закладки, на которых содержатся параметры для формирования отчетов. | Отчет используется для формирования книги покупок и книги продаж. Диалоговая форма отчета содержит две закладки, на которых содержатся параметры для формирования отчетов. | ||

| − | + | ==Книга покупок== | |

| − | [[Изображение:Описание_УАУ- | + | |

| + | [[Изображение:Описание_УАУ-_clip0121.png|thumb|right|500px|Диалоговая форма отчета «Книга покупок»]] | ||

* Период формирования отчета задается реквизитами ''Период''. | * Период формирования отчета задается реквизитами ''Период''. | ||

| Строка 14: | Строка 15: | ||

{{notice|Книга покупок формируется на основании документа [[Описание УАУ: Начисление НДС|Начисление НДС]]. Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет возмещаемого НДС, были сделаны изменения «задним числом», документ «НДС к возмещению» необходимо переформировать.}} | {{notice|Книга покупок формируется на основании документа [[Описание УАУ: Начисление НДС|Начисление НДС]]. Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет возмещаемого НДС, были сделаны изменения «задним числом», документ «НДС к возмещению» необходимо переформировать.}} | ||

* При формировании отчета накладные замещаются на счета-фактуры, которые указаны в этих накладных. | * При формировании отчета накладные замещаются на счета-фактуры, которые указаны в этих накладных. | ||

| − | |||

<div style="text-align:justify; text-indent:1.5em">Книга покупок состоит из двух частей. | <div style="text-align:justify; text-indent:1.5em">Книга покупок состоит из двух частей. | ||

| Строка 20: | Строка 20: | ||

# '''Вторая часть''' книги покупок содержит прочие документы, выполняющие проводки по возмещению НДС, а также записи по возврату НДС по ранее полученным авансам, при отгрузке покупателям, от которых в предыдущем периоде была получена предоплата. Проводка возмещения НДС должна содержать в дебете счет учета расчетов с бюджетом по НДС, в кредите один из счетов учета НДС (например, 19-01). </div> | # '''Вторая часть''' книги покупок содержит прочие документы, выполняющие проводки по возмещению НДС, а также записи по возврату НДС по ранее полученным авансам, при отгрузке покупателям, от которых в предыдущем периоде была получена предоплата. Проводка возмещения НДС должна содержать в дебете счет учета расчетов с бюджетом по НДС, в кредите один из счетов учета НДС (например, 19-01). </div> | ||

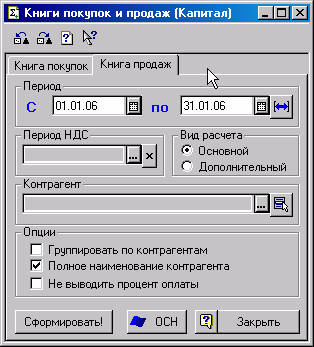

| + | ==Книга продаж== | ||

| − | + | [[Изображение:Описание_УАУ-_clip0122.png|thumb|right|500px|Диалоговая форма отчета «Книга продаж»]] | |

| − | |||

| − | [[Изображение:Описание_УАУ- | ||

* Период формирования отчета задается реквизитами ''Период''. | * Период формирования отчета задается реквизитами ''Период''. | ||

| Строка 31: | Строка 30: | ||

{{notice|Книга продаж формируется на основании документа «НДС к уплате». Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет НДС к уплате, были сделаны изменения «задним числом», документ «НДС к уплате» необходимо переформировать.}} | {{notice|Книга продаж формируется на основании документа «НДС к уплате». Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет НДС к уплате, были сделаны изменения «задним числом», документ «НДС к уплате» необходимо переформировать.}} | ||

| − | + | Книга продаж состоит из двух частей: | |

| − | |||

# '''Первая часть''' отчета содержит оплаченные продажи. В данной части содержатся оплаченные счета-фактуры на расход. Счета-фактуры расположены в хронологическом порядке возникновения налоговых обязательств, определенном в документе «НДС к уплате». | # '''Первая часть''' отчета содержит оплаченные продажи. В данной части содержатся оплаченные счета-фактуры на расход. Счета-фактуры расположены в хронологическом порядке возникновения налоговых обязательств, определенном в документе «НДС к уплате». | ||

# '''Вторая часть''' книги продаж содержит обороты по НДС, подлежащему уплате в бюджет при получении предоплаты от покупателей. Формирование второй части книги продаж не зависит от документа «НДС к уплате». Учет НДС с предоплаты организован на основе анализа движения бухгалтерских счетов (счет учета расчетов с бюджетом по НДС и счет учета предоплаты от покупателя). Способ организации учета предоплаты описаны в главе «Учет предоплаты от покупателей». | # '''Вторая часть''' книги продаж содержит обороты по НДС, подлежащему уплате в бюджет при получении предоплаты от покупателей. Формирование второй части книги продаж не зависит от документа «НДС к уплате». Учет НДС с предоплаты организован на основе анализа движения бухгалтерских счетов (счет учета расчетов с бюджетом по НДС и счет учета предоплаты от покупателя). Способ организации учета предоплаты описаны в главе «Учет предоплаты от покупателей». | ||

{{Template:Replicate-from-kintwiki}} | {{Template:Replicate-from-kintwiki}} | ||

Версия 14:36, 30 июля 2008

Отчет используется для формирования книги покупок и книги продаж. Диалоговая форма отчета содержит две закладки, на которых содержатся параметры для формирования отчетов.

Книга покупок

- Период формирования отчета задается реквизитами Период.

- Если в поле Контрагент указать клиента или группу клиентов, то книга покупок будет сформирована для конкретного клиента или для клиентов, входящих в указанную группу. Данную возможность удобно использовать для контроля правильности возмещения НДС на примере одного клиента.

- Период НДС — позволяет формировать дополнительные расчеты НДС за предыдущие периоды, о чем дополнительно необходимо указать в Виде расчета.

|

Книга покупок формируется на основании документа Начисление НДС. Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет возмещаемого НДС, были сделаны изменения «задним числом», документ «НДС к возмещению» необходимо переформировать. |

- При формировании отчета накладные замещаются на счета-фактуры, которые указаны в этих накладных.

Книга покупок состоит из двух частей.

- Первая часть отчета содержит оплаченные покупки. В данной части содержатся оплаченные счета-фактуры на приход. Счета-фактуры расположены в хронологическом порядке, определенном в документе «НДС к возмещению».

- Вторая часть книги покупок содержит прочие документы, выполняющие проводки по возмещению НДС, а также записи по возврату НДС по ранее полученным авансам, при отгрузке покупателям, от которых в предыдущем периоде была получена предоплата. Проводка возмещения НДС должна содержать в дебете счет учета расчетов с бюджетом по НДС, в кредите один из счетов учета НДС (например, 19-01).

Книга продаж

- Период формирования отчета задается реквизитами Период.

- Если в поле Контрагент указать клиента или группу клиентов, то книга продаж будет сформирована для конкретного клиента или для клиентов входящих в указанную группу. Данную возможность удобно использовать для контроля правильности расчета НДС к уплате на примере одного клиента.

|

Книга продаж формируется на основании документа «НДС к уплате». Перед формированием отчета данный документ должен быть сформирован и проведен, а его дата должна принадлежать периоду отчета. Если после проведения этого документа в документах, влияющих на расчет НДС к уплате, были сделаны изменения «задним числом», документ «НДС к уплате» необходимо переформировать. |

Книга продаж состоит из двух частей:

- Первая часть отчета содержит оплаченные продажи. В данной части содержатся оплаченные счета-фактуры на расход. Счета-фактуры расположены в хронологическом порядке возникновения налоговых обязательств, определенном в документе «НДС к уплате».

- Вторая часть книги продаж содержит обороты по НДС, подлежащему уплате в бюджет при получении предоплаты от покупателей. Формирование второй части книги продаж не зависит от документа «НДС к уплате». Учет НДС с предоплаты организован на основе анализа движения бухгалтерских счетов (счет учета расчетов с бюджетом по НДС и счет учета предоплаты от покупателя). Способ организации учета предоплаты описаны в главе «Учет предоплаты от покупателей».

Эта статья или раздел созданы автоматически. Любые правки будут перезаписаны. Пожалуйста, оставляйте свои замечания на вкладке — «Обсуждение».