УСН. Учет отдельных операций (УАУ) — различия между версиями

(→Расходы на приобретение основных средств и нематериальных активов) |

(→Выбытие товаров) |

||

| Строка 246: | Строка 246: | ||

„Упрощенцы“ могут учитывать в расходах потери товаров в размере естественной убыли согласно утвержденных Норм, а также иные виды некомпенсируемых потерь — технологические потери при производстве или транспортировке. Например, к технологическим потерям можно отнести расходы, связанные с подготовкой товаров к продаже:зачистка сливочного масла, крошение карамели обсыпной, забивания сыпучих грузов в щелях тары, и.т.д. Для признания таких расходов должен быть разработан норматив технологических потерь на основании расчетов и технологических карт самим предприятием, либо должны быть использованы утвержденные отраслевые нормативы. | „Упрощенцы“ могут учитывать в расходах потери товаров в размере естественной убыли согласно утвержденных Норм, а также иные виды некомпенсируемых потерь — технологические потери при производстве или транспортировке. Например, к технологическим потерям можно отнести расходы, связанные с подготовкой товаров к продаже:зачистка сливочного масла, крошение карамели обсыпной, забивания сыпучих грузов в щелях тары, и.т.д. Для признания таких расходов должен быть разработан норматив технологических потерь на основании расчетов и технологических карт самим предприятием, либо должны быть использованы утвержденные отраслевые нормативы. | ||

| − | |||

=== Транспортно-заготовительные расходы === | === Транспортно-заготовительные расходы === | ||

Версия 02:53, 8 октября 2010

Получение доходов

Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

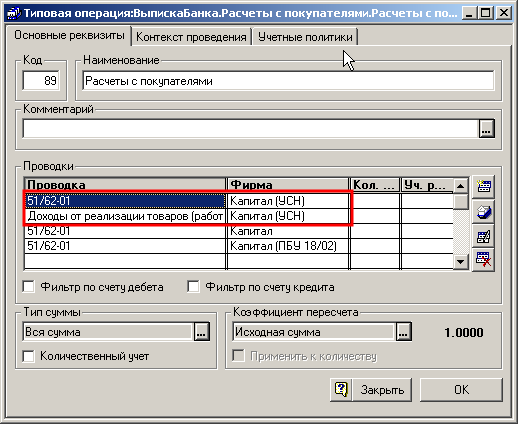

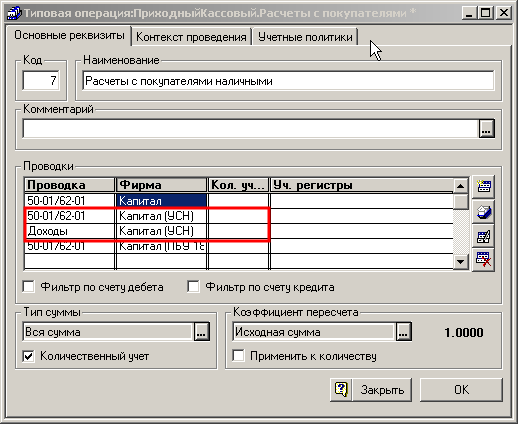

Типовая операция по получению дохода по УСН должна в обязательном порядке содержать регламентную операцию, регламентированную как «Доходы».

Основные виды доходов организации — «упрощенца»:

- поступление денежных средств от покупателей на расчетный счет.

При поступлении денежных средств в кассу настойка типовой операции производится аналогично.

- поступление авансов от покупателя признается доходом в день получения средств на расчетный счет или в кассу, а также получения иного имущества

Следует учесть, что при возврате покупателю сумм авансов, полученных «упрощенцем» в счет поставок товаров (работ, услуг), организация может уменьшить доход на сумму возвращенного покупателю аванса, ранее признанного как доход. Корректировка (уменьшение) проводится на дату возврата аванса, налоговая база периода получения аванса (если получение и возврат аванса были произведены в разных налоговых периодах) не изменяется. В книге доходов и расходов также налоговая база увеличивается на дату получения авансов от покупателя и уменьшается на дату возврата авансов покупателю.

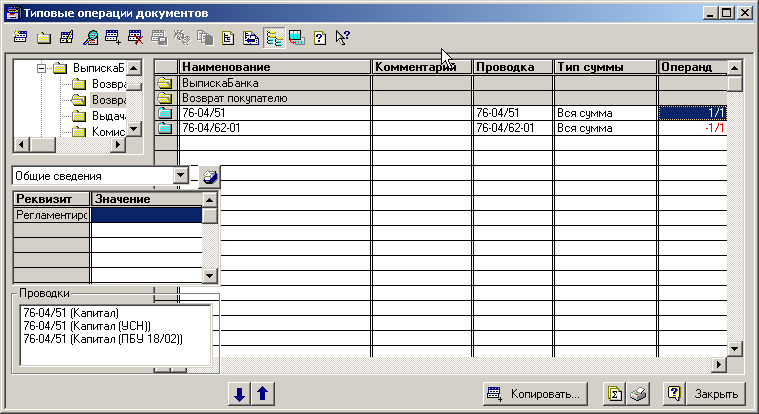

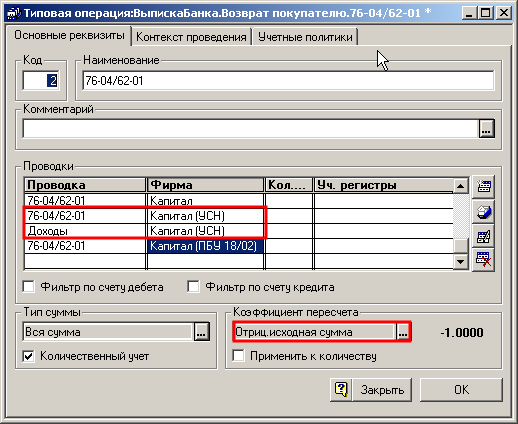

Типовая операция при возврате авансов покупателю настраивается через буферный счет 76-04 , что позволяет корректно отображать в программном комплексе оплаченные документы.

Типовая операция состоит из двух строк, во второй строке проводку Д76-04 К62-01 необходимо сопроводить регламентной операцией, чтобы возврат аванса был отражен в дальнейшем в Книге доходов и расходов за соответствующий период.

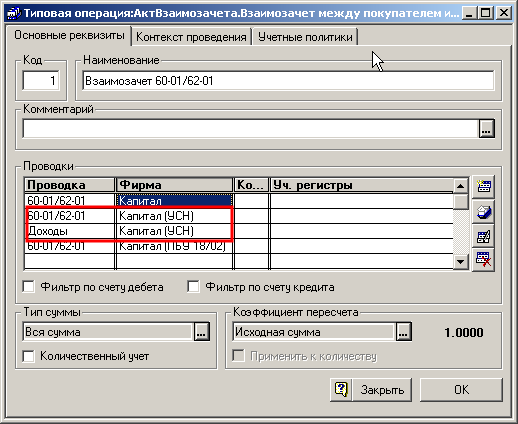

- погашение обязательств путем взаимозачета встречных требований также признается доходом организации — «упрощенца»

Расходы на приобретение основных средств и нематериальных активов

Согласно п.4 ст.346.16 НК РФ в состав основных средств организации, применяющей УСН, включаются основные средства, которые признаются амортизируемым имуществом в соответствии с главой 25 НК. Это означает, что «упрощенцам» при отнесении стоимости приобретаемого имущества в состав основных средств следует трактовать понятие «основного средства» не по правилам бухгалтерского, а по правилам налогового учета (тем, что используется при применении общего режима налогообложения).

В целях исчисления налога на прибыль под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией (п.1 ст.257 НК РФ).

Для признания основных средств «упрощенца» амортизируемым имуществом необходимо одновременное соблюдение следующих условий:

- нахождение у налогоплательщика на праве собственности,

- использование для извлечения доходов,

- срок полезного использования — более 12 месяцев,

- первоначальная стоимость — более 20 000 руб.

Напомним, что с 01.01.08 организации-"упрощенцы" могут принимать в расходы суммы частичной оплаты за ОС, а также что настройка приема таких сумм производится в справочнике «Фирмы» на закладке «Настройка учетной политики».

Основные операции с основными средствами и нематериальными активами:

- приобретение (приход) ОС и НМА

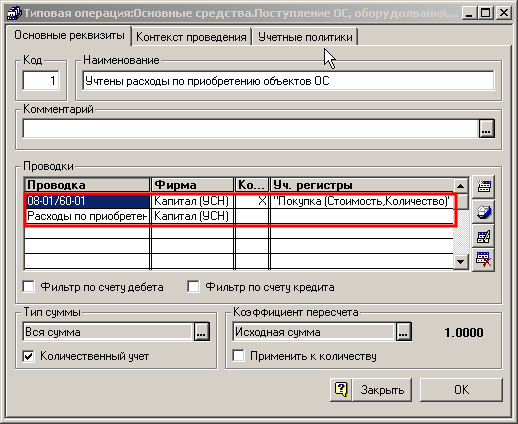

При приобретении ОС в типовую операцию после проводки Д08 К60 необходимо добавить регламентную операцию «Расходы по приобретению ОС». Аналогично настраивается типовая операция при строительстве ОС, в случае приобретения оборудования к установке. Затраты «упрощенца» на достройку, дооборудование, реконструкцию и техническое перевооружение ОС также разрешено принимать в расходы с 01.01.08, поэтому типовые операции по данным затратам настраиваются аналогично, с включением после строки проводок строки регламентной операции «Расходы по приобретению ОС».

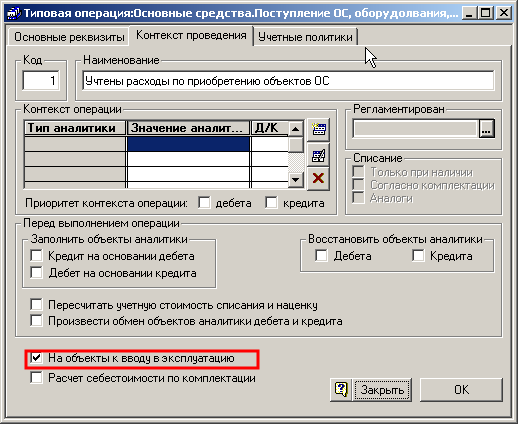

На закладке «Контекст проведения» данной типовой операции необходимо включить флаг «На объекты ко вводу в эксплуатацию».

При поступлении ОС в качестве вклада в Уставной капитал после проводки Д08 К75 проставляется регламентная операция «Расходы по оплате, не принимаемые для налогообложения», поскольку такие ОС не признаются расходом «упрощенца».

При безвозмездном поступлении ОС после проводки Д08 К91 проставляется регламентная операция «Доходы», при оприходовании излишков ОС, выявленных по результатам инвентаризации — регламентная операция аналогичная.

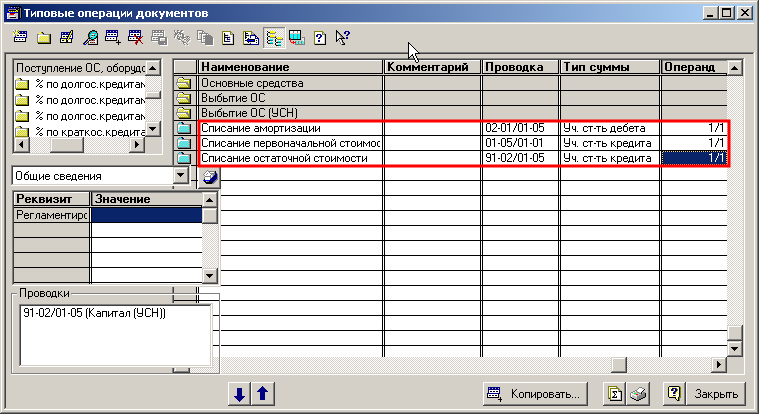

- выбытие ОС (реализация, передача в Уставный капитал, списание недостач ОС по результатам инвентаризации и прочее выбытие ОС)

Выбытие ОС не требует дополнительной регламентации.

Однако «упрощенцу» необходимо помнить что согласно п.3 ст.346.16 НК РФ при реализации ОС и НМА, приобретенных (сооруженных, изготовленных или созданных своими силами), включенных в состав расходов по УСН, учитываемых при исчислении единого налога, налогоплательщику придется восстановить расходы на их приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение).

Восстанавливать расходы и увеличивать налоговую базу придется, если :

- не истек трехгодичный срок с момента учета расходов на приобретение ОС и НМА в отношении объектов со сроком полезного использования от 1 года до 15 лет включительно,

- не истек десятилетний срок в отношении объектов ОС и НМА со сроком полезного использования свыше 15 лет.

Налогоплательщик обязан пересчитать налоговую базу за весь период пользования такими ОС и НМА с момента их учета в составе расходов на приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение, а также создание самим налогоплательщиком) до даты реализации (передачи) с учетом положений главы 25 НК и уплатить дополнительную сумму налога и пени.

Т.е «упрощенец» должен на дату реализации ОС и НМА

- сторнировать со счетов налогового учета все суммы по реализованным до истечения 3 или 10 лет ОС и НМА, ранее отнесенные в расходы(сумма рассчитывается вручную),

- подсчитать амортизационные отчисления по правилам главы 25 НК РФ по данным ОС и НМА и отнеси их в расходы (сумма рассчитывается вручную),

- исчислить и уплатить дополнительную сумму единого налога за текущий налоговый период, а также пени за недоплату за предыдущие налоговые периоды.

Данные операции можно отразить в документе «Бухгалтерская справка», в которой проставить операции сторнирования со счетов налогового учета сумм по реализованным ОС и НМА, ранее отнесенными в расходы, а также вновь рассчитанную амортизацию для отнесения ее в расходы. Обе типовые операции следует дополнить регламентной операцией «Расходы по приобретению ОС» для отражения сторнировки и начисления расходов в документе «Расчет доходов/расходов УСН» и Книге доходов и расходов.

Иногда организация — «упрощенец», купив товар, впоследствии желает использовать отдельные товары как основные средства для собственных нужд. Возникает необходимость перевода отдельных товаров со счета 41 «Товары» на счет 08 «Капитальные вложения».

Такой перевод следует отразить в бухгалтерском учете так:

- документом «Возврат товара поставщику(накладная)» оформить фиктивный возврат переводимого товара поставщику, обязательно сделать ссылку на документ возврата,

- документом «Накладная приходная» или «Счет-фактура приходная» заново принять данный объект, но уже как капитальное вложение на счет 08.

Такие особенности связаны с тем, что одним из условий принятия стоимости товаров в расходы является условие их оплаты поставщику. В связи с этим у организаций-"упрощенцев" ведется партионный учет материалов и товаров (метод списания ФИФО). Программный комплекс отслеживает оплату каждой партии товара, а при переводе товара на 08 счет документом «Бухгалтерская справка» такая аналитика может быть утеряна, что вызовет сложности в заполнении Книги доходов и расходов.

Расходы на приобретение ОС и НМА, отражаются в документе «Расчет доходов/расходов УСН» (меню «Журналы»-"Закрытие периода"-"Документы закрытия периода")в полной сумме таких расходов. Списание расходов на приобретение ОС и НМА поквартально равными долями до конца налогового периода (года) происходит непосредственно в Книге доходов и расходов (меню «Отчеты»-"Налоговый учет"-"Книга учета доходов и расходов по УСН").

Материальные расходы

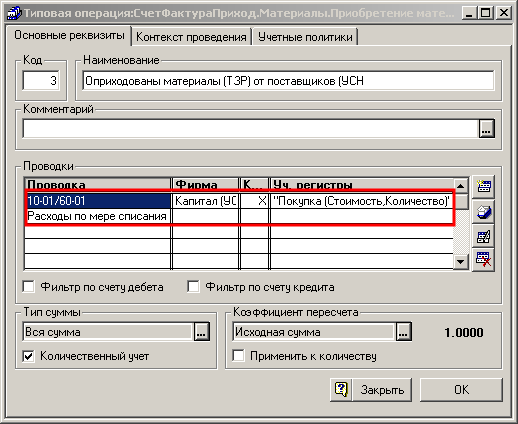

Поступление материалов

При поступлении материалов при настройке типовой операции обязательно указание регламентной операции «Расходы по мере списания в производство»(регламентирована как «Расходы по приобретению материалов»).

Если НДС выделяется отдельной строкой, то пользователем производится настройка в справочнике «Фирмы», на закладке «Настройка учетной политики».

Транспортно-заготовительные расходы.

Транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров относятся к работам (услугам) производственного характера .Расходы по оплате услуг, связанных с осуществлением погрузочно-разгрузочных работ, признаются в качестве расходов, уменьшающих налоговую базу по единому налогу УСН, при условии их фактической оплаты поставщику. На практике организация может выбрать способ учета ТЗР в расходах:

- учитывать ТЗР на сч 10 вместе с партией материалов, к которым относятся данные расходы. Тогда ТЗР будут признаваться в расходах аналогично материалам, т.е при оплате данной партии материалов и списании ее в производство. Настройка типовой операции для такого случая аналогична типовой операции по приходу материалов.

- учитывать ТЗР как услуги производственного характера, тогда ТЗР будут признаваться в расходах после их фактической оплаты. Настройка типовой операции для такого случая аналогична типовой операции по оприходованию любых работ(услуг).

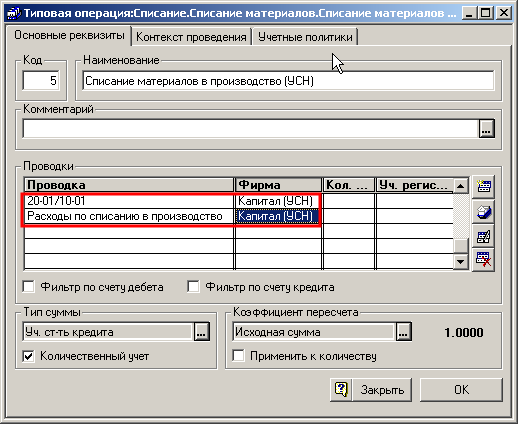

Выбытие материалов

Отметим, что материальные расходы признаются расходом в целях исчисления единого налога УСН только если они произведены в производственных целях. Расходы на непроизводственные цели не учитываются и относятся за счет чистой прибыли налогоплательщика. В типовые операции по списанию материалов на непроизводственные цели регламентные операции не добавляются.

Основные операции по выбытию материалов:

- списание материалов на производственные цели (на счета 20,25,26,44)

Организация — «упрощенец» при включении расходов в состав материальных расходов должна руководствоваться ст.254 НК РФ. Потери от брака, а также расходы, связанные с его устранением, как и потери материально-производственных запасов (товаров) в пределах норм естественной убыли, также поименованы в ст.254 и могут быть включены в состав расходов при УСН. Если нет разработанных и утвержденных в надлежащем порядке норм естсественной убыли по данному виду материально-производственных запасов, или же данный вид МПЗ не включен в существующие нормы, то списание потерь от недостач, порчи при хранении и (или) траспортировке МПЗ на расходы невозможно.

В настройке типовой операции после проводки Д94 К10 необходимо указать регламентную операцию «Расходы по списанию материалов в производство». Списываемые суммы должны быть экономически обоснованными, документально подтвержденными и быть связанными с деятельностью, направленной на получение дохода.

- списание материалов на капитальные вложения — обязательно указать после проводки Д08 К10 регламентную операцию «Расходы по приобретению ОС».

- списание недостачи материалов по результатам инвентаризации — расходом не признается и регламентной операцией не сопровождается (кроме случаев, описанных выше).

Учет спецодежды

Бухгалтерский учет специальной одежды следует организовать в соответствии с Приказом Минфина России от 26.12.2002 N 135н «Об утверждении Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды. При применении упрощенной системы налогообложения налогоплательщики могут учитывать затраты на спецодежду в составе:

- материальных расходов в соответствии с пп. 3 п. 1 ст. 254 НК (пп. 5 п. 1 ст. 346.16 и п. 2 ст. 346.16);

- расходов на приобретение основных средств согласно пп. 1 п. 1 ст. 346.16 НК с учетом положений п. п. 3 и 4 .

Выбранный вариант бухгалтерского учета спецодежды следует закрепить в учетной политике. Отметим, что гораздо чаще предприятия включают предметы спецодежды в состав оборотных активов.

При этом спецодежда должна выдаваться только тем работникам, профессии и должности которых предусмотрены в Типовых отраслевых нормах бесплатной выдачи работникам специальной одежды, специальной обуви и других средств индивидуальной защиты, утвержденных постановлениями Минтруда России. Об этом говорится в Письме Минфина России от 19.10.2006 N 03-11-05/235.

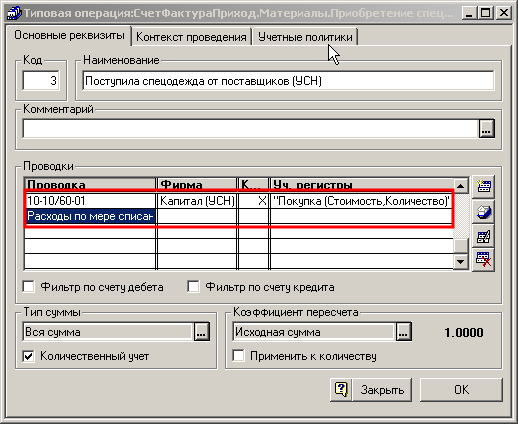

Поступление спецодежды:

- приобретение на стороне путем:

- покупки, в том числе и за счет части взносов, начисленных на травматизм согласно ведомости формы 4-ФСС

- безвозмездной передачи;

- поступления в счет вклада в уставный (складочный) капитал и др.

- изготовление спецодежды самим предприятием.

К бухгалтерскому учету предметы спецодежды принимают в сумме фактических затрат на приобретение или изготовление. Поступление спецодежды на склад оформляют приходным ордером по форме N М-4, утвержденной Постановлением Госкомстата России от 30.10.1997 N 71а. До передачи в эксплуатацию спецодежда учитывается по дебету счета 10 „Материалы“ субсчет 10-10 „Специальная оснастка и специальная одежда на складе“.

Типовые операции при поступлении спецодежды регламентируются аналогично типовым операциям по поступлению материалов.

- покупка спецодежды у поставщика

- при безвозмездном поступлении спецодежды необходимо после проводки Д10-10 К91 проставлять регламентную операцию „Доходы“ (относится к счету 91). Расходы по списанию безвозмездно полученной спецодежды в расходах организации — „упрощенца“ не признаются, поскольку организация не понесла реальных расходов при ее приобретении .

При безвозмездном получении ТМЦ следует учесть, что при получении их от учредителя действуют особые правила . Если доля учредителя в уставном капитале организации свыше 50 %, а его подарок не передан третьим лицам в течение года (пп. 11 п. 1 ст. 251 НК РФ), стоимость полученных материалов в облагаемые доходы не включается. В противном случае это будет внереализационный доход (п. 8 ст. 250 НК РФ). Положения ст. ст. 250 и 251 НК РФ распространяются и на упрощенную систему, поскольку на них имеется ссылка в ст. 346.15 НК РФ.

- при поступлении в счет вклада в Уставный капитал проставляется обычная проводка Д10-10 К75 без дополнительной регламентации. Расходы по списанию спецодежды, полученной в счет вклада в Уставный капитал не признаются.

- при изготовлении спецодежды самим предприятием после проводки Д10-10 К23 необходимо проставить регламентную операцию „Расходы по мере списания в производство“.

Типовые операции по выбытию спецодежды.

Документы по выбытию спецодежды находятся в меню „Журналы“-»Учет ТМЦ, спецодежды".

По общему правилу в бухучете стоимость специальной одежды может погашаться двумя способами:

- единовременно в момент передачи в эксплуатацию, если срок эксплуатации которой не превышает 12 месяцев;

- частями в течение нормативного срока эксплуатации (линейный способ списания), если нормативные сроки эксплуатации спецодежды, предусмотренные типовыми отраслевыми нормами и Правилами, превышают 12 месяцев.

Рекомендуется вести бухучет спецодежды, начисляя амортизацию спецодежды со сроком эксплуатации свыше 12 месяцев, что позволит получать достоверный баланс организации. Также на основании бухучета производятся расчеты в работниками предприятия, получавшими спецодежду в случае ее недостачи, порчи, возврата на склад и при других операциях.

Однако организация-"упрощенец" может в целях исчисления единого налога УСН одномоментно признать в расходах спецодежду с любым сроком эксплуатации при условии ее оплаты и списания в производство.

Выдача спецодежды в эксплуатацию осуществляется документом «Передача спецодежды и спецоснастки в эксплуатацию» и отражается проводками Д10-11 К10-10.

Списание спецодеждыосуществляется документом «Списание спецодежды и спецоснастки в эксплуатацию» и отражается проводками Д20 К10-10. После проводки необходимо проставить регламентную операцию «Списание материалов в производство».

Если спецодежда была приобретена за счет взносов на травматизм, то при списании ее стоимость отражается проводкой Д69 субсчет «Расчеты по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» К10-11 «Специальная оснастка и специальная одежда в эксплуатации».

Затраты на ремонт и обслуживание спецодежды не увеличивают ее стоимость, а включаются в расходы.

Расходы по оплате стоимости товаров

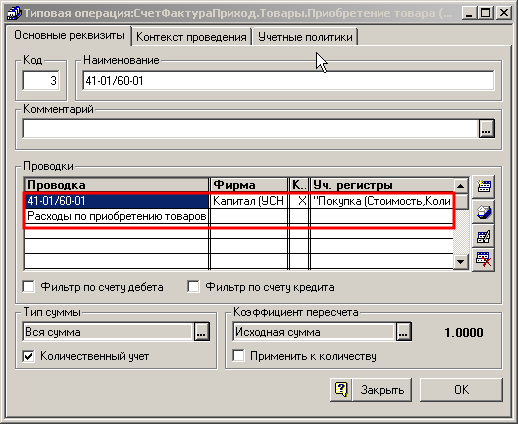

Поступление товаров

Настройки типовых операций по приобретению товаров выполняются аналогично типовым операциям по поступлению материалов.

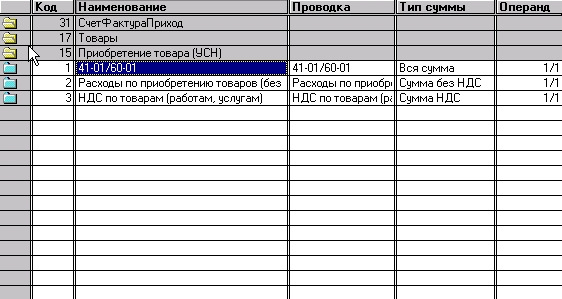

Поступление товаров от поставщика:

Ресурс операции у бухгалтерских проводок и у регламентных операций единый — «Вся сумма».

Если НДС выделяется отдельной статьей расходов, то группы типовых операций дополняются двумя соответствующими регламентными операциями: «Расходы по приобретению материалов (товаров)» и «НДС по товарам (работам, услугам)». Тип суммы у бухгалтерской проводки будет «Вся сумма», у регламентной операции «Расходы по приобретению материалов (товаров)» — «Сумма без НДС», у регламентной операции «НДС по товарам (работам, услугам) — „Сумма НДС“. Операнд во всех операциях — „Исходная сумма“.

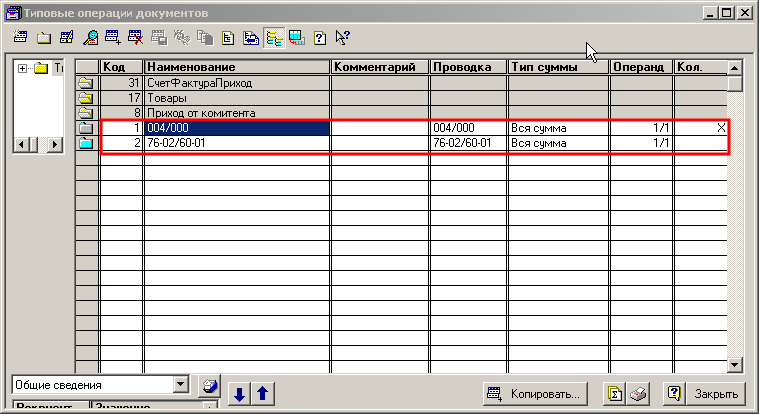

Поступление товаров от комитента:

Выбытие товаров

Стоимость реализованных товаров учитывается в составе расходов на дату признания дохода от реализации товаров на основании пп. 8 и 23 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ (см. Письма Минфина России от 05.10.2006 N 03-11-04/2/199, от 20.06.2006 N 03-11-04/2/124, п. 2 Письма Минфина России от 17.08.2006 N 03-11-02/180).

Это означает, что „упрощенец“ может учесть стоимость приобретенных товаров в расходах только если одновременно выполняются следующие условия:

- товар приобретен в собственность,

- товар оплачен поставщикам,

- товар продан покупателям (фактически передано право собственности на товар),

- товар оплачен покупателем.

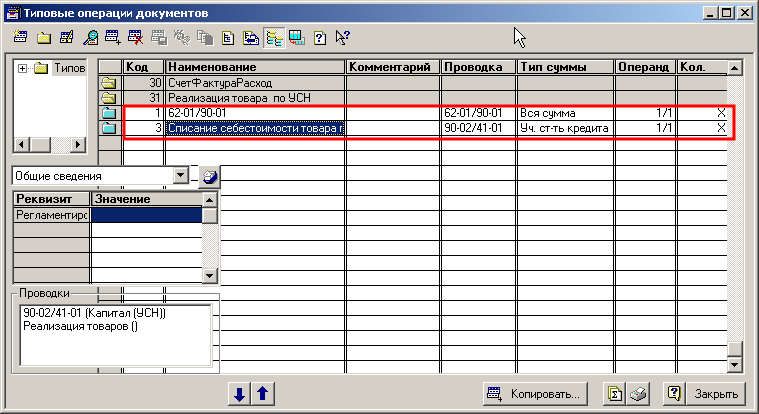

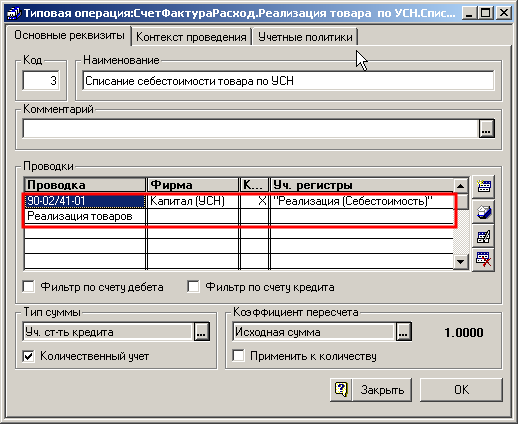

При реализации товаров в рамках деятельности, переведенной на УСН, в типовую операцию по списанию себестоимости реализованных товаров необходимо добавить регламентную операцию „Реализация товаров“:

При реализации товаров по видам деятельности, переведенным на другие спецрежимы, например ЕНВД, данная регламентная операция не добавляется.

В состав расходов на приобретение товаров „упрощенцы“ могут включать расходы на приобретение ценных бумаг, если они изначально приобретались для дальнейшей реализации. Расходы на приобретение таких ценных бумаг учитываются в отчетном периоде их оплаты.

„Упрощенцы“ могут учитывать в расходах потери товаров в размере естественной убыли согласно утвержденных Норм, а также иные виды некомпенсируемых потерь — технологические потери при производстве или транспортировке. Например, к технологическим потерям можно отнести расходы, связанные с подготовкой товаров к продаже:зачистка сливочного масла, крошение карамели обсыпной, забивания сыпучих грузов в щелях тары, и.т.д. Для признания таких расходов должен быть разработан норматив технологических потерь на основании расчетов и технологических карт самим предприятием, либо должны быть использованы утвержденные отраслевые нормативы.

Транспортно-заготовительные расходы

Согласно п.п.2 п.2ст.346.17 НК РФ расходами признаются затраты, непосредственно связанные с реализацией покупных товаров, в том числе на их хранение, обслуживание и транспортировку, если такие расходы оплачены. Для транспортно-заготовительных расходов по доставке товаров действительны все положения, касающиеся аналогичных расходов при доставке материалов. Настройки типовых операций также аналогичны настройкам типовых операций по ТЗР при доставке материалов.

Расходы на оплату труда

На основании п.2 ст.346.16 НК РФ для целей исчисления единого налога УСН в расходы налогоплательщика включаются расходы, предусмотренные ст.255 НК:

- любые начисления работникам в денежной и (или) в натуральной форме,

- стимулирующие начисления и надбавки,

- компенсационные начисления, связанные с режимом или условиями труда,

- премии и единовременные поощрительные начисления, предусмотренные требованиями законодательства РФ,

- расходы, связанные с содержанием работников, предусмотренные трудовыми договорами и(или) коллективными договорами.

В состав расходов на оплату труда могут быть отнесены выплаты

- собственным работникам,

- совместителям (внешним и внутренним),

- лицам, работающим по договорам гражданско-правового характера.

Одновременно с включением тех или иных расходов в состав расходов на оплату труда у „упрощенца“ автоматически возникает обязанность по начислению:

- страховых и накопительных взносов в Пенсионный фонд,

- на обязательное страхование от несчастных случаев на производстве.

- Также появляется обязанность удержать НДФЛ из произведенных выплат.

Уплата взносов в фонд социального страхования производится по выбору организации. „Упрощенец“ может добровольно начислять и уплачивать взносы в соцстрах или не уплачивать. В зависимости от того, уплачиваются или нет взносы в ФСС, зависит источник и размер выплат пособий.

- Если „упрощенец“ добровольно начисляет и уплачивает взносы в ФСС, то:

- Вся сумма пособий по временной нетрудоспособности и по беременности и родам, начисляемая сотруднику, относится за счет средств фонда соцстраха в пределах установленных общих для всех организаций органичений. Если суммы пособия превышают ограничения (на 01.01.08 — 17250,00 руб. в месяц по общему заболеванию, 23400,00 руб. — по беременности и родам), то они, по общему порядку, относятся за счет средств организации.

- В момент выплаты сумма пособий, относимая за счет средств ФСС,не признается в расходах „упрощенца“ поскольку возмещается фондом социального страхования. Если суммы пособия превышают ограничения ФСС, то сумма превышения относится за счет средств организации и признается расходом по статье „Расходы на оплату труда“ согласно п.15 ст.255 НК РФ.

- В расходы „упрощенца“ включается сумма добровольных взносов в ФСС только в пределах 3 % от налоговой базы, определяемой согласно гл.24 НК РФ как сумма выплат и иных вознаграждений работникам за налоговый период.

- Если „упрощенец“ не уплачивает взносы в ФСС, то:

- За счет ФСС относится только сумма пособия в размере МРОТ, которая в момент выплаты пособия не признается расходом организации, поскольку возмещается фондом социального страхования.

- Остальная сумма пособия в момент выплаты работнику признается в расходах по статье „Расходы на выплату пособий по временной нетрудоспособности“ согласно п.п.6 п.1 ст.346.16 НК РФ.

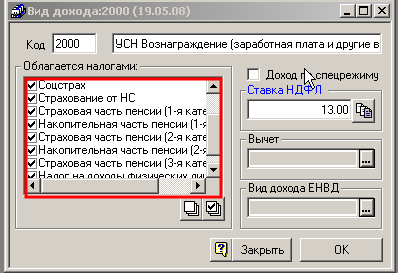

Поскольку „упрощенец“ не является плательщиком единого социального налога, то на ФОТ работников такой организации начисляются страховые и накопительные взносов в Пенсионный фонд, взносы на обязательное страхование от несчастных случаев на производстве. В связи с этим в программном комплексе должна быть произведена настройка видов дохода (меню „Справочники“-»Зарплат"-"Доходы/налоги/вычеты"-"Виды доходов")

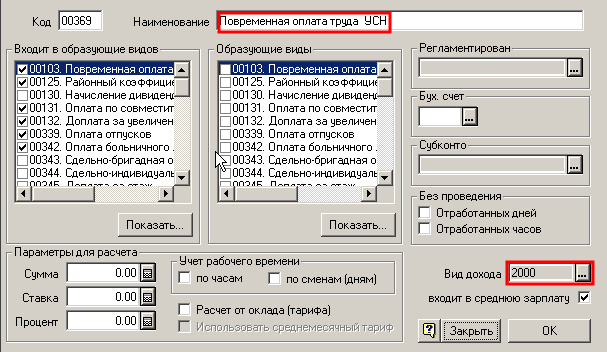

Следует дополнительно настроить виды начислений, применяемые для УСН.При мультифирменном учете в программном комплексе «Учет. Анализ. Управление.» справочник видов начислений практически дублируется для УСН и обычного вида налогообложения, поскольку виды доходов, проставляемые в видах начисления, различаются.

После проведения настроек видов доходов и видов начислений сам порядок начисления заработной платы включает формирование следующих документов:

- табель рабочего времени,

- основной расчет заработной платы, формирует проводки Д20,23,25,26,44 К70, причем счет затрат, на дебет которого относится начисляемая сумма, определяется местом работы сотрудника и проставляется в справочнике «Штатное расписание».

- дополнительные расчеты заработной платы (прочие начисления, если есть отпускные, больничные, премиальные и прочие выплаты),

- расчет НДФЛ,

- расчет отчислений с ФОТ,

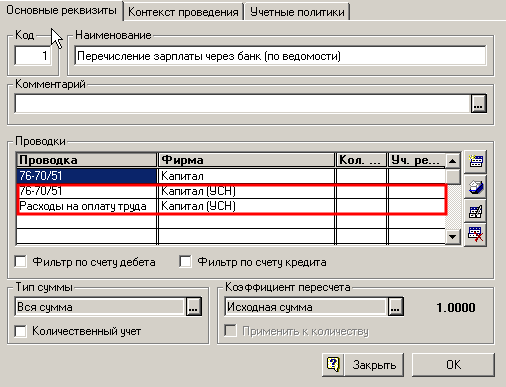

- ведомость на выдачу заработной платы, по типовой операции «Выдача зарплаты по ведомости» формирует проводку Д70 К76-70 (буферный счет по заработной плате),

- документ выдачи заработной платы, он формирует проводку Д76-70 К50,51:

- платежное поручение или выписка банка при перечислении заработной платы на банковские карточки работников,

- расходный кассовый ордер при выдаче заработной платы наличными.

При выплате заработной платы типовая операция обязательно содержит регламентную операцию «Расходы на оплату труда», она регламентирована как «Расходы».

Наличие регламентной операции позволяет отразить выдачу зарплаты по регистру доходов и расходов по УСН и включить выданную сумму в документ «Расчет доходов и расходов УСН» и в Книгу доходов и расходов.

Расходы на уплату налогов и сборов, таможенных платежей

Налоги и сборы, взносы (ст.12-15 НК), подлежащие исчислению и уплате «упрощенцем», приведены ниже:

- Федеральные налоги и сборы:

- НДС, подлежащий уплате при ввозе товаров на таможенную территорию РФ(ст.346.11, гл.21 НК РФ),

- налог на доходы физических лиц (гл.23 НК РФ),

- налог на добычу полезных ископаемых (гл.26 НК РФ),

- водный налог (гл.25.2 НК РФ),

- сборы за пользование объектами животного мира и водных биологических ресурсов(гл.25.1 НК РФ),

- государственная пошлина (гл.25.3 НК РФ).

- Региональные налоги и сборы:

- транспортный налог (гл.28 НК РФ).

- Местные налоги и сборы:

- земельный налог (гл.31 НК РФ).

- Взносы во внебюджетные фонды:

- страховые взносы на обязательное пенсионное страхование в ПФ РФ (ФЗ № 167 от 15.12.01),

- страховой взнос на страхование от несчастных случаев на производстве и профессиональных заболеваний (ФЗ № 179 от 22.12.05),

- страховой взнос на социальное страхование работников на случай временной нетрудоспособности (ФЗ № 190 от 31.12.02).

Не могут быть включены в расходы:

- суммы уплаченного единого налога по УСН,

- плата за загрязнение окружающей среды, поскольку данная плата носит компенсационный характер и налогом не является,

- патентные пошлины, поскольку они регулируются не налоговым, а специальным законодательством.

В состав расходов «упрощенца» включаются суммы таможенных платежей, уплаченные при ввозе товаров на таможенную границу РФ и не подлежащие возврату налогоплательщику согласно таможенному законодательству РФ. Согласно п.1 ст.318 ТК РФ к таможенным платежам относятся:

- таможенные пошлины, в т.ч ввозные, вывозные, сезонные, особые (специальные, антидемпинговые, компенсационные),

- НДС, взимаемый при ввозе товаров на таможенную территорию РФ,

- акцизы, взимаемые при ввозе товаров на таможенную территорию РФ,

- таможенные сборы, в т.ч за таможенное оформление, за таможенное сопровождение, за хранение товаров.

В бухгалтерском учете таможенные платежи, уплачиваемые при ввозе импортного товара, в том числе уплаченный НДС (как невозмещаемый налог), включаются в фактическую себестоимость приобретенного товара (п. п. 5, 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01).Проводка проставляется:

- Д41 «Товары» К76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты с таможенным органом по таможенной пошлине и сборам»),

- либо Д41 «Товары» и К68/2 «Расчеты по НДС» при отражении «таможенного» НДС.

Проводка должна обязательно сопровождаться регламентной операцией «Расходы по приобретению товаров», также как и при оприходовании товаров.

Нормируемые расходы

Некоторые расходы, предусмотренные гл. 25 НК РФ, предприятие может принять в уменьшение налогооблагаемой прибыли не в полном объеме, а частично. Иными словами — в пределах ограничений (норм), которые установлены действующим законодательством.

К нормируемым расходам относятся:

- расходы по процентам по привлеченным заемным средствам (кредитам, займам), а также некоторые расходы на обслуживание кредитов и займов,

- расходы на рекламу,

- расходы на компенсацию за использование личного автотранспорта в служебных целях,

- суточные при служебных командировках, полевое довольствие,

- расходы по добровольному личному страхованию сотрудников, а также долгосрочного страхования жизни работников, дополнительного пенсионного страхования,

- представительские расходы,

- расходы на потери сырья и материалов,

- суммы создания резервов по сомнительным долгам и гарантийному ремонту,

- некоторые другие виды расходов.

Расходы на уплату процентов по заемным средствам

Расходы по процентам по заемным средствам согласно п.п.1 п.2 ст.346.17 НК РФ признаются в момент погашения задолженности по процентам путем списания денежных средств с расчетного счета, выплаты из кассы, а при ином способе погашения — в момент такого погашения. Согласно правилам гл.25 НК сумма расхода определяется как проценты по заемным обязательствам исходя из ставки рефинансирования Центробанка РФ, увеличенная в 1,1 раза. Ставка рефинансирования берется в зависимости от вида заключенного договора:

- если в договоре не содержится условие об изменении процентной ставки в течении срока действия договора, то при расчете процентов, принимаемых в расход, берется ставка рефинансирования на дату привлечения денежных средств,

- если в договоре предусмотрено изменение процентной ставки, то при расчете процентов, принимаемых в расход, берется ставка рефинансирования на дату уплаты процентов.

Зачастую помимо процентов фирма оплачивает и другие расходы по кредиту. Например, на обслуживание кредитной линии. Учет такого вида расходов зависит от того, как фирма расплачивается за эту услугу. Если цена на нее установлена в твердой сумме, то такие затраты учитывают в составе прочих в полном размере. Если плата за линию установлена в процентах от суммы непогашенного кредита, то ее учитывают в том же порядке, что и проценты по кредиту (то есть нормируют). Об этом сказано в Письме Минфина России от 10.05.2006 N 03-03-04/1/427.

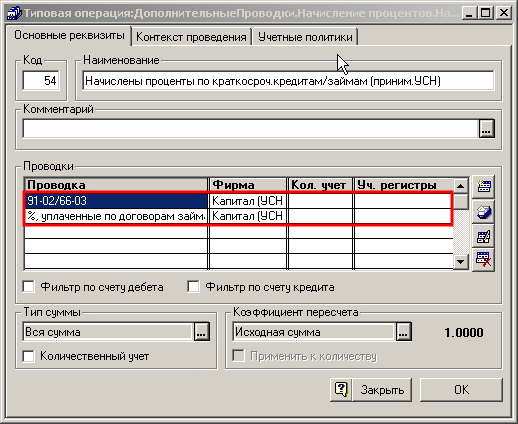

Начисление процентов проводится документом «Бухгалтерская справка».

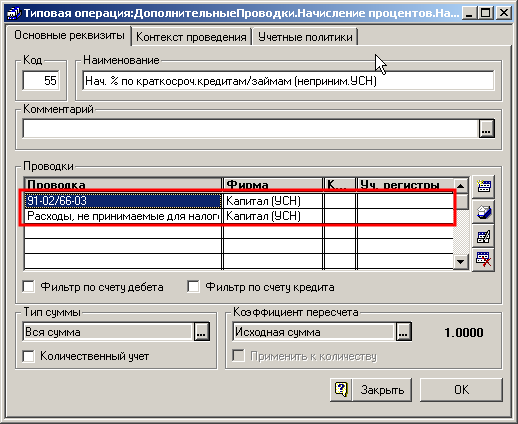

В связи с тем, что расходы на уплату процентов по заемным средствам являются нормируемыми, то при отражении их в программном комплексе следует при начислении процентов разделять принимаемые для признания в расходах и непринимаемые проценты. Проводку Д91-02 К66-03 (при краткосрочных займах) или Д91-02 К67-03 (при долгосрочных займах) следует обязательно сопровождать регламентной операцией:

- по принимаемой сумме расходов — «%, уплаченные по кредитам, займам» — регламентная операция «Расходы по мере оплаты»,

- по непринимаемой в целях налогообложения сумме процентов — «Расходы не принимаемые для налогообложения» — регламентная операция «Расходы не принимаемые для налогообложения».

Расходы на рекламу

В п.4 ст.264 НК РФ установлен закрытый перечень расходов, признаваемых рекламными в целях налогообложения. Расходы на рекламу учитываются «упрощенцем» в разном порядке.

Расходы, признаваемые рекламой и включаемые в состав расходов без ограничений:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы, признаваемые рекламой, но признаваемые в расходах по нормативу:

- на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации,

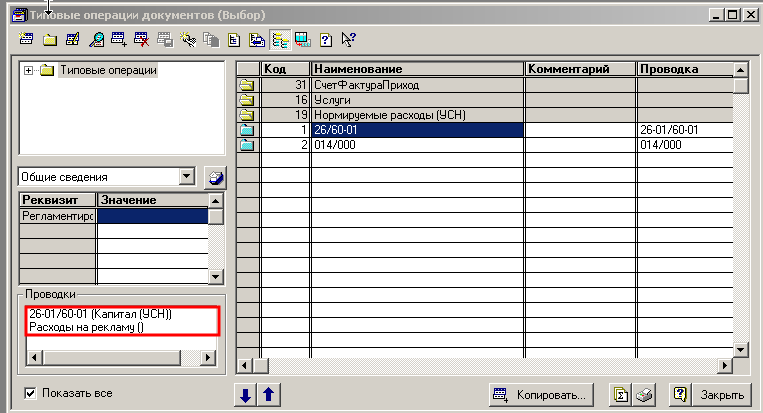

Настройка типовых операций по расходам на рекламу производится:

Регламентная операция «Расходы на рекламу» регламентирована как «Расходы на приобретение материалов», что позволяет включать затраты на рекламу в сумму расходов по УСН только при соблюдении следующих условий:

- оплата расходов поставщику,

- списание расходов на производство.

Прочие расходы, принимаемые по мере оплаты

К прочим расходам «упрощенца» могут относится следующие расходы:

- на обеспечение пожарной безопасности и охрану имущества,

- на содержание служебного автотранспорта, включая компенсации за использование в служебных целях личных автомобилей и мотоциклов в пределах установленных норм,

- на командировки, включая проезд, наем жилого помещнеия, суточные,

- на оплату услуг связи,

- на канцелярские товары,

- на оплату услуг сторонних организаций (бухгалтерские, аудиторские, юридическоие, посреднические),

- на подготовку и переподготовку кадров,

- на подготовку и освоение новых производств, цехов и агрегатов,

- на гарантийный ремонт и обслуживание своей продукции,

- на проведение обязательной оценки, обязательного лицензирования, подтверждения соответствия техническим регламентам,

- на обязательное страхование имущества, например ОСАГО при регистрации автотранспорта,

- судебные расходы,

- некоторые другие расходы.

Чтобы признать в расходах данные виды затрат «упрощенцу», как и любому налогоплательщику, следует строго руководствоваться нормативной документацией в данной области расходов.

Например, при учете расходов на обеспечение пожарной безопасности следует руководствоваться прежде всего законом № 69-ФЗ от 21.12.94 «О пожарной безопасности», поскольку в расходах можно признать только те меры по обеспечению пожарной безопасности, которые поименованы в законе и обязательны для исполнения .

В состав расходов по охране имущества могут быть включены расходы, поименованные в законе № 2487-1 от 11.03.92 «О частной детективной и охранной деятельностив РФ» и законе № 1026-1 от 18.04.91 «О милиции». В частности в состав расходов на охрану имущества могут быть включены;

- расходы на охрану имущества, в том числе при его транспортировке,

- расходы на проектирование, монтаж и эксплуатационное обслуживание средств охранно-пожарной сигнализации.

В составе расходов на содержание служебного автотранспорта могут быть учтены

- расходы на ГСМ,

- расходы на стоянку и парковку,

- компенсации за использование в служебных целях личных автомобилей и мотоциклов.

Расходы на ГСМ признаются на основании оформленного должным образом путевого листа автомобиля. ГСМ рекомендуется списывать в строгом соответствии с «Нормами расхода топлив и смазочных материалов на автомобильном транспорте», утвержденными распоряжением Минтрансом РФ от 14.03.2008 №АМ-23-р. Расходы на оплату стоянки служебных автомобилей признаются при наличии договора с организацией-владельцем автостоянки, а также документов об оплате услуг. Парковка также должна быть подтверждена официальными документами организации-парковщика с указанием номера машины и стоимости парковки (квитацией по установленной форме или кассовым чеком). Компенсации за использование в служебных целях личных автомобилей и мотоциклов учитываются врасходах в пределах норм, установленных Постановлением Правительства РФ № 92 от 08.02.1992.

Расходы на комадировки,включая проезд, наем жилого помещнеия, суточные, признаются в расходах в том же порядке, что и при исчислении налога на прибыль (п.п.12 п.1 ст.264 НК РФ). При направлении работника в командировку обязательны к оформлению все нижеперечисленные документы:

- служебное задание и отчет о его выполнении (форма №Т-10а),

- приказ о направлении в командировку (форма №Т-9 или Т-9а),

- командировочное удостоверение (форма №Т-10).

В трехдневный срок после возвращения из командировки работник представляет авансовый отчет по командировочным расходам с приложением всех оправдательных документов. Датой признания расходов является дата утверждения авансового отчета руководителем организации.

Расходом на проезд признается оплата проездных документов, а также:

- оплата постельных принадлежностей в поездах,

- сборы на страхование жизни при проезде,

- сервисные сборы при заказе и возврате билетов,

- проезд на транспорте общего пользования (кроме такси) до места отправления (аэропорта, пристани, вокзала).

Нельзя учесть в расходах проезд в такси, аренду автомобиля в командировке, услуги зала официальных делегаций.

Расходами на наем жилого помещения признаются:

- оплата проживания работника в гостинице, в том числе оплата бронирования номера. Дополнительные услуги гостиниц, в частности обслуживание (питание)в барах и ресторанах, пользование оздоровительными объектами (бани, бассейны, спортзалы), услуги носильщика, химчистки, уборки номера и другие, в расходах не признаются.

- если у организации есть квартира в месте командировки, используемая как гостиница, то расходы на ее содержание можно учесть в расходах только в части, когда она фактически использовалась для проживания командированного работника. Тоже относится к случаю аренды квартиры для проживания командированного работника.

Суточные признаются в расходах согласно норм, установленных постановлением Правительства РФ № 93 от 08.02.2002 г.

Расходы на услуги связи могут включать оплату услуг:

- почтовой связи,

- обслуживание адреса электронной почты,

- доступа к сети Интернет,

- услуги телефонной и сотовой (мобильной) связи.

Для признания в расходах затрат на сотовую связь согласно требованиям Минфина (письмо Минфина № 03-03-04/3/15 от 27.07.2006)необходимо иметь:

- утвержденный руководителем перечень должностей работников организации, которым в силу исполнения обязанностей необходима сотовая связь. Приказ должен закреплять номера сотовых телефонов и устанавливать сумму лимита оплаты.

- должностные инструкции, из которых следует необходимость использования сотовой связи,

- договор с оператором сотовой связи, счета-фактуры, документы оплаты,

- детализированные счета оператора связи, чтобы различать затраты по каждому номеру и каждому соединению, т.е иметь возможность разделить звонки на рабочие и личные.

Расходы на канцелярские товары должны подтверждаться документами, в которых приведен полный перечень приобретаемых товаров (товарный чек, накладная), а также при оприходовании канцтоваров должны оформляться приходные ордера по ТМЦ формы М-4.

Расходы на подготовку и освоение производства может включать только расходы некапитального характера:

- затраты на пробную эксплуатацию путем комплексного опробования под нагрузкой всех машин и механизмов,

- пусконаладочные работы вхолостую машин и механизмов.

К данным расходам можно отнести расходы по созданию филиалов и представительств, в том числе на ареду помещений и их ремонт, на подготовку документов на объекты недвижимости, на изготовление печатей, заверение образцов подписей и ряд других аналогичных расходов.

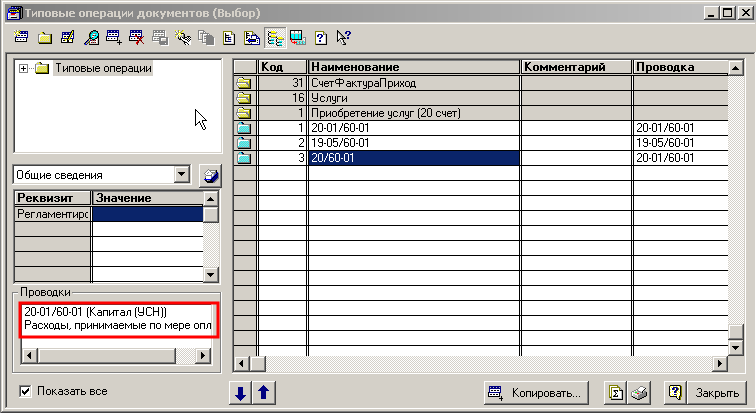

Настройка типовой операции по расходам, принимаемым по мере оплаты, производится следующим образом:

Регламентная операция «Расходы, принимаемые по мере оплаты» регламентирована как «Расходы по мере оплаты».

Расходы, не учитываемые для налогообложения

К таким расходам относятся все нормируемые расходы в части превышения норм, а именно сверхнормативные:

- проценты по кредитам и займам,

- расходы на рекламу,

- суточные, оплата найма жилья и другие.

Также к непринимаемым расходам относятся расходы, не поименованные в перечне расходов, приведенных в гл.26.2 НК РФ.

Настройка типовой операции по непринимаемым расходам сопровождается регламентной операцией «Расходы, не принимаемые для налогообложения».

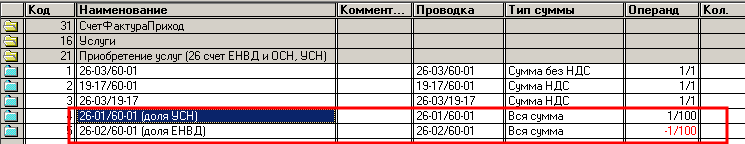

Раздельный учет доходов и расходов, при наличии видов деятельности, подлежащих налогообложению ЕНВД

При ведении организацией, наряду с УСН, видов деятельности, попадающих под режим налогообложения единым доходом на вмененный доход (ЕНВД), она обязана вести бухгалтерский учет и делить общехозяйственные расходы между видами деятельности.

По своему содержанию общехозяйственные расходы могут:

- полностью относится к виду деятельности, облагаемому УСН либо ЕНВД, тогда сумма расхода относится на счета затрат по УСН (в дебет 26-01) или ЕНВД (в дебет 26-02).

- если нельзя точно определить, к какому виду деятельности относится расход, тогда он должен быть распределен между видами деятельности. Обычно к распределяемым относятся коммунальные услуги на содержание офиса фирмы, аренда помещений общего пользования и иные аналогичные расходы.

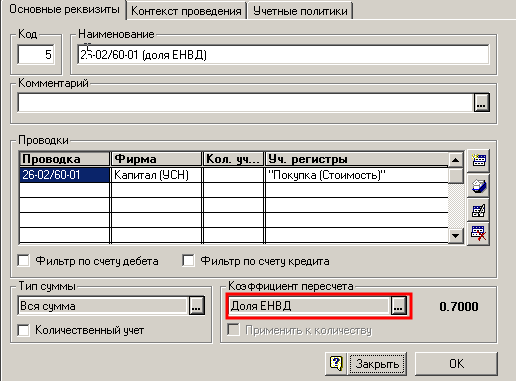

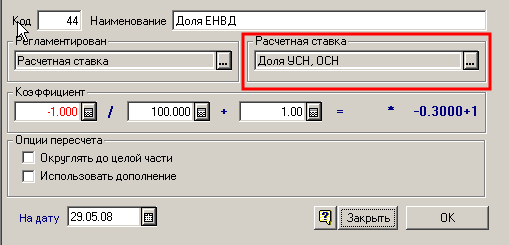

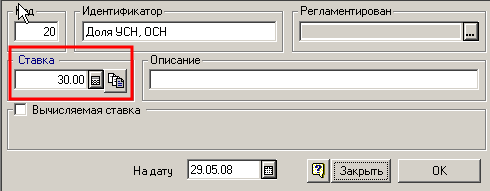

Распределение обеспечивается включением в типовую операцию коэффициентов пересчета расходов «Доля УСН» и «Доля ЕНВД».

Коэффициенты пересчета являются периодическим реквизитом и определяются организацией самостоятельно согласно принятой учетной политике.

Значения коэффициентов заносятся в справочник «Расчетные ставки».