Оформление операций прихода (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-{{Template:Replicate-from-kintwiki}} +)) |

Rebot (обсуждение | вклад) м («Оформление операций прихода» переименована в «Оформление операций прихода (УАУ)»: Переименование страницы при помощи робота) |

||

| (не показана 1 промежуточная версия этого же участника) | |||

| Строка 1: | Строка 1: | ||

| − | + | ||

[[Категория: Учет товарооборота. Методические материалы|П]] | [[Категория: Учет товарооборота. Методические материалы|П]] | ||

Для постановки на учет полученных ТМЦ в программном комплексе, в основном, используются накладная приходная и счет-фактура на приход. Эти два документа практически аналогичны по своему строению и функциональности, за исключением специфических реквизитов. Для большинства случаев рекомендуется формировать и проводить документ «Счет-фактура», в типовой операции которой прописаны проводки по принятию на учет поступающих ТМЦ и НДС. При необходимости формируется накладная на основании счет-фактуры, сохраняется, но не проводится. Данная методика применима как для оприходования ТМЦ, так и для учета затрат. Разумеется, что при отсутствии НДС, более правильным будет формировать проводки другим документом. | Для постановки на учет полученных ТМЦ в программном комплексе, в основном, используются накладная приходная и счет-фактура на приход. Эти два документа практически аналогичны по своему строению и функциональности, за исключением специфических реквизитов. Для большинства случаев рекомендуется формировать и проводить документ «Счет-фактура», в типовой операции которой прописаны проводки по принятию на учет поступающих ТМЦ и НДС. При необходимости формируется накладная на основании счет-фактуры, сохраняется, но не проводится. Данная методика применима как для оприходования ТМЦ, так и для учета затрат. Разумеется, что при отсутствии НДС, более правильным будет формировать проводки другим документом. | ||

Версия 10:18, 1 июля 2009

Для постановки на учет полученных ТМЦ в программном комплексе, в основном, используются накладная приходная и счет-фактура на приход. Эти два документа практически аналогичны по своему строению и функциональности, за исключением специфических реквизитов. Для большинства случаев рекомендуется формировать и проводить документ «Счет-фактура», в типовой операции которой прописаны проводки по принятию на учет поступающих ТМЦ и НДС. При необходимости формируется накладная на основании счет-фактуры, сохраняется, но не проводится. Данная методика применима как для оприходования ТМЦ, так и для учета затрат. Разумеется, что при отсутствии НДС, более правильным будет формировать проводки другим документом.

Различные варианты оприходования ТМЦ определяются в основном настройкой типовой операции. Рассмотрим некоторые примеры.

1. Оприходование товара на оптовый склад

Данная операция является основной для оприходования ТМЦ. Взяв ее за основу и внеся некоторые дополнения и изменения, можно настроить типовую операцию практически для любого случая.

Типовая операция является группой и состоит из двух частей.

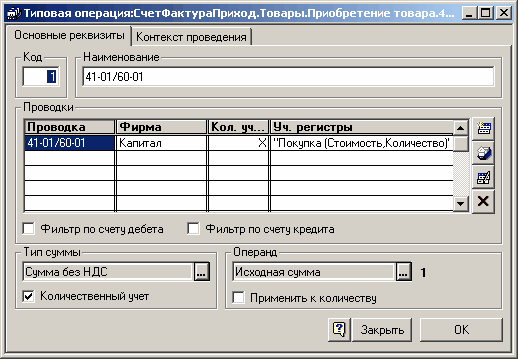

Первая часть содержит проводку 41-01 Товары на оптовом складе / 60-01 Расчеты с поставщиками.

Счета 60-01 регламентирован как 60-01 «Расчеты с поставщиками и подрядчиками», 41-01 как 41-01 «Товары на складе». Закладка «Контекст проведения» не заполняется.

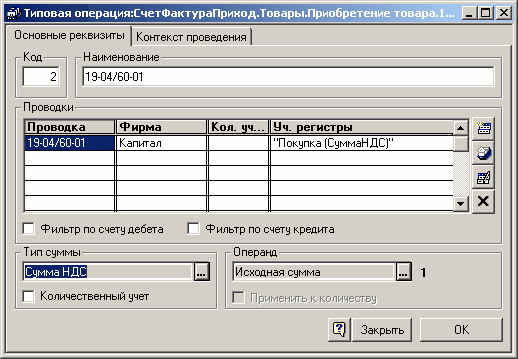

Вторая — содержит проводку 19-04 НДС по товарам / 60-01 Расчеты с поставщиками.

Счет 19-04 регламентирован как 19-04 «НДС по приобретенным товарам». Закладка «Контекст проведения» не заполняется.

2. Оприходование товара на склад розницы

При оприходовании товаров непосредственно на склад розничной продажи (магазин) в документе счет-фактура предусмотрен механизм расчета наценки, для чего в самом документе необходимо активировать флаг «Установить цену продажи», и в появившуюся колонку табличной части проставить розничную цену.

Группа типовых операций по сравнению с первым случаем будет иметь следующие различия:

Счет 41-01 «Товары на складе» должен быть изменен на 41-02 "Товары в розничной торговле (регламентирован), флаг количественного учета в проводке 41-02 / 60-01 устанавливается в зависимости от того, какой учет ведется на данном складе — количественно-суммовой или только суммовой.

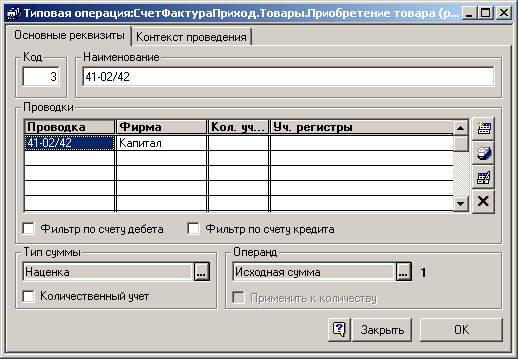

Группа операций дополняется третьим элементом.

Счет 42 должен быть регламентирован как 42 «Наценка» и сопряжен со счетом 41-02. Закладка «Контекст проведения» не заполняется. В данном случае типом суммы «Наценка» сумма проводки определяется как разница между установленной в документе ценой продажи и ценой покупки (без НДС).

При наличии промежуточных оптовых складов и оприходовании товаров через них, перемещение на склад розницы рекомендуется производить документом «Розничная накладная» с соответствующей ТОП.

3. Оприходование материалов

Оприходование материалов отличается от оприходования товаров счетом дебета первой операции, который должен быть регламентирован, как 10-01 «Материалы» или 10-02 «Хозяйственный инвентарь» (в зависимости от дальнейшего применения). При этом следует иметь ввиду, что материалы, в дальнейшем планируемые к использованию в строительстве хозспособом или в монтаже ОС, то есть НДС по которым должен быть отложен до ввода ОС в эксплуатацию, в контексте проведения должны быть отмечены флагом «На объекты ко вводу в эксплуатацию».

Счет 19 (дебетовый счет второй операции) выбирается в зависимости от того, как будет использоваться данная ТМЦ в дальнейшем.