Документ "Счет-фактура выставленный (аванс)" (УАУ)

С 01.01.2009 вступили в силу изменения в законодательных актах, касающиеся авансовых платежей

Методика исчисления НДС с авансов изложена в статье Расчет НДС с авансов с 01.01.2009

Содержание

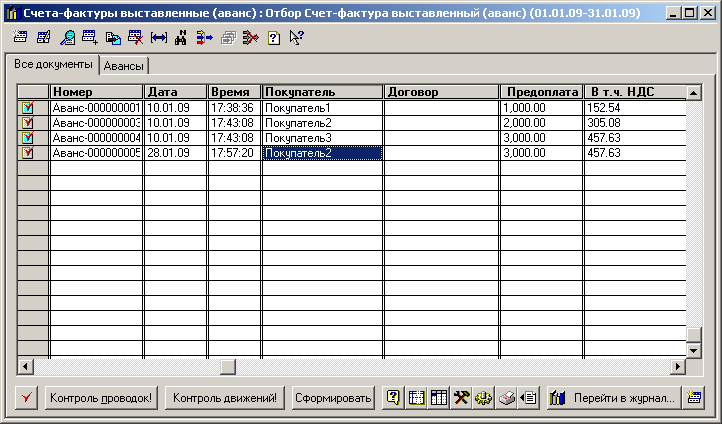

Меню Журналы > Счета-фактуры > Выставленные (аванс)

Журнал «Счета-фактуры выставленные (аванс)»

Формирование и редактирование счет-фактур выставленных (аванс) производится в журнале «Счета-фактуры выставленные (аванс)».

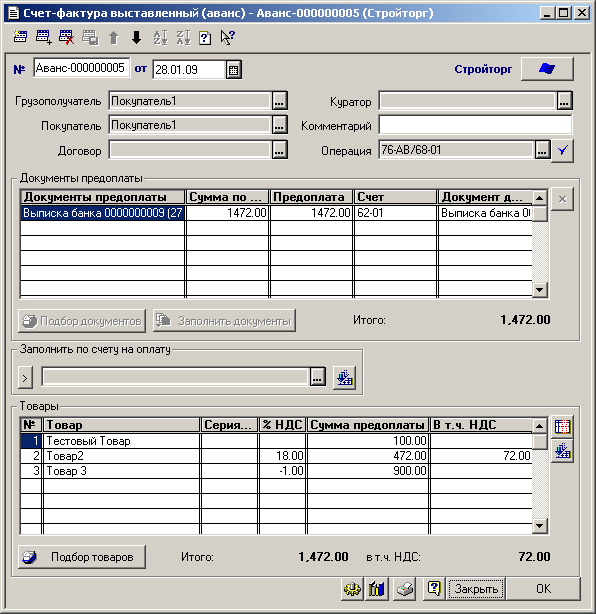

Документ «Счет-фактура выставленный (аванс)»

Документ составляется получателем денежных средств (Продавцом) и предназначен для формирования проводки по начислению НДС с полученного аванса и формирования печатной формы документа.

Грузополучатель – Реквизит печатной формы

Покупатель, договор – Реквизиты, определяющие контрагента хозяйственной операции и аналитику.

Куратор – реквизит, определяющий аналитику проводки

Комментарий – текстовый реквизит, проставляемый в поле "Дополнение" печатной формы документа

Операция – типовая операция документа

– для выбора документа "Счет на оплату" и заполнения таблицы Товары товарами из табличной части выбранного документа.

– для выбора документа "Счет на оплату" и заполнения таблицы Товары товарами из табличной части выбранного документа.

Таблица "Документы предоплаты" – список документов предоплаты, на основании которых формируется данный счет-фактура и которые проставляются в поле "К платежно-расчетному документу". В случае, если документом предоплаты является выписка банка, в печатную форму проставляются входящие в нее платежные поручения.

"Сумма по документу" – общая сумма "Предоплата" – сумма документа (ее часть), являющаяся предоплатой. "Счет" – счет, на котором отражена предоплата.

![]() – открытие обработки подбора документов, сформировавших предоплату, по указанному контрагенту и договору

– открытие обработки подбора документов, сформировавших предоплату, по указанному контрагенту и договору

![]() – перенос сформированной суммы в таблицу "Товары"

– перенос сформированной суммы в таблицу "Товары"

Таблица "Товары" – Служит для заполнения печатной формы документа. Снабжена функцией

![]() . Исходя из требований законодательства, печатную форму документа необходимо заполнять товарами, реально планируемыми к отгрузке. В случае невозможности указания ассортимента товаров либо отсутствия таковых на складе и, соответственно в конфигурации, рекомендуется в справочнике "Товары" предусмотреть элементы (или группу элементов), предназначенных только для заполнения данного документа. Указанные элементы должны иметь название и желательно ставку НДС, остальные реквизиты не обязательны.

. Исходя из требований законодательства, печатную форму документа необходимо заполнять товарами, реально планируемыми к отгрузке. В случае невозможности указания ассортимента товаров либо отсутствия таковых на складе и, соответственно в конфигурации, рекомендуется в справочнике "Товары" предусмотреть элементы (или группу элементов), предназначенных только для заполнения данного документа. Указанные элементы должны иметь название и желательно ставку НДС, остальные реквизиты не обязательны.

Порядок заполнения счета-фактуры на аванс

При проведении документа, отражающего получение авансового платежа (выписка банка, платежное поручение, приходный кассовый ордер), производится анализ по регистру "Учет оплаты продаж" и сумма документа (ее часть), относимая системой к предоплате, является суммой, на которую по умолчанию составляется счет-фактура. В случае, если счет не привязан к данному регистру, автоматический подбор невозможен.

Формирование счета-фактуры на аванс

Счет-фактура может быть создан

- вручную из журнала "Счета-фактуры выставленные (аванс)"

- на основании документа предоплаты

- при помощи специальной обработки "Формирование счетов-фактур на аванс"

Ручное формирование

Счет-фактуры на аванс при ручном формировании создаются по каждому контрагенту и договору отдельно.

Номер проставляется по умолчанию (ручная корректировка чревата сбоем нумерации), дата документа заводится в соответствии с документом предоплаты, указывается Грузополучатель, по умолчанию он же проставляется и в Покупателя (в случае необходимости корректируется), указывается договор, если ведется такая аналитика.

Устанавливается необходимая операция. Рекомендуемая операция – 76/68, где 76 – отдельный счет накопления начисленного в бюджет НДСа с авансов с аналитикой, повторяющей аналитику взаиморасчетного счета (по необходимости), а 68- счет учета расчетов с бюджетом по НДС. Типовая операция начисления НДС с аванса и раньше использовалась в системе для документа "Расчет НДС с аванса".

Клавиша "Подбор документов" позволяет выбрать документы, образовавшие предоплату из списка всех документов оплаты за последние 5 дней. Предлагается отметить галочками те документы (и суммы предоплаты), которые должны фигурировать в счете-фактуре. В случае, если счет-фактура на данную сумму уже выписана, галочка серая и недоступная к редактированию (повторная выписка счет-фактуры невозможна). По умолчанию сумма аванса предлагается исходя из данных регистра "Взаиморасчеты".

После утверждения суммы аванса заполняется табличная часть печатной формы документа. Простой перенос суммы в табличную часть производится клавишей "Заполнить документы", после чего необходимо довыбрать товар. В случае многострочности печатной формы производится заполнение необходимого количества строк и сумм. В случае несоответствия суммы в печатной форме общей сумме документа, в окне подсказок выдается предупреждение.

Формирование "на основании"

После проведения документа, формирующего предоплату, есть возможность воспользоваться кнопкой "Создать на основании" для формирования счетов-фактур по указанному документу в целом. В данном случае в окне подсказки выдается информация о наличии предоплат в разрезе контрагентов (и договоров). Суммы, по которым уже сформированы счет-фактуры выделены серой нередактируемой галочкой и повторное формирование по ним заблокировано. Из оставшихся сумм отмечаются галочками те, по которым необходимо сформировать счет-фактуры. При сохранении открывается реестр документов (в случае единственного документа - счет-фактура), одновременно указанные счет-фактуры записываются в журнал непроведенными . Заполнение счетов-фактур производится на основании регистра " Взаиморасчеты " по вышеописанному алгоритму. Доработка сводится к заполнению табличной части документа товаром, установке операции и его проведению.

Автоматическая подстановка операции и подбор товара по умолчанию производится исходя из реквизитов, которые установлены в обработке "Формирование счетов-фактур на аванс".

В случае, если в документе, формирующем предоплату (например выписка банка), указан оплачиваемый выставленный счет, то заполнение табличной части производится на его основании. В случае же несовпадения суммы, указанной в счете, сумме формируемого счет-фактуры на аванс, необходима ручная доводка табличной части (в противном случае будет выдаваться предупреждение).

Попытка заполнения табличной части документа будет предпринята системой и в случае, если включена константа "Учет выставленных счетов". При этом в табличную часть будут заноситься строки из неоплаченных выставленных счетов на оплату.

Формирование обработкой

Обработка "Формирование счетов-фактур на аванс" обладает более гибким и полным функционалом. Запуск производится кнопкой ![]() из журнала "Счета-фактуры выставленные (аванс)".

из журнала "Счета-фактуры выставленные (аванс)".

Реквизиты обработки:

Документы предоплаты за период – Период обрабатываемых документов Способ формирования – Выбор одного из трех вариантов формирования счетов-фактур:

1. Формирование счетов-фактур на авансы, возникшие и не закрытые в данном периоде. Режим позволяет выписывать счета-фактуры только по незакрытым на конец периода авансам.

2. Формирование счетов-фактур на авансы, возникшие и не закрытые в течении одного (каждого) дня периода. Режим позволяет выписывать счета-фактуры на каждый случай возникновения аванса.

3. По авансам каждого документа оплаты. Режим, учитывающие не только дату проведения документов оплаты и отгрузки, но так же и время, т.е. счета-фактуры будут сформированы и на те авансы, по которым произведена отгрузка той же датой, но позже по времени. По данному алгоритму работает и формирование счетов-фактур "на основании".

Клиенты, Бух. счета – Фильтр по клиентам и бухгалтерским счетам взаиморасчетов. При неуказании обрабатываться будут все клиенты по всем счетам взаиморасчетов.

Реквизиты формируемых документов (ТОП, ставка НДС, Товар) – Типовая операция, ставка НДС и товар, по умолчанию проставляемый в формируемые счета-фактуры.

Результаты обработки выгружаются в реестр аналогично предыдущему варианту образом.

Специальная константа "ПредупреждатьОбАвансахПокупателей"

Для удобства пользователей в конфигурацию введена специальная константа (меню Сервис > Настройка > Специальные константы, группа "Настройки проведения документов"). При установке значения константы в значение "1" в случае проведения документов, формирующих предоплату исходя из регистра «Учет оплаты покупок»/ «Учет оплаты продаж», в окне подсказок будет выводиться информация о контрагенте и величине полученного аванса.

Комментарии

1. При перечислении продавцу предоплаты покупатель вправе принять НДС к вычету

Самое существенное изменение, касающееся налога на добавленную стоимость, заключается в том, что покупателю, перечислившему продавцу предоплату, предоставлено право принять к вычету НДС с данной предоплаты, не дожидаясь отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав). Рассмотрим подробнее, в чем заключается данная процедура.1) В течение пяти календарных дней после получения от покупателя предоплаты (полной или частичной) продавец должен выставить покупателю счет-фактуру на данную сумму (п. 3 ст. 168 НК РФ), НДС при этом определяется по расчетной ставке (п. 1 ст. 168 НК РФ). Требования к счету-фактуре на предоплату, выписываемому покупателю, перечислены в новом п. 5.1 ст. 169 НК РФ, согласно которому в нем должны быть указаны:

- порядковый номер и дата выписки счета-фактуры;

- наименование, адрес и ИНН продавца и покупателя;

- номер платежно-расчетного документа;

- наименование поставляемых товаров или передаваемых имущественных прав, описание работ, услуг;

- сумма предоплаты;

- налоговая ставка;

- сумма налога, определенная с учетом применяемой налоговой ставки.

2) При получении от продавца счета-фактуры на сумму предоплаты покупатель получает право принять "входной" НДС с этой предоплаты к вычету (п. 12 ст. 171 НК РФ). Условия для вычета перечислены в п. 9 ст. 172 Кодекса: наличие счета-фактуры, документов, подтверждающих перечисление предоплаты, а также договора, содержащего условие о предоплате.

3) В дальнейшем на момент отгрузки товара (выполнения работ, оказания услуг, передачи имущественных прав) счет-фактура выставляется продавцом в прежнем порядке - на полную сумму. И покупатель на основании такого счета-фактуры вправе принять всю сумму налога, выделенную в ней, к вычету. Но при этом у него появляется обязанность в этом же налоговом периоде восстановить в бюджет НДС, принятый к вычету с предоплаты (пп. 3 п. 3 ст. 170 НК РФ). Налог должен быть восстановлен в бюджет также в случае расторжения договора (либо изменения его условий) и возврата предоплаты продавцом. В Письме от 28.01.2009 N 03-07-11/20 Минфин России разъяснил порядок восстановления НДС, если договором предусмотрено, что после перечисления 100-процентной предоплаты товар поставляется отдельными партиями. В этом случае принятый покупателем к вычету с такой предоплаты НДС восстанавливается в размере, который указан в счетах-фактурах, выставленных продавцом на каждую партию приобретенного товара.Отметим, что обязанности продавца (за исключением обязанности выставить покупателю счет-фактуру на сумму предоплаты) остаются прежними: он, как и ранее, должен уплатить НДС в бюджет с полученных сумм предоплаты (пп. 2 п. 1 ст. 167 НК РФ), выписать самому себе счет-фактуру на аванс, а при отгрузке товаров (выполнении работ, оказании услуг) - еще раз начислить в бюджет НДС со всей суммы отгрузки (п. 1 ст. 154, п. 14 ст. 167 НК РФ) и принять к вычету ранее уплаченный налог с суммы предоплаты (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Причем, как указал Минфин России в Письме от 09.04.2009 N 03-07-11/103, продавцу не могут отказать в вычете по счетам-фактурам, которые он сам себе выставил, даже если они составлены с нарушением порядка, предусмотренного п. 5.1 ст. 169 НК РФ, поскольку данная статья не содержит такого основания для отказа продавцу в вычете.

Поскольку указанные изменения в ст. ст. 168, 169, 170, 171, 172 НК РФ вступили в силу с 1 января 2009 г. (п. 1 ст. 9 Федерального закона от 26.11.2008 N 224-ФЗ), новый порядок применяется в отношении сумм предоплаты, полученных продавцом, начиная с данной даты. В связи с введением нового порядка на практике возникает ряд вопросов, которые Налоговым кодексом РФ не урегулированы. Вступление в силу нового порядка повлекло внесение изменений в Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 02.12.2000 N 914) (далее - Правила). Постановлением Правительства РФ от 26.05.2009 N 451, которое вступило в силу 09.06.2009, Правила были скорректированы.

Описание товара в счетах-фактурах на аванс

Одна из проблем, с которой столкнулись некоторые продавцы в связи с введением обязанности выставлять покупателю счета-фактуры на предоплату, связана с указанием наименования товара. Как отражать название, если договор содержит большой перечень поставляемых товаров и невозможно определить, в счет каких именно товаров поступает предоплата? Финансовое ведомство в Письме от 06.03.2009 N 03-07-15/39 разъяснило, в каких случаях не требуется подробно расписывать все позиции товаров. Так, если в договоре дано обобщенное наименование поставляемых товаров и предусмотрена их отгрузка согласно заявке (спецификации), то в счетах-фактурах на аванс правомерно отразить обобщенное наименование товаров или их групп (например, нефтепродукты, кондитерские изделия, канцелярские товары и т.п.). Однако это возможно, если спецификация оформляется после оплаты товара. В остальных случаях следует руководствоваться пп. 4 п. 5.1 ст. 169 НК РФ, указывая в счетах-фактурах на аванс наименование товаров (описание работ, услуг), имущественных прав в соответствии с договором, заключенным между продавцом и покупателем (см. Письмо Минфина России от 25.02.2009 N 03-07-14/26).

Также в Письме Минфина России от 06.03.2009 N 03-07-15/39 даны разъяснения по вопросу правильного заполнения счетов-фактур на предоплату, если поставляемый товар облагается по разным ставкам (10 и 18 процентов). Предложено два варианта: указать обобщенное наименование товаров со ставкой 18/118 или выделить товары с разными ставками в отдельные позиции. Кроме того, при выполнении работ одновременно с поставкой товаров допускается вносить в соответствующую графу одного счета-фактуры и описание работ, и наименование товаров.

Источник: КонсультантПлюс: ПРАКТИЧЕСКИЙ КОММЕНТАРИЙ ОСНОВНЫХ ИЗМЕНЕНИЙ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА С 2009 ГОДА