Учет по ПБУ 18/02 (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-{{Template:Replicate-from-kintwiki}} +)) |

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-Категория: WasPublic +)) |

||

| Строка 1: | Строка 1: | ||

| − | + | ||

[[Категория: Основные средства и нематериальные активы. Методические материалы|У]] | [[Категория: Основные средства и нематериальные активы. Методические материалы|У]] | ||

[[Категория: Проверить оформление для переноса в энциклопедию УАУ]] | [[Категория: Проверить оформление для переноса в энциклопедию УАУ]] | ||

Версия 09:53, 24 июня 2009

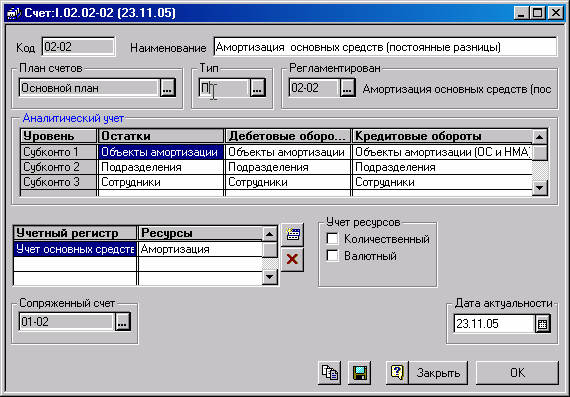

Настройка справочника «План счетов»

Меню Справочники > Бухгалтерский учет > План счетов

В справочнике План счетов необходимо создать субсчета для учета разниц в первоначальной стоимости и амортизации основных средств, а также для учета отложенных налогов по операциям с основными средствами в соответствии с рекомендациями п.1.3.1. ПБУ 18/02.

Субсчета к счету 02 «Амортизация основных средств» должны быть сопряжены с субсчетами счета 01 «Основные средства» следующим образом:

- При отсутствии количественного учета на счете 01 сопряженными являются субсчета с соответствующим номерами 02-01 с 01-01, 02-02 с 01-02, 02-03 с 01-03.

- При наличии количественного учета на счете 01 для всех субсчетов счета 02 сопряженным является счет 01-01.

Напомним, что все указанные субсчета должны иметь одинаковую аналитику.

Субсчета учета отложенных налогов по операциям с основными средствами (09-01 «Отложенные налоговые активы» и 77-01 "Отложенные налоговые обязательства) должны иметь аналитику по объектам амортизации.

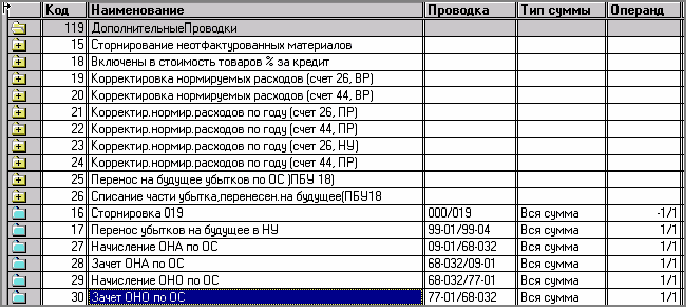

Настройка справочника «Типовые операции»

Меню Справочники > Бухгалтерский учет > Типовые операции

В справочнике Типовые операции в группу «Дополнительные проводки» необходимо ввести типовые операции, предусматривающие начисление и зачет отложенных налоговых активов и обязательств по операциям с основными средствами (подробнее см. п.1.3.1).

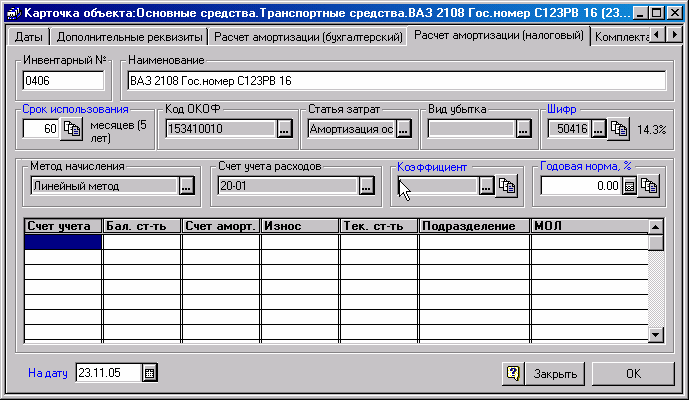

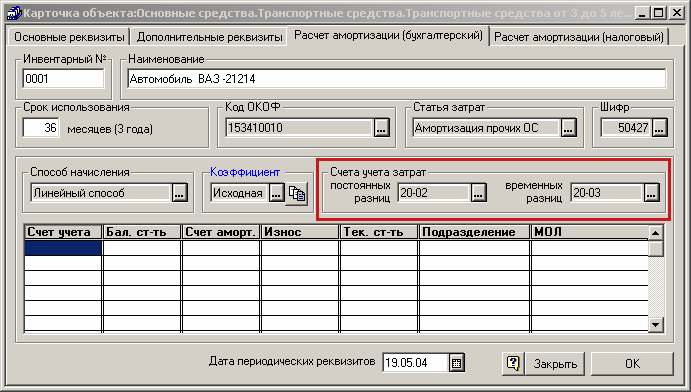

Настройка справочника «Основные средства и НМА»

Меню Справочники > Предприятие > Основные средства и НМА

Для формирования проводок по начислению амортизации элементам справочника Основные средства и нематериальные активы необходимо установить соответствующие счета учета затрат (расходов) по начислению амортизации:

- Закладка «Расчет амортизации (налоговый)» — счета учета затрат по правилам налогового учета (20-01,26-01,44-01 и пр.).

- Закладка «Расчет амортизации (бухгалтерский)» — затратные счета учета постоянных и временных разниц между бухгалтерским и налоговым учетами (20-02 и 20-03, 26-02 и 26-03,44-02 и 44-03 и пр.).

|

Если в справочнике Фирмы (меню Справочники > Предприятие > Фирмы) не включен флажок «Учет по ПБУ 18» (закладка "Настройка учетной политики"), см.п. 1.3.1., то вместо счетов учета затрат постоянных и временных разниц имеется место для указания счета учета затрат по бухгалтерскому учету. |

Расчет амортизации

Проанализируем случаи возникновения разниц между бухгалтерской прибылью и налогооблагаемой прибылью при начислении амортизации.

Напомним, что амортизация рассчитывается на основе двух базовых параметров — первоначальной стоимости и срока полезного использования. В таблице 4.2.1 рассмотрены различные варианты сопоставления данных параметров, типы возникающих разниц, отложенных налогов и проводки по начислению амортизации, которые необходимо выполнить.

Проанализировав данные таблицы можно сделать следующие выводы:

- постоянные разницы при расчете амортизации возникают только в случае наличия постоянных разниц в первоначальной стоимости основных средств;

- временные разницы появляются при наличии временных разниц в первоначальной стоимости основных средств, а также при несовпадении сроков полезного использования или при разных способах начисления амортизации в бухгалтерском и налоговом учете.

Для расчета амортизации с учетом требований ПБУ 18/02 необходимо выполнить следующие действия:

- Рассчитать амортизацию по правилам бухгалтерского учета, исходя из первоначальной стоимости, учтенной на счетах группы 01, и срока полезного использования, либо шифра, установленного в карточке учета ОС на закладке «Расчет амортизации бухгалтерский».

- Рассчитать амортизацию по правилам налогового учета, исходя из первоначальной стоимости, учтенной на счете 01-01, и срока полезного использования, либо годовой нормы, установленной в карточке учета ОС на закладке «Расчет амортизации налоговый».

- Рассчитать постоянные разницы в амортизации, исходя из постоянных разниц в первоначальной стоимости, учтенных на счете 01-02, и срока полезного использования, либо шифра, установленного в карточке учета ОС на закладке «Расчет амортизации бухгалтерский».

- Рассчитать временные разницы в амортизации по следующей формуле:

ВР = (амортизация БУ - ПР) — амортизация НУ,

где

- ВР — временные разницы в суммах амортизации,

- амортизация БУ — сумма амортизации по данным бухгалтерского учета,

- амортизация НУ — сумма амортизации по данным налогового учета,

- ПР — постоянные разницы в амортизации.

5. Начислить (зачесть) отложенные налоговые активы (обязательства) по возникшим временным разницам в суммах амортизации.

Данный алгоритм расчета амортизации реализован в конфигурации «Учет. Анализ. Управление» следующим образом:

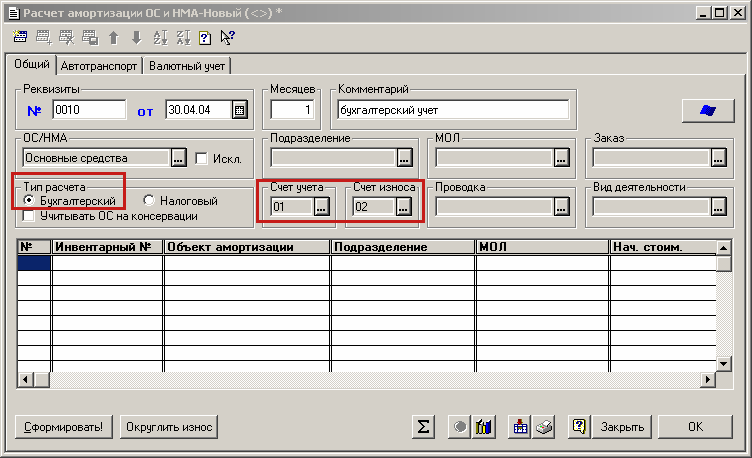

1. Выполняется расчет амортизации по правилам бухгалтерского учета при помощи документа «Расчет амортизации ОС и НМА» (меню Журналы > Учет ОС > Амортизация и переоценка ОС и НМА). Тип расчета — бухгалтерский. Счет учета — 01 (группа счетов), счет износа — 02 (группа счетов). Расчет сохраняется, но не проводится. Для правильного расчета амортизации данный документ необходимо сформировать первым за рассчитываемый период (по отношению к расчетам п.2, 3).

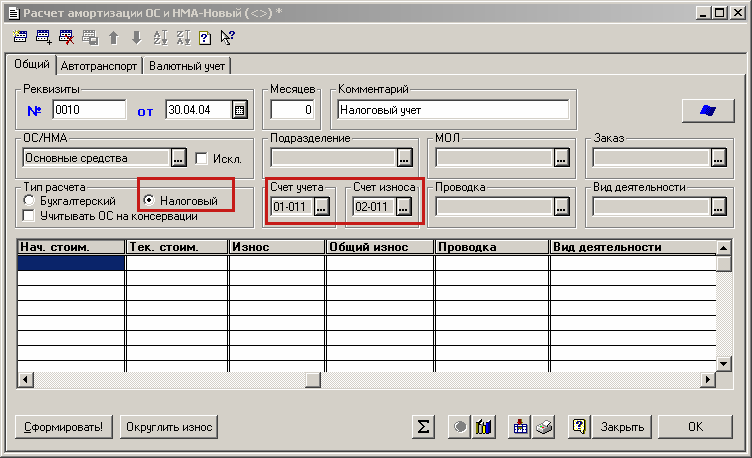

2. Выполняется расчет амортизации по правилам налогового учета. Тип расчета — налоговый. Счет учета — 01-01 (налоговый), счет износа — 02-01 (налоговый). Расчет сохраняется и формируются проводки Д20-01,23-01,…/К02-01.

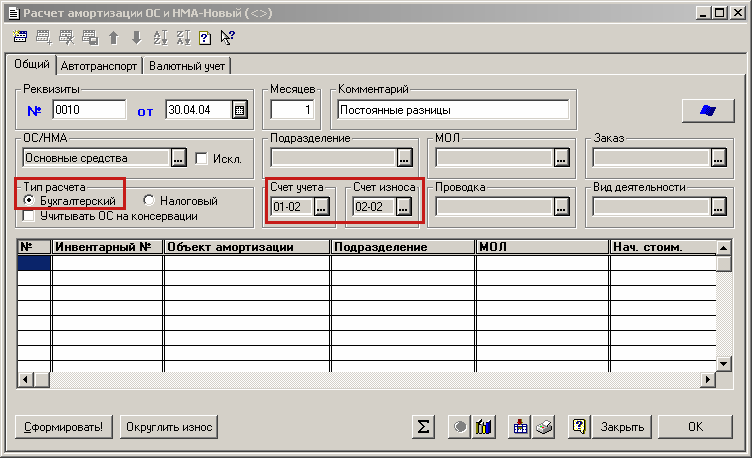

3. При наличии постоянных разниц в первоначальной стоимости основных средств производится расчет постоянных разниц в амортизации. Расчет также выполняется при помощи документа Расчет амортизации ОС и НМА. Тип расчета — бухгалтерский. Счет учета — 01-02 (постоянные разницы) счет износа — 02-02 (постоянные разницы). Расчет сохраняется и формируются проводки Д20-02,23-02,…/К02-02.

4. Рассчитываются временные разницы в амортизации и порожденные ими отложенные налоги при помощи обработки «Расчет Временных Разниц» (меню Журналы > Учет ОС > Мастер расчета амортизации).

Файл:Описание УАУ- clip0223.png

Диалоговая форма обработки «Расчет временных разниц»

Настройки обработки

А. Выбор счетов исходных данных:

- Счет износа ОС ПР — счета учета постоянных разниц в амортизации.

- Счет учета нал. — счет учета первоначальной стоимости ОС для налогообложения.

- Счет учета бух. — группа счетов учета первоначальной стоимости ОС в бухгалтерском учете.

- Счет износа бух. — группа счетов учета амортизации ОС в бухгалтерском учете.

Возможен подбор списка счетов.

Б. Выбор счетов для формирования проводок по временным разницам и классификации отложенных налогов:

- Счет износа ВР — счет учета временных разниц в амортизации.

- Счет ОНА — счет учета отложенных налоговых активов по операциям с амортизируемым имуществом.

- Счет ОНО — счет учета отложенных налоговых обязательств по операциям с амортизируемым имуществом.

В. Типовые операции

ТОП — типовые операции для начисления/зачета отложенных налоговых активов и обязательств.

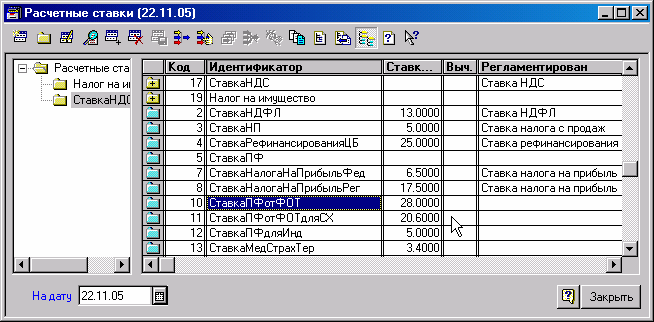

Г. Элемент управления «Заполнить»

Элемент управления «Заполнить» формирует и отражает в табличной части документа данные о бухгалтерской и налоговой первоначальной стоимости основных средств, о сроках полезного использования и суммах амортизации, выполняет расчет временных разниц в амортизации и расчет сумм отложенных налогов. Данные о первоначальной стоимости и об амортизации в бухгалтерском учете приводятся за минусом постоянных разниц. Отложенные налоги рассчитываются исходя из ставки налога на прибыль, установленной в справочнике Расчетные ставки (меню Справочники > Бухгалтерский учет > Расчетные ставки). Ставки налога в данном справочнике устанавливаются в разрезе бюджетов, то есть должны быть заданы ставки налога в федеральный и региональный бюджеты с идентификаторами «СтавкаНалогаНаПрибыльФед», «СтавкаНалогаНаПрибыльРег» соответственно.

Алгоритм классификации отложенных налогов на активы и обязательства, а также классификации операций на начисление или зачет налогов, следующий:

- Если сумма амортизации в бухгалтерском учете превышает сумму амортизации в налоговом учете и по данному основному средству отсутствуют отложенные налоговые обязательства (кредитовое сальдо на счете 77-01), то начисляется отложенный налоговый актив (Д09-01 / К68-32).

- Если сумма амортизации в бухгалтерском учете превышает сумму амортизации в налоговом учете и по данному основному средству есть ОНО (кредитовое сальдо на счете 77-01), то выполняется зачет ОНО в пределах кредитового сальдо счета 77-01 (Д77-01 / К68-32). Если сумма отложенного налога превышает сумму кредитового сальдо на счете 77-01, то на сумму превышения начисляется ОНА (Д09-01 / К68-32).

- Если сумма амортизации в бухгалтерском учете меньше суммы амортизации в налоговом учете и по данному основному средству отсутствуют отложенные налоговые активы (дебетовое сальдо на счете 09-01), то начисляется отложенное налоговое обязательство (Д68-32/К77-01).

- Если сумма амортизации в бухгалтерском учете меньше суммы амортизации в налоговом учете и по данному основному средству есть ОНА (дебетовое сальдо на счете 09-01), то выполняется зачет ОНА в пределах дебетового сальдо на счете 09-01 (Д68-32 / К09-01). Если сумма отложенного налога превышает сумму дебетового сальдо на счете 09-01, то на сумму превышения начисляется ОНО (Д68-32 / К77-01).

Таким образом, по одному объекту ОС не может развернутого сальдо отложенных налогов, то есть одновременно не может присутствовать сальдо на счетах 09-01 и 77-01. Сальдо же на счете 09-01 может быть только дебетовое (счет активный), на счете 77-01 — только кредитовое (счет пассивный).

Также в зоне «Г» имеются управляющие кнопки для перемещения и удаления сформированных строк табличной части, кнопки сортировки и контроля дублирования.

Д. Сформированные в табличной части документа данные можно вывести на печать.

Расчет амортизации завершается формированием бухгалтерской справки — элемент управления «Сформировать бух. справку». Бухгалтерская справка формирует поводки Д20-03,23-03,…/К02-03.