УСН. Учет расходов на зарплату с 2011 года (УАУ)

Содержание

- 1 1 способ.

- 2 2 способ (действует, начиная с редакции 11.02)

- 3 Документы начисления зарплаты

- 4 Документы удержаний

- 5 Документы выплаты заработной платы

- 6 Отчет «Анализ расходов на зарплату»

- 7 Расчет доходов / расходов по УСН

- 8 Переход на режим определения расходов по зарплате по регистру «Зарплата к выдаче»

1 способ.

К проводкам типовых операций зарплаты (документы "Выписка банка", "Расходный кассовый ордер", "Ведомость выдачи") добавляются регламентированные операции УСН. Эти операции отражаются в документе «Расчет доходов / расходов» и в Книге доходов и расходов.

Суммы выплат сотрудникам, исключаемые из расходов, (а именно, суммы больничных и пособий за счет ФСС, суммы выплат по ЕНВД) приходится высчитывать вручную и указывать в графе «Не принимать в расходы УСН». Суммы удержаний также необходимо отражать вручную регламентными операциями УСН с помощью бухгалтерских справок.

Недостаток. Если помимо УСН есть ЕНВД – сложно вручную выделить ЕНВД из удержаний и НДФЛ.

2 способ (действует, начиная с редакции 11.02)

Расходы на зарплату определяются на основании движений регистра «Зарплата к выдаче». При формировании расчета, в табличную часть документа «Доходы/расходы УСН» автоматически добавляются строки, соответствующие принятым расходам на зарплату.

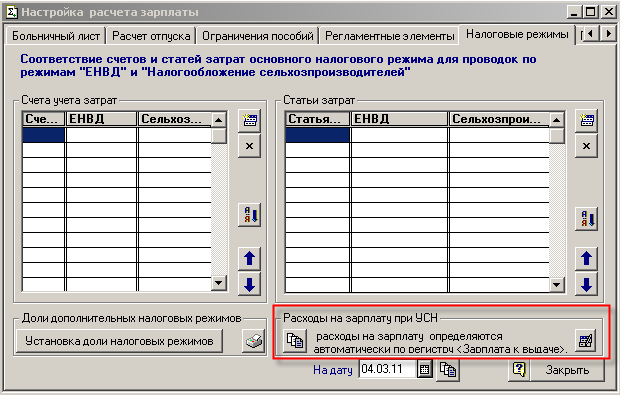

Способ определения расходов на зарплату устанавливается в форме обработки «Настройки расчета зарплаты» на закладке «Налоговые режимы».

Для реализации способа 2, в объекты «УАУ» добавлены реквизиты:

- В регистр «ЗарплатаКВыдаче» ресурс «Принять в расходы»;

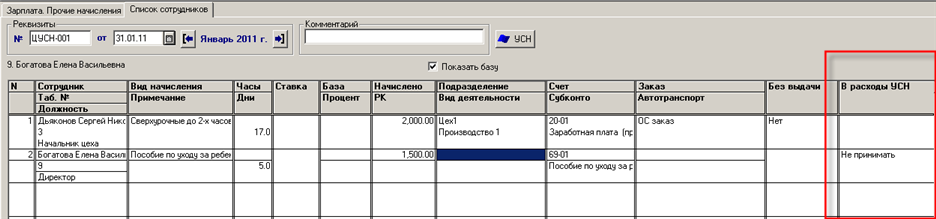

- В табличную часть документа «Зарплата. Прочие начисления» реквизит (флаг) «Не принимать в расходы по УСН»;

- В табличную часть документа «Зарплата. Прочие удержания» реквизит «Принять в расходы по УСН»;

- В табличную часть документа «Зарплата. Расчет НДФЛ» реквизит «К принятию в расходы по УСН»;

- В табличную часть документа «ЗарплатаКВыдаче» реквизит «Принять в расходы по УСН».

Эти колонки видны в документах только если для фирмы установлен основной налоговый режим УСН.

Кроме того, добавлена новая регламентная операция УСН «Расходы на зарплату». Используется при автоматическом формировании расходов на зарплату .

Рассмотрим движения документов начисления, удержания и выплаты зарплаты.

Допустим, в организации основной налоговый режим УСН, но при этом также часть деятельности облагается ЕНВД. Доля ЕНВД составляет 20 %.

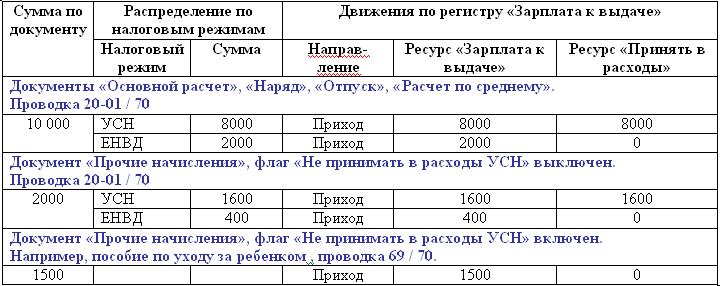

Документы начисления зарплаты

Выполняют движения по регистру «Зарплата к выдаче»:

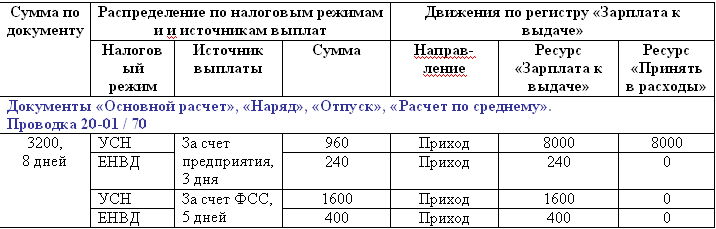

Движения документа «Больничный лист» при среднем дневном заработке 400 рублей будут выглядеть так:

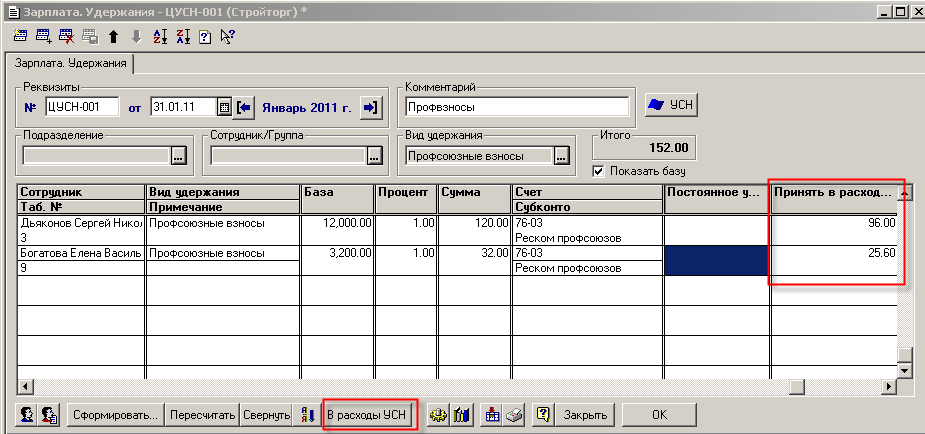

Документы удержаний

Документ «Прочие удержания»

При автоматическом расчете удержаний колонка «Принять в расходы» рассчитывается исходя из суммы удержания и доле ЕНВД.

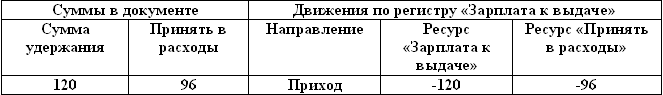

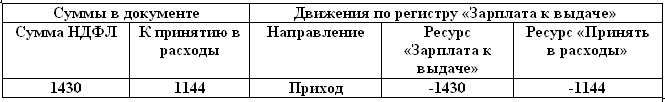

Если сумма удержания 120 рублей, принимаемая в расходы сумма при доле ЕНВД 20 %

120 – 120 * 20 / 100 = 96

При ручном вводе, нажатием кнопки «Принять в расходы» можно пересчитать суммы принимаемых расходов для всех строк документа.

Движения по регистру «Зарплата к выдаче» будут такими:

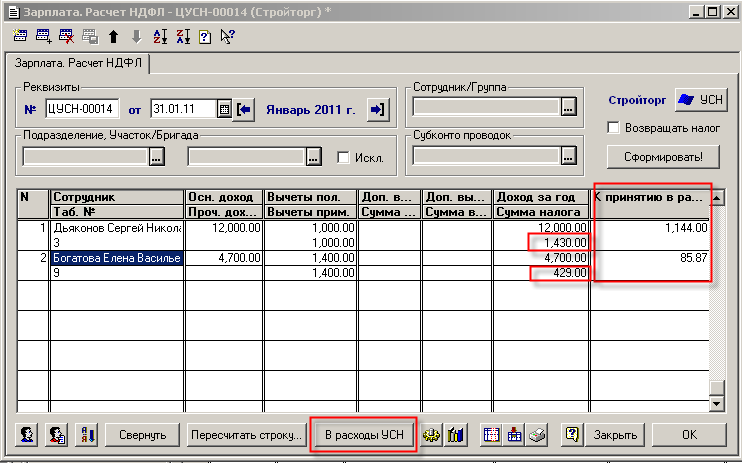

Документ «Расчет НДФЛ»

При заполнении табличной части, будут рассчитаны суммы «К принятию в расходы» исходя из суммы НДФЛ и доли принимаемой в расходы заработной платы в начисленной заработной плате за месяц расчета НДФЛ. Эти суммы можно скорректировать вручную.

Нажатием кнопки кнопки «Принять в расходы» можно рассчитать суммы к принятию в расходы для всех строк документа.

Так, в нашем примере, доход сотрудника составил 12000 рублей, применен вычет 1000 рублей, рассчитан НДФЛ 11000* 13 / 100 = 1430 рублей.

Из 12000 рублей начислений к принятию в расходы прошли 9600 рублей.

НДФЛ к принятию в расходы: 9600 / 12000 * 1430 = 1144 рубля.

При проведении расчета НДФЛ, рассчитанные суммы реквизита табличной части «К принятию» вычитаются из суммы принимаемых расходов, в расчет «Доходов/расходов» включены не будут.

Пока по законодательству до конца не ясно, надо ли принимать в расходы НДФЛ. Если бухгалтер считает, что их необходимо принять в расходы, это можно осуществить при проведении документа уплаты НДФЛ, добавив в ТОП регламентную операцию УСН. В реквизите «Сумма не по УСН» выписки банка есть возможность указать не принимаемую в расходы часть НДФЛ.

Движения по регистру «Зарплата к выдаче» будут такими:

Документы выплаты заработной платы

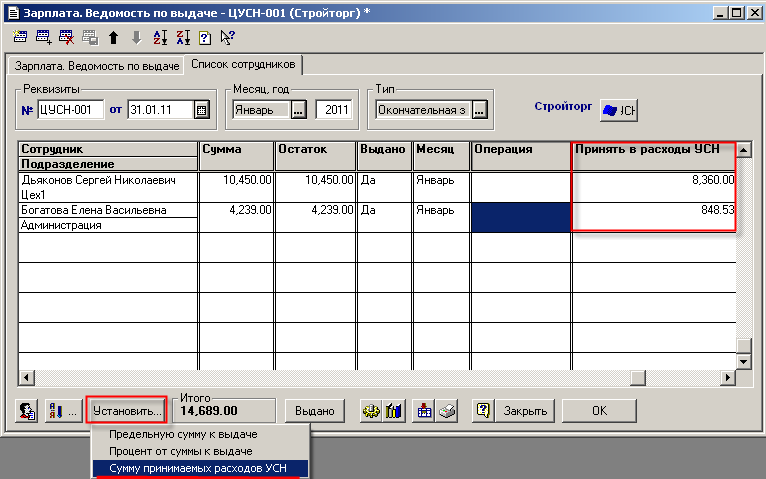

Документ «Ведомость по выдаче заработной платы»

Одновременно с заполнением «Сумм к выдаче» заполняются реквизиты «В расходы УСН» текущими остатками по периоду начисления и сотруднику ресурса «В расходы УСН» регистра «Зарплата к выдаче». Можно рассчитать или пересчитать «В расходы УСН» для всех строк документа, нажав кнопку «Установить».

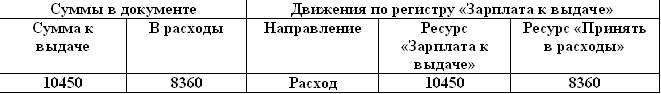

В ТОП документа обычно используется проводка 70 / 70.05, где счет 70.05 – буферный счет расчетов по зарплате. При проведении документа образуются движения по регистру «Зарплата к выдаче»:

Если к типовой операции документа была привязана регламентированная ТОП УСН, она выполняться не будет.

Документы «Расходный кассовый ордер» и «Выписка банка»

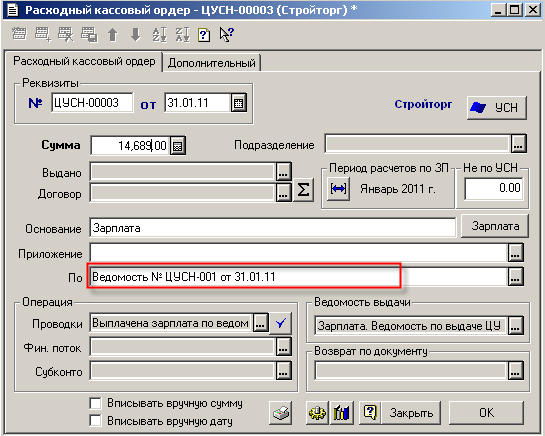

Расходный кассовый ордер может быть введен на основании ведомости на выдачу зарплаты.

В этом случае в нем используется проводка 70.05 / 50 и движения по регистру «Зарплата к выдаче не выполняются».

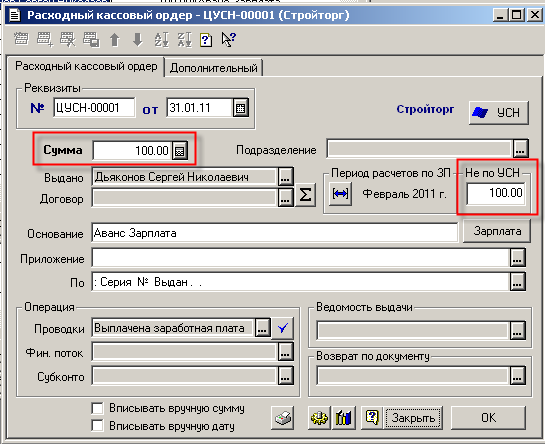

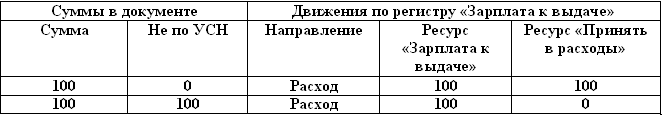

Также можно проводить выдачу зарплаты Расходным кассовым ордером без формирования ведомости (или в ведомости указать «без выдачи»), используя проводку 70 / 50. Если выдаваемую сумму принимать к расходам не надо, то в эту же сумму можно указать в поле «Не по УСН».

Движения документа «Расходный кассовый ордер» с проводкой 70 / 50 будут такими:

Аналогичным образом можно отобразить перевод зарплаты на карты документом «Банковская выписка», соответственно проводки будут 70.05 /51 или 70 / 51.

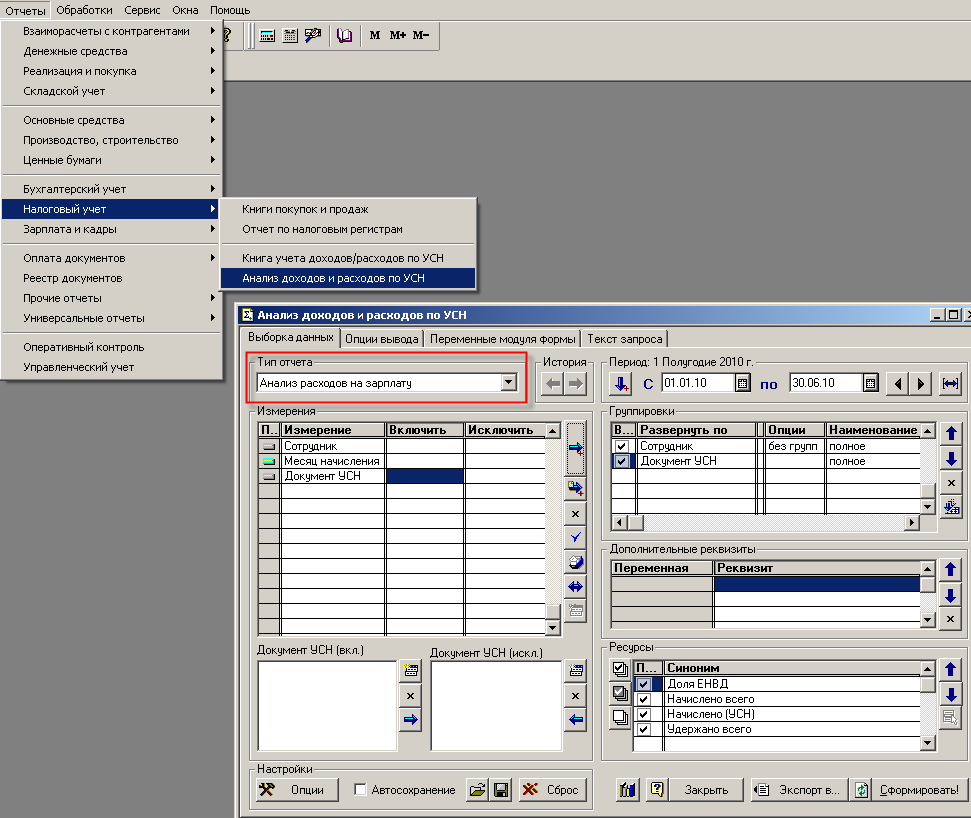

Отчет «Анализ расходов на зарплату»

Для того, чтобы увидеть из чего сложились расходы на зарплату, можно воспользоваться отчетом «Анализ расходов на зарплату» - меню «Отчеты – Налоговый учет – Анализ доходов / расходов».

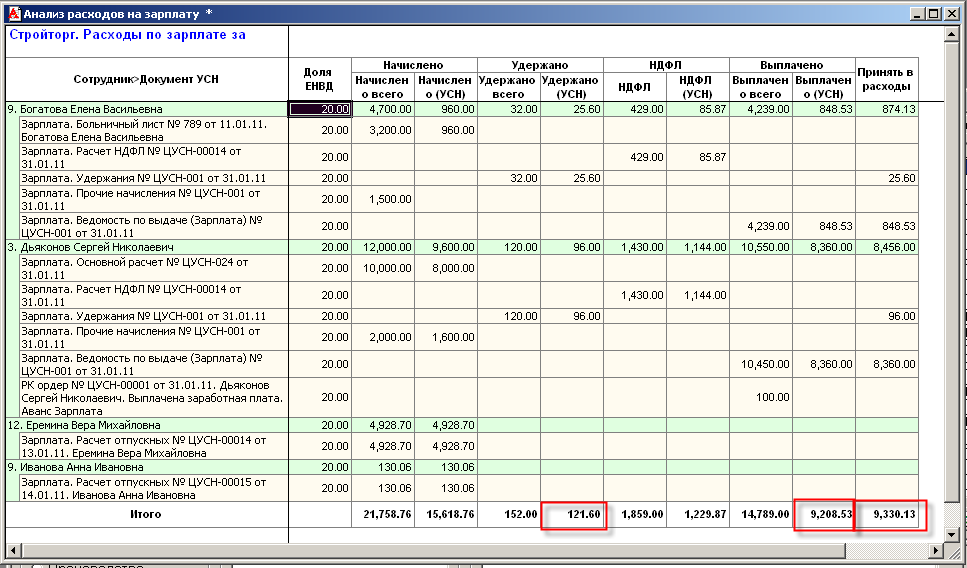

В отчете отображаются все операции начисления и выдачи зарплаты.

Сумма принимаемых расходов складывается из удержанной и выплаченной зарплаты в части УСН. Также в отчете показаны суммы НДФЛ, относящиеся к УСН.

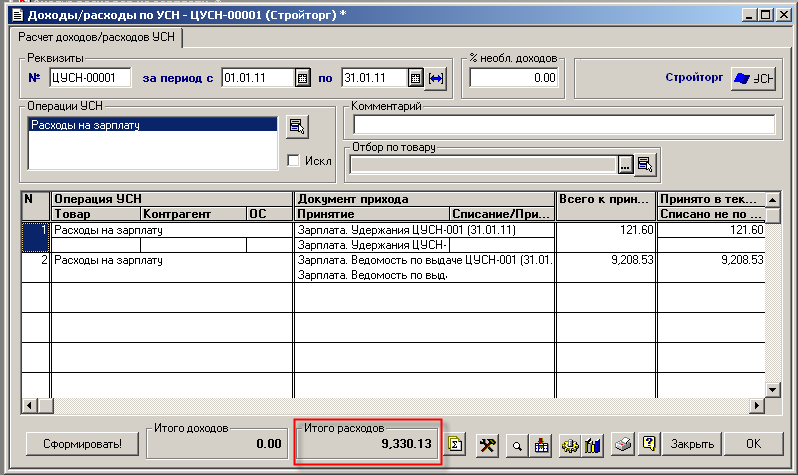

Расчет доходов / расходов по УСН

При формировании табличной части документа «Расчет доходов / расходов УСН» автоматически рассчитываются расходы на зарплату за период в свернутом по документам принятия расходов виде.

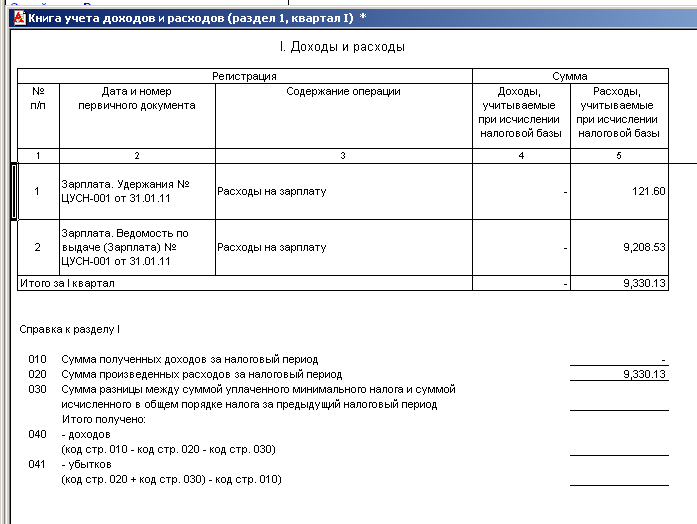

Сумма принятых расходов на зарплату совпадает с суммой в отчете. После проведения документа эти расходы попадают во 2 раздел «Книги доходов и расходов».

Переход на режим определения расходов по зарплате по регистру «Зарплата к выдаче»

Способ определения расходов на зарплату устанавливается в форме обработки «Настройки расчета зарплаты» на закладке «Налоговые режимы». (Меню Сервис – Настройки расчета зарплаты).

Перед тем как устанавливать 2 способ, надо:

- Отменить проведение документов «Расчет доходов / расходов УСН» с начала года.

- Убедиться, что буферный счет расчетов по зарплате регламентирован (70.05) – надо для автоматического удаления движений по регистру УСН, выполненных регламентными операциями, привязанными к выплате зарплаты.

Для изменения способа определения расходов на зарплату надо нажать на кнопку ![]() «Изменить».

«Изменить».

Система предложит изменить способ с начала текущего года.

При переходе на 2 способ сначала будет произведена проверка: есть ли в системе проведенные документы «Расчет доходов расходов», если есть – способ изменяться не будет.

Затем система предложит удалить движения регистра «Доходы / расходы УСН», связанные с регламентными операциями, привязанными к выплате зарплаты. От этого действия можно отказаться.

В реестр документов будут выведены все документы с начала года с движениями по регистру зарплата к выдаче.

Необходимо отменить проведение этих документов. Потом обработать в хронологическом порядке:

- Документы начисления зарплаты «Основной расчет», «Расчет по среднему», «Наряд», «Отпуск», «Больничный лист», «Расходный кассовый ордер», «Выписка банка» провести;

- В документе «Прочие начисления» при необходимости предварительно можно указать не принимаемые в расходы суммы;

- В документе «Прочие удержания» и необходимо перед проведение установить сумму принимаемых расходов (кнопка «В расходы УСН»);

- В документе «Расчет НДФЛ» и необходимо перед проведение установить сумму к принятию (кнопка «В расходы УСН»);

- В документе «Ведомость на выдачу» установить сумму принимаемых расходов (кнопка «Установить»);

Примечание. После установки 2 способа не обязательно убирать из ТОП регламентные операции принятия расходов на зарплату – они не будут выполняться.