УСН. Общие принципы ведения учета (УАУ) — различия между версиями

Rebot (обсуждение | вклад) (Робот: Автоматизированная замена текста (-{{Template:Replicate-from-kintwiki}} +)) |

|||

| (не показаны 3 промежуточные версии 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | |||

[[Категория: Методика ведения учета по УСН|1]] | [[Категория: Методика ведения учета по УСН|1]] | ||

[[Категория: Актуальные статьи УАУ|20081007]] | [[Категория: Актуальные статьи УАУ|20081007]] | ||

| Строка 282: | Строка 281: | ||

=== См. также === | === См. также === | ||

| − | Более подробную информацию о регламентации различных типовых операций можно получить из соответствующих разделов статьи [[УСН. Учет отдельных операций]]. | + | Более подробную информацию о регламентации различных типовых операций можно получить из соответствующих разделов статьи [[УСН. Учет отдельных операций (УАУ)]]. |

Текущая версия на 16:21, 15 марта 2011

Нормативная база

Упрощенная система налогообложения малого предпринимательства (далее — УСН) — это один из специальных налоговых режимов, предусмотренный гл.26.2 НК РФ.

Организация имеет право перейти на УСН, если:

- по итогам девяти месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, доходы, определяемые в соответствии со статьей 248 НК РФ, не превысили 15 млн рублей (в ред. Федеральных законов от 07.07.2003 N 117-ФЗ, от 21.07.2005 N 101-ФЗ),

- средняя численность работников, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не превышает 100 человек (в ред. Федерального закона от 29.06.2004 N 58-ФЗ),

- остаточная стоимость основных средств, подлежащих амортизации, и нематериальных активов, признаваемых амортизируемым имуществом, не превышает 100 млн рублей (в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 21.07.2005 N 101-ФЗ).

Ограничения по численности работников и стоимости ОС и НМА определяются по всем видам деятельности организации, в том числе и тем, которые попадают по иные спецрежимы, в частности, ЕНВД. Величина же доходов определяется только по видам доходов, попадающих под общий режим налогообложения, спецрежимы не учитываются.

Не вправе применять УСН :

- Организации, имеющие филиалы и (или) представительства;

- Банки;

- Страховщики;

- Негосударственные пенсионные фонды;

- Инвестиционные фонды;

- Профессиональные участники рынка ценных бумаг;

- Ломбарды;

- Организации, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

- Организации, занимающиеся игорным бизнесом;

- Нотариусы, занимающиеся частной практикой;

- Организации, являющиеся участниками соглашений о разделе продукции;

- Организации, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 Налогового Кодекса;

- Организации, в которых доля непосредственного участия других организаций составляет более 25 процентов. Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов;

- Организации, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом Государственным комитетом Российской Федерации по статистике, превышает 100 человек;

- Организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн рублей.

Организация, перешедшая на УСН освобождается от уплаты следующих налогов:

- налога на прибыль,

- налога на имущество,

- НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации)

- ЕСН (Единого социального налога)

Индивидуальный предприниматель, перешедший на УСН, освобождается от уплаты следующих налогов:

- налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности),

- налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности),

- НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации)

- ЕСН с доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц.

Вместо этих налогов вводится Единый налог.

Налогоплательщик имеет право выбрать объект налогообложения из двух возможных вариантов:

- Доходы — налог составляет 6 %;

- Доходы, уменьшенные на величину расходов — налог составляет 15 %.

Избранный объект налогообложения должен быть указан в учетной политике, он не может быть изменен в течении 3 лет с начала применения УСН. Сохраняется уплата страховых взносов в Пенсионный Фонд, ведение кассовых операций и регистров по учету основных средств компании, а также предоставление статистической отчетности.

В доходы налогоплательщик единого налога включает:

- доходы от реализации товаров (работ, услуг), имущества и имущественных прав, определяемые в соответствии со ст.249 НК РФ,

- внереализационные доходы, определяемые в соответствии со ст.250 НК РФ.

Наиболее актуальные для организаций, применяющих УСН, внереализационные доходы приведены ниже:

- от долевого участия в других организациях,

- в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации на дату перехода права собственности на иностранную валюту

- в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

- от сдачи имущества (включая земельные участки) в аренду (субаренду),

- от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности),

- в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам,

- в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав,

При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 настоящего Кодекса, но не ниже определяемой в соответствии с настоящей главой остаточной стоимости — по амортизируемому имуществу и не ниже затрат на производство (приобретение) — по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком — получателем имущества (работ, услуг) документально или путем проведения независимой оценки;

- в виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе,

- в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

- в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств,

- в виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности (в том числе в виде благотворительной помощи, пожертвований), целевых поступлений, целевого финансирования, за исключением бюджетных средств.

- в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации,

- в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям,

- в виде доходов, полученных от операций с финансовыми инструментами срочных сделок,

- в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации;

Не включаются в состав доходов:

- доходы, определяемые в соответствии со ст.251 НК РФ (залог, взнос в Уставный капитал, безвозмездно полученное имущество, целевое финансирование и пр.),

- доходы в виде полученных дивидендов, налогообложение которых осуществляется налоговым агентом в соответствии с положениями статей 214 и 275 НК РФ.

Порядок признания доходов определен в ст.346.17 НК РФ, доходы признаются после их фактической оплаты (кассовый метод).

- Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом.

- При использовании покупателем в расчетах за приобретенные им товары (работы, услуги), имущественные права векселя датой получения доходов у налогоплательщика признается дата оплаты векселя (день поступления денежных средств от векселедателя либо иного обязанного по указанному векселю лица) или день передачи налогоплательщиком указанного векселя по индоссаменту третьему лицу.

- В случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Перечень расходов , на которые налогоплательщик единого налога вправе уменьшить полученные доходы закреплен в ст.346.16 НК РФ. Перечень носит исчерпывающий характер и не подлежит расширительному толкованию.

Признаются в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения, следующие расходы:

- расходы на ремонт основных средств (в том числе арендованных);

- арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

- материальные расходы;

- на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

- на все виды обязательного страхования работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

- суммы НДС по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов

- проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика в порядке, предусмотренном статьей 46 настоящего Кодекса;

- на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

- суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации;

- на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации;

- расходы на командировки, в частности на:

- проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения, в том числе расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации;

- оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы;

- плату государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

- на бухгалтерские, аудиторские и юридические услуги;

- на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

- на канцелярские товары;

- на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

- расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

- расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

- расходы на подготовку и освоение новых производств, цехов и агрегатов;

- суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах, за исключением суммы единого налога, уплаченной в соответствии с главой 346.16 НК РФ;

- расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в подпункте 8 настоящего пункта), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров;

- расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения;

- расходы на оказание услуг по гарантийному ремонту и обслуживанию;

- расходы на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров;

- расходы на проведение (в случаях, установленных законодательством Российской Федерации) обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы;

- плата за предоставление информации о зарегистрированных правах;

- расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков);

- расходы на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности;

- судебные расходы и арбитражные сборы;

- периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности);

- расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе согласно п.3 ст.264 НК РФ,

- расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного Центральным банком Российской Федерации;

- расходы на обслуживание контрольно-кассовой техники;

- расходы по вывозу твердых бытовых отходов.

Виды расходов для признания которых должны соблюдаться дополнительные условия даны ниже:

- расходы на сырье и материалы — условия признания:

- — фактическая оплата поставщику,

- — списание сырья и материалов в производство,

- расходы на приобретение товаров для перепродажи — условия признания:

- — фактическая оплата поставщику,

- — реализация товаров,

- — оплата покупателем реализованного товара.

- расходы на хранение, обслуживание и транспортировку товаров признаются без дополнительных условий, только по мере фактической оплаты товаров, к котороым относятся данные услуги, а выполнение других условий не обязательно.

Условия признания расходов на ОС и НМА зависят от времени приобретения (в период действия УСН или нет) ОС и НМА , а также срока их полезного использования. Расходы организации

- на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств

- на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком (в т.ч на приобретение исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора, на патентование и (или) оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности, включая средства индивидуализации, на научные исследования и (или) опытно-конструкторские разработки,

признаются:

- для ОС и НМА, приобретенных в период действия УСН

- в момент ввода ОС в эксплуатацию, принятия НМА на учет

- в размере уплаченных за ОС, НМА сумм

- при этом в течение налогового периода расходы принимаются за отчетные периоды равными долями.

Поясним, что происходит при частичной оплате ОС и НМА и как при такой оплате списать расходы по приобретению ОС и НМА равными долями. Например, организация — «упрощенец» в 1 квартале 2008 года приобрело ОС,ввело его в эксплуатацию и частично оплатило на сумму 100 тыс. руб. Тогда в расходы по приобретению ОС за 1 квартал 2008 года признается сумма 100 000 руб./4 квартала =25 000 руб. Во втором квартале произведена еще одна частичная оплата за данное ОС в размере 50 000 руб. В расходы во втором квартале будет принята сумма (100 000 + 50 000 — 25 000)руб./3 квартала = 41 666,67 руб.

- для ОС и НМА, приобретенных вне периода действия УСН дата признания и сумма признаваемого расхода зависят от срока полезного использования ОС и НМА и определены в п.3 ст.346.16 НК РФ

- для ОС и НМА со сроком полезного использования до 3 лет включительно — расходы на приобретение признаютсяв течение первого календарного года применения упрощенной системы налогообложения;

- для ОС и НМА со сроком полезного использования от 3 до 15 лет включительно расходы на приобретение ОС и НМА признаются

- в течение первого календарного года применения упрощенной системы налогообложения — 50 процентов стоимости,

- второго календарного года — 30 процентов стоимости

- третьего календарного года — 20 процентов стоимости;

- для ОС и НМА со сроком полезного использования свыше 15 лет — в течение первых 10 лет применения упрощенной системы налогообложения равными долями стоимости основных средств.

Ведение бухгалтерского учета при УСН

В соответствии с п.3 ст.4 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета, за исключением учета основных средств и нематериальных активов. Однако освобождение от ведения бухгалтерского учета при применении УСН в известной мере условно.

Согласно ст.346.11 НК РФ организации и индивидуальные предприниматели, применяющие УСН, не освобождаются от исполнения обязанностей налоговых агентов. В соответствии со ст.24 НК РФ налоговые агенты обязаны правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги. Кроме того, организации, применяющие УСН и выплачивающие доходы в виде дивидендов, определяют чистую прибыль в соответствии с Планом счетов и Инструкцией по его применению. Правила бухгалтерского учета необходимы и для расчета стоимости чистых активов общества, поскольку ГК РФ запрещает выплачивать дивиденды, если после их выплаты стоимость чистых активов станет меньше уставного капитала. Таким образом, организации, применяющие УСН и выплачивающие доходы в виде дивидендов, должны определять чистую прибыль и стоимость чистых активов в соответствии с правилами бухгалтерского учета.

Учитывая изложенное, а также то, что в любой момент по ряду причин предприятие может утратить право на применение упрощенной системы налогообложения, рекомендуется сохранить ведение бухгалтерского учета.

Согласно ст.346.24 гл.26.2 «Упрощенная система налогообложения» НК РФ на налогоплательщиков, применяющих упрощенную систему налогообложения (УСН), возлагается обязанность вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого налога, на основании Книги учета доходов и расходов.

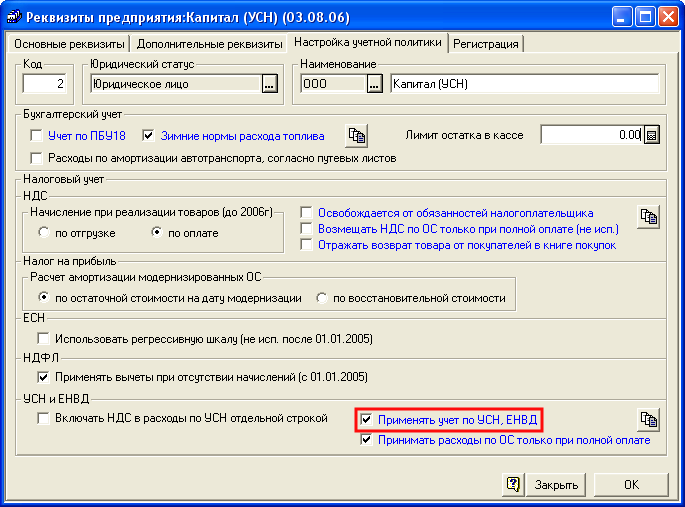

Настройка элементов учетной политики

Меню Справочники > Предприятие > Фирмы

Для ведения учета по упрощенной системе налогообложения необходимо выполнить ряд настроек на закладке «Элементы учетной политики» справочника «Фирмы».

Флаг «Применять учет по УСН».

Нужно включить флаг «Применять учет по УСН» на дату перехода на упрощенную систему налогообложения. Флаг является периодическим реквизитом и может принимать значения:

- 1 — учет по УСН ведется,

- 0 — учет по УСН не ведется.

После включения этого флага появляется возможность выбора различных вариантов учета расходов на приобретение основных средств и расходов на оплату НДС поставщикам.

Флаг «Принимать расходы на ОС только при полной оплате».

С 01.01.2008 года в связи с изменениями п.п.4 п.2 ст.346.17 НК РФ налогоплательщик, применяющий УСН, может признавать расходы на приобретение основных средств в размере оплаченных за них сумм при условии ввода объектов основных средств в эксплуатацию. Ранее, по мнению налоговых органов, требование об оплате означало полную оплату основного средства. Выбор осуществляется при помощи флага «Принимать расходы на ОС только при полной оплате». Если флаг включен, то расходы по основным средствам учитываются в целях налогообложения после ввода в эксплуатацию и после полной оплаты основного средства.

С 01.01.2008 налогоплательщик должен:

- зайти в данный периодический реквизит через кнопку, расположенную справа от флага,

- через кнопку «Добавить» списка периодических реквизитов внести новую строку, в которой с 01.01.08 установить:

- значение флага «Применять учет по УСН» равным 1 , т.е учет по УСН ведется.

- значение флага «Принимать расходы на ОС только при полной оплате» равным 0, что означает прием в расходы сумм частичной оплаты за основные средства при условии их ввода в эксплуатацию.

Флаг «Включать НДС в расходы отдельной строкой»

Так как налогоплательщики, перешедшие на УСН, освобождены от уплаты НДС, то суммы НДС, выставленные поставщиками, в бухгалтерском учете включаются в стоимость товаров (работ, услуг). Для отражения сумм НДС, выставленных поставщиками, в качестве расходов для налогообложения, в программном комплексе существует два варианта:

- НДС включать в расходы отдельной статьей,

- НДС включать в расходы в виде части стоимости товаров (работ, услуг).

Выбор вариантов включения НДС в расходы выполняется при помощи флага «Включать НДС в расходы отдельной строкой»:

- если флаг не включен, то НДС включается в стоимость товаров (работ, услуг) и принимается в качестве расходов одновременно с товарами (работами, услугами) как часть их стоимости.

- если данный флаг включен, то НДС по товарам (работам, услугам) включается в расходы по мере оплаты поставщикам, независимо от признания в качестве расходов стоимости самих товаров (работ, услуг).

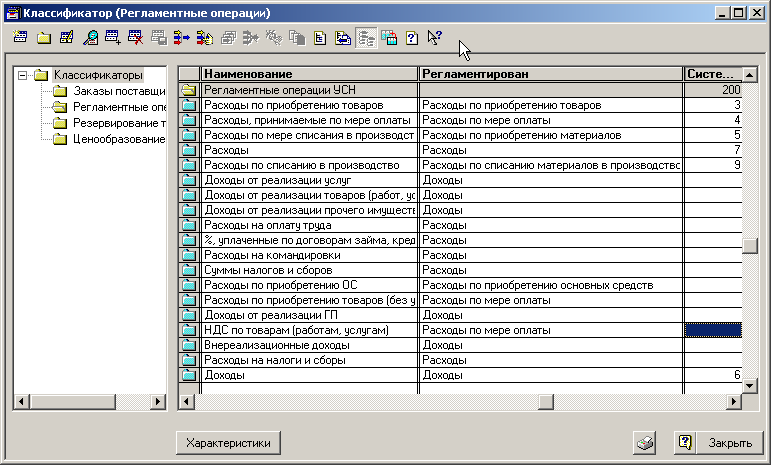

Настройка регламентных операций

Меню Сервис > Настройка > Классификаторы > группа «Служебные классификаторы» > подгруппа «Регламентные операции»

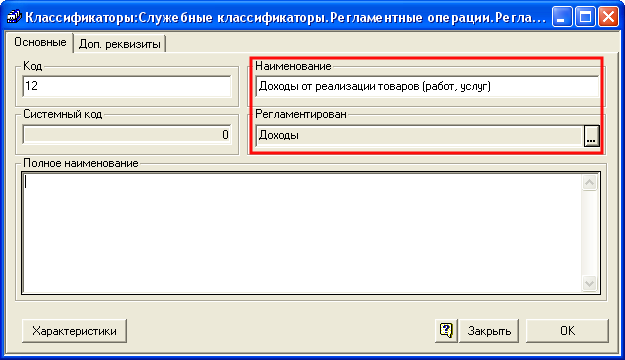

Для учета доходов и расходов и автоматического формирования «Книги учета доходов и расходов» в программном комплексе существует специальный регистр «Доходы/расходы по УСН». Записи в данном регистре производятся в момент проведения первичных документов, благодаря добавлению в типовые операции элементов классификатора «Регламентные операции».При двойном щелчке мышки по строке «Регламентные операции» попадаем в подчиненный справочник, где расположена папка «Регламентные операции УСН».Элементами данного классификатора являются регламентные виды доходов и расходов по УСН.

Данный классификатор можно по необходимости дополнять новыми видами доходов и расходов, при этом у каждого нового вида дохода (расхода) необходимо проставлять регламентацию.

Доходы имеют следующую регламентацию:

- «Доходы»

- «Доходы, не принимаемые для налогообложения».

Расходы могут иметь следующие регламентации:

- принимаемые для налогообложения

- «Расходы»,

- «Расходы по мере оплаты»,

- «Расходы по приобретению материалов»,

- «Расходы на приобретение основных средств»,

- «Расходы на приобретение ОС до перехода на УСН»,

- «Расходы на приобретение товаров»,

- «Расходы по списанию материалов в производство»,

- «Расходы по списанию товаров на затраты»,

- «Реализация товаров»,

- не принимаемые для налогообложения

- «Расходы, не принимаемые для налогообложения»,

- «Расходы по оплате, не принимаемые для налогообложения»,

- «Реализация товаров, не принимаемая для налогообложения».

В зависимости от регламентации расходы принимаются для налогообложения согласно следующих правил:

- принимаемые для налогообложения

- расходы, регламентированные как «Расходы», признаются в момент их отражения в учете;

- расходы, регламентированные как «Расходы по мере оплаты», признаются после принятия их к учету и оплаты;

- расходы, регламентированные как «Расходы по приобретению материалов», принимаются при исчислении налоговой базы по мере оплаты и списания данных материалов в производство. Признаком списания в производство является наличие регламентной операции «Списание материалов в производство»;

- расходы, регламентированные как «Расходы на приобретение основных средств», принимаются по мере оплаты и ввода объектов основных средств в эксплуатацию;

- расходы, регламентированные как «Расходы на приобретение товаров», принимаются после оплаты и реализации указанных товаров. Признаком реализации товаров является наличие регламентной операции «Реализация товаров».

После корректировки, в случае необходимости, классификатора «Регламентные операции» следует произвести настройки типовых операций.

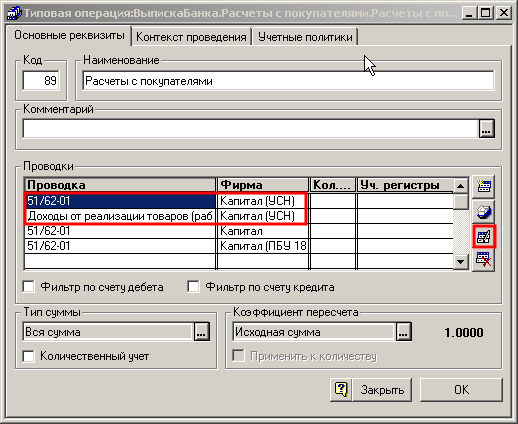

Настройка типовых операций

Каждая типовая операция по УСН, связанная с получением дохода или расхода, должна содержать соответствующую регламентную операцию по учету доходов (расходов). Например, в типовой операции по поступлению денежных средств от покупателей на расчетный счет, необходимо после бухгалтерской проводки второй строкой проставить регламентную операцию «Доходы от реализации товара»:

Строка с указанием регламентной операции «Доходы от реализации товара» добавляется путем нажатия кнопки «Добавить регламентированную операцию», расположенной справа, и выбора из справочника регламентных операций.

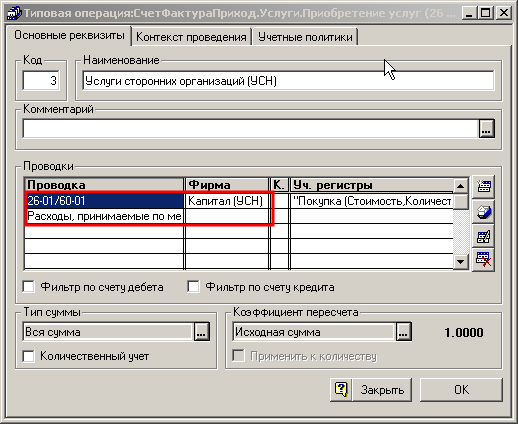

В типовой операции по приобретению услуг необходима регламентная операция «Расходы, принимаемые по мере оплаты»:

При добавлении регламентной операции реквизиты «Ресурс операции» и «Коэффициент пересчета» не меняются, дополнительные параметры на закладках «Контекст проведения», «Учетные политики» не устанавливаются.

При проведении документов оплаты с операциями УСН, регламентированными как «Доходы» или «Расходы», сопоставляется дата оплачиваемых документов и дата начала ведения учета по УСНО.

См. также

Более подробную информацию о регламентации различных типовых операций можно получить из соответствующих разделов статьи УСН. Учет отдельных операций (УАУ).