Как сформировать отчет "6-НДФЛ" (УАУ8) — различия между версиями

| Строка 32: | Строка 32: | ||

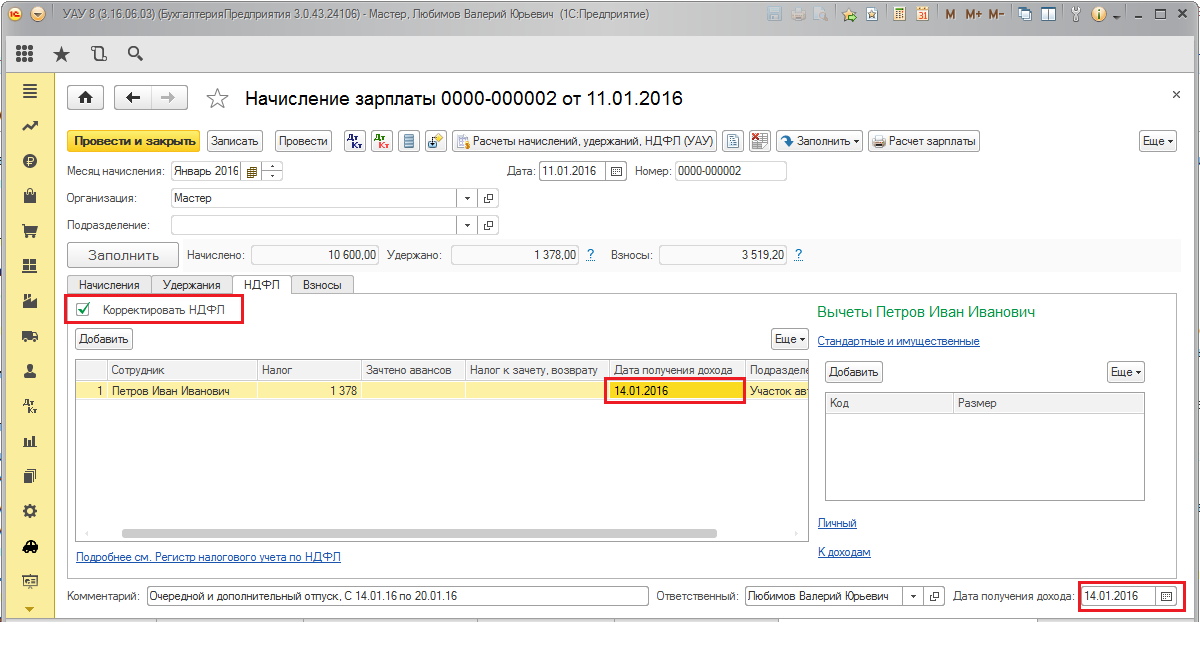

Для того, чтобы была возможность указать дату фактического получения дохода для начислений, отличных от основного расчета (отпускные, больничные, расчет зарплаты для уволенного сотрудника и т.д.), в документ '''"Начисление зарплаты"''' был добавлен одноименный реквизит '''"Дата получения дохода"'''. | Для того, чтобы была возможность указать дату фактического получения дохода для начислений, отличных от основного расчета (отпускные, больничные, расчет зарплаты для уволенного сотрудника и т.д.), в документ '''"Начисление зарплаты"''' был добавлен одноименный реквизит '''"Дата получения дохода"'''. | ||

| − | Дата, установленная в нем, установится в регистре "Учет доходов для исчисления НДФЛ". | + | |

| + | Дата, установленная в нем, установится в регистре '''"Учет доходов для исчисления НДФЛ"'''. | ||

Для того, чтобы эту же дату установить в регистре '''"Расчеты налогоплательщиков с бюджетом"''', в документе начисления зарплаты необходимо установить флаг '''"Корректировать НДФЛ"''' и указать дату получения дохода вручную. | Для того, чтобы эту же дату установить в регистре '''"Расчеты налогоплательщиков с бюджетом"''', в документе начисления зарплаты необходимо установить флаг '''"Корректировать НДФЛ"''' и указать дату получения дохода вручную. | ||

Версия 18:31, 15 июля 2016

С 2016 года вводится новая отчетность для на налоговых агентов 6-НДФЛ.

Новый отчет должны сдавать все организации и индивидуальные предприниматели, у которых есть наемные работники, а также налоговые агенты, которые выплачивают доходы физлицам, не являющимся их сотрудниками.

Расчет состоит из титульного листа, раздела 1 «Обобщенные показатели» и раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ».

Наибольшую трудность пользователи УАУ8 испытывают при заполнении раздела 2 отчета 6-НДФЛ.

Цель этой статьи - помочь понять принцип формирования отчета: откуда берутся данные и почему возникают ошибки при заполнении.

Согласно законодательства, Дата получения дохода — это дата, на которую доход признается фактически полученным для целей включения его в налоговую базу по НДФЛ. Эта дата зависит от вида дохода.

Напомним, как в 2016 году нужно будет определять дату фактического получения дохода по наиболее распространенным видам доходов:

- оплата труда по трудовому договору (абз. 1 п. 2 ст. 223 НК РФ) - последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором;

- оплата труда в случае увольнения до истечения календарного месяца (абз. 2 п. 2 ст. 223 НК РФ) - последний день работы, за который начислен доход;

- доходы в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ) - день передачи доходов в натуральной форме;

- доходы в денежной форме (подп. 1 п. 1 ст. 223 НК РФ) - день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц;

- доходы в виде материальной выгоды (подп. 3 п. 1 ст. 223 НК РФ) - день приобретения товаров (работ, услуг);

- командировочные выплаты (новый подп. 6 п. 1 ст. 223 НК РФ) - последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

- доход от экономии на процентах по займу (новый подп. 7 п. 1 ст. 223НК РФ)- последний день каждого месяца в течение срока, на который были предоставлены заемные средства.

В программе "1С-Предприятие" отчет 6-НДФЛ формируется по данным регистров "Расчеты налогоплательщиков с бюджетом" и "Учет доходов для исчисления НДФЛ".

Оба регистра имеют одинаковый показатель "Дата получения дохода", но назначение его разное:

- в регистре "Расчеты налогоплательщиков с бюджетом" этот показатель означает дату начисления налога,

- в регистре "Учет доходов для исчисления НДФЛ" - дата получения доходов для целей исчисления налога.

Для того, чтобы была возможность указать дату фактического получения дохода для начислений, отличных от основного расчета (отпускные, больничные, расчет зарплаты для уволенного сотрудника и т.д.), в документ "Начисление зарплаты" был добавлен одноименный реквизит "Дата получения дохода".

Дата, установленная в нем, установится в регистре "Учет доходов для исчисления НДФЛ".

Для того, чтобы эту же дату установить в регистре "Расчеты налогоплательщиков с бюджетом", в документе начисления зарплаты необходимо установить флаг "Корректировать НДФЛ" и указать дату получения дохода вручную.

Реквизит не используется для основного расчета заработной платы, т.к. для оплаты по трудовому договору в документе по умолчанию устанавливается последний день месяца.

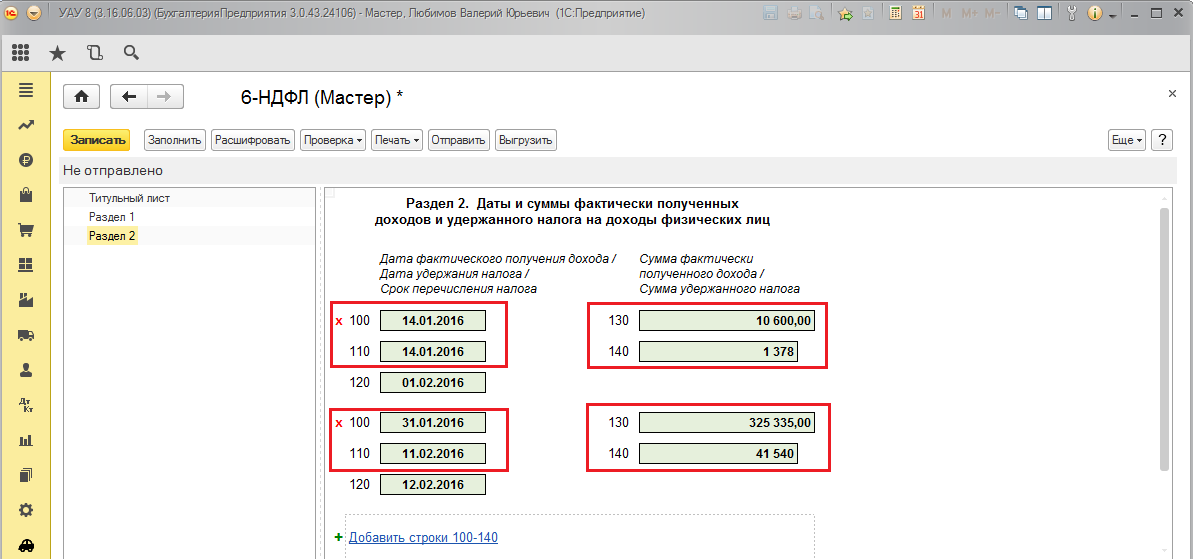

Рассмотрим, как данные из документов начисления зарплаты отражаются в Разделе 2 отчета 6-НДФЛ на примере отпускных выплат:

При выполнении расчета отпускных с использованием Расчета УАУ, в дополнительном реквизите автоматически установится дата выплаты отпускных, согласно трудовому законодательству. В нашем примере мы 11.01.2016 рассчитали отпускные сотруднику пойдет в отпуск с 17.01.2016, поэтому дата выплаты дохода установилась 14.01.2016 (за 3 дня до начала отпуска). Если вы рассчитываете доплату к уже начисленному отпуску (такое часто бывает, если сотрудник идет в отпуск с первого числа и зарплата за последний месяц еще не посчитана), то нужную дату нужно установить самостоятельно.

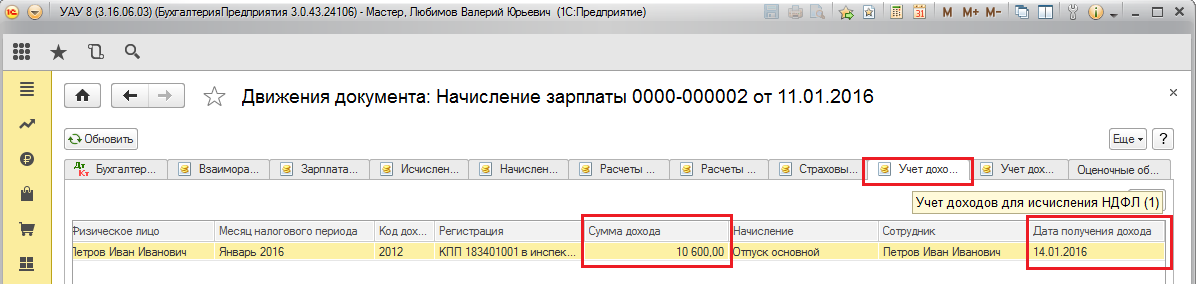

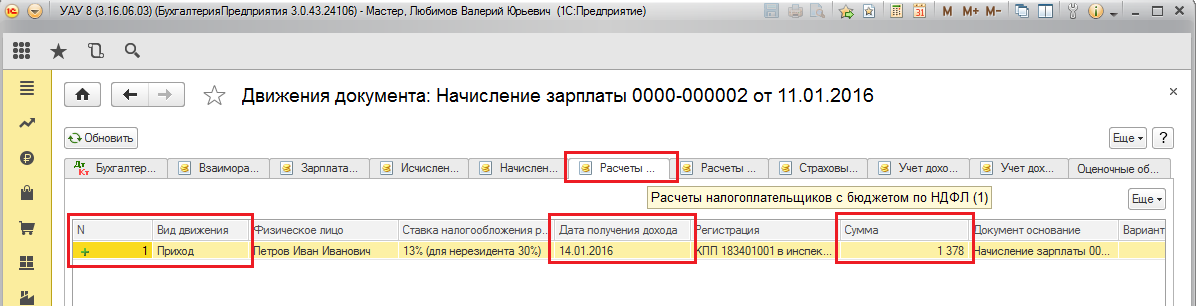

При проведении документа "Начисление заработной платы" формируются следующие движения:

- в регистре "Учет доходов для исчисления НДФЛ" отражаются суммы дохода физлиц и дата выплаты дохода:

- в регистре "Расчеты налогоплательщиков с бюджетом" отражаются движения с видом "Приход":

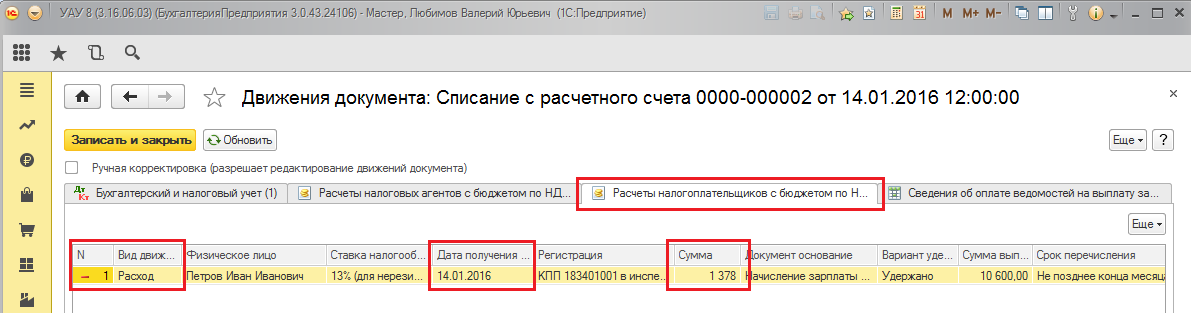

Сформируем ведомость и выплатим отпускные.

При проведении документа "Списание с расчетного счета" на выплату заработной платы или выдаче наличных из кассы в регистре "Расчеты налогоплательщиков с бюджетом" отражаются движения с видом "Расход":

Теперь посмотрим, что отразится во 2 Разделе отчета 6-НДФЛ:

- из регистра "Учет доходов для исчисления НДФЛ" в отчете заполнились строки 100 - Дата фактического получения дохода и 130 - Сумма фактически полученного дохода.

- из регистра "Расчеты налогоплательщиков с бюджетом" в отчете заполнились строки 110 - Дата удержания налога и 140 - Сумма удержанного налога.

Возможные ошибки при заполнении отчета:

- не заполняется строка 130, возможные причины:

- не совпадают значения "Дата выплаты дохода" в регистрах в документе "Начисление зарплаты";

- дата выписки отличается от даты выплаты в документе "Начисление зарплаты";

- выписка проведена раньше, чем документ "Начисление зарплаты".